医療費控除とセルフメディケーション税制で年10万円未満でも狙える減税方法を徹底解説

「病院によくかかる」

「今年は家族が入院した」

「風邪薬や湿布をよく買う」

ねくこ

ねくこ…そんなあなたは、払いすぎた税金を取り戻せるかもしれません!

日本では、私たちが支払った医療費の負担を軽くするための2つの税制優遇制度、「医療費控除」と「セルフメディケーション税制」が用意されています。

そう思っていませんか?

実は、年間10万円に満たなくても、これらの制度を使って節税できるケースはあります。

この記事では、

- 「医療費控除」と「セルフメディケーション税制」って何が違うの?どっちの制度を使える/お得?

- 具体的にどんな費用が対象になるの?市販薬もOK?

- どうやって申請すれば税金が戻ってくるの?(確定申告の方法)

といった疑問に、初心者の方にも分かりやすく、具体例やシミュレーションを交えながら徹底的に解説していきます。

ねくこ

ねくこ物価高騰が続く今、使える制度は賢く活用して、少しでも家計の負担を減らしたいですよね。

この記事を読んで、あなたに合った節税方法を見つけ、払いすぎた税金を取り戻しましょう!

あなたはどっち?「医療費控除」と「セルフメディケーション税制」

まずは、2つの制度の主な違いを表で確認しましょう。

ねくこ

ねくこ細かい条件は後ほど詳しく解説しますが、ここで全体像を掴んでください。

| 比較項目 | 医療費控除 | セルフメディケーション税制 (医療費控除の特例) |

|---|---|---|

| 制度の概要 | 1年間の医療費が 一定額を超えた場合に所得控除 | 特定の市販薬の購入費が 一定額を超えた場合に所得控除 |

| 控除の対象となる金額 | 年間10万円以上 (総所得金額等が200万円未満の場合は所得の5%以上) | 年間12,000円を超える、対象市販薬の購入費 |

| 控除額の上限 | 200万円 | 88,000円(購入費10万円まで) |

| 対象となる費用 | 治療目的の医療費全般 (診察料、薬代、入院費、交通費など) | 厚生労働省指定の特定のOTC医薬品(市販薬) |

| 利用の前提条件 | 特になし | 健康診断や予防接種など、健康維持・増進の取り組みを行っていること |

| 家族分の合算 | 可能(生計を一にする家族分) | |

| 併用の可否 | どちらか一方を選択(併用不可) | |

| 申請方法 | 確定申告が必要 | |

ポイント

- 医療費がたくさんかかった年は「医療費控除」が有利なことが多い。

- 医療費が少なくても、市販薬をよく買う場合は「セルフメディケーション税制」が使えるかも。

- どちらの制度も、利用するには確定申告が必要、同じ年に両方の制度を使うことはできない!

ねくこ

ねくこといった制度です。自分たちの場合、どちらが適用/お得かを見定めて、確定申告でお金を取り戻すのが一連のイメージです。

では、それぞれの制度について、詳しく見ていきましょう。

【基本のキ】年間10万円が目安!「医療費控除」を徹底解説

まずは、多くの方が耳にしたことがあるであろう「医療費控除」から解説します。

医療費控除ってどんな制度?メリットは?

医療費控除とは

1年間(1月1日~12月31日)に支払った医療費が一定額を超えた場合に、その超えた部分の金額を所得から差し引くことができる制度

所得から差し引かれる(=所得控除)ということは、所得税や住民税の計算の基になる金額が減るため、結果的に税金が安くなるという仕組みです。

個人事業主の場合は確定申告時に収める所得税や、翌年度に通知が来る住民税が安くなりますし、サラリーマンなど、給与から所得税などが天引きされている方は、払いすぎた税金から還付される場合があります。

医療費控除の所得控除を受けると・・・

- 節税効果が大きい場合がある:

対象となる医療費の上限が高く(控除額上限200万円)、高額な医療費がかかった場合に大きな節税につながります。 - 対象範囲が広い:

治療に関する様々な費用(診察、入院、薬、交通費など)が対象になります。 - 家族分を合算できる:

自分だけでなく、生計を一にする家族の医療費もまとめて計算できます。

「年間10万円」だけじゃない!対象となる条件とは?

医療費控除の対象となる条件は、以下の2つです。

- 自分自身または生計を一にする配偶者やその他の親族のために医療費を支払ったこと

- その年の1月1日から12月31日までの間に支払った医療費であること

ねくこ

ねくこそして、控除の対象となる医療費の金額は、次の計算で求めます。

控除対象となる医療費 = (実際に支払った医療費の合計額) – (保険金などで補てんされる金額)

この金額が、原則として10万円を超える場合に、医療費控除の対象となります。

つまり、保険金などで補填された金額が大きい場合、医療費控除が受けられない/控除額が減る可能性がある点に注意しましょう。

【重要!】「10万円の壁」には例外あり!

「年間10万円以上」というイメージが強い医療費控除ですが、実はすべての人に当てはまるわけではありません。

その年の総所得金額等が200万円未満の人は、「10万円」ではなく「総所得金額等の5%」を超えれば医療費控除の対象となります。

控除式:{医療費合計-保険金など}-10万円(総所得金額等200万円未満は“10万円ではなく5%)、上限200万円

※保険金の差引は給付目的に対応する医療費に限る(他費目からの横引き不可)、参考:国税庁

例:総所得金額等が180万円の人の場合

- 180万円 × 5% = 9万円

この人の場合は、年間の医療費(保険金補てん後)が9万円を超えていれば、医療費控除を受けられるのです。

ねくこ

ねくこ「自分は所得が低いから10万円も医療費かからないし…」と諦めていた方も、対象になる可能性があることは覚えておきましょう。

ただし、もしあなたが単身者の場合、こういった年収レンジの方は所得税も少ないため、現実的にはあまり確定申告を行うメリットが少ないという点も留意しておきましょう。

家族の分も合算OK!「生計を一にする」ってどこまで?

医療費控除の大きなメリットの一つが、自分だけでなく「生計を一にする」家族の医療費も合算して申告できる点です。

ポイント

- 健康保険が別々でもOK:

例えば、共働き夫婦でそれぞれ社会保険に加入していても、生計を一にしていれば医療費を合算できます。 - 所得の高い人がまとめて申告すると有利な場合が多い:

所得税率が高い人ほど、控除による節税効果が大きくなるため、家族の中で最も所得が高い人が全員分の医療費をまとめて申告するのが一般的です。

ねくこ

ねくこ家族全員の医療費を集めれば、意外と10万円(または所得の5%)を超える可能性が高まります。

ご自身が確定申告をやらない、扶養に入っているという場合も、必ず領収書は捨てずに保管しておきましょう。

「生計を一にする」とは?

- 同居している家族

配偶者・子ども・両親・兄弟姉妹など、同じ住居で生活費を共有している場合は「同居の家族」として扱われます。

- 別居しているが生活費を送っている家族

以下のようなケースは、住所が別でも「生計を一にする」とみなされます。

- 単身赴任中の配偶者

- 地方の大学に通う子ども

- 仕送りをしている両親

常に生活費・学費・療養費などの送金を継続していることが条件です。

対象になる医療費、ならない医療費【具体例リスト】

医療費控除の対象となるのは、病気やケガの「治療」を目的とした費用です。

ねくこ

ねくこ「予防医療」や「美容目的の費用」は対象外となる点に注意が必要です。

| 区分 | 対象となるもの(例) | 対象とならないもの(例) |

|---|---|---|

| 診療・治療費 | 医師・歯科医師による診療費、治療費、入院費(部屋代・食事代含む)、人間ドック等で重大な疾病が発見され治療した場合のその検査費用、レーシック費用(視力回復のための治療行為として認められます、参考) | 健康診断・人間ドック費用(異常なしの場合)、医師への謝礼、美容整形費用、自己都合の差額ベッド代 |

| 医薬品 | 治療・療養に必要な医薬品の購入費(処方薬、市販の風邪薬や胃腸薬など治療目的のもの) | ビタミン剤、サプリメントなど健康増進・予防目的のもの、漢方薬(治療目的でない場合) |

| 通院交通費 | 電車・バス代、緊急時や公共交通機関が利用できない場合のタクシー代(急を要する等やむを得ない場合に限り対象)、付き添い人の交通費(必要な場合) | 自家用車での通院にかかるガソリン代・駐車場代、里帰り出産のための交通費(参考:国税庁) |

| 歯科治療 | 虫歯治療、歯周病治療、入れ歯、インプラント(機能回復目的)、子どもの発育段階の歯列矯正 | 美容目的の歯列矯正、ホワイトニング |

| 出産関連 | 妊娠中の定期検診・検査費用、通院費用、分娩費・入院費、不妊治療・人工授精の費用、産後ケア(医療行為と認められるもの) | 入院時の身の回り品購入費、実家への手伝いの謝礼 |

| その他 | 治療に必要な松葉杖・コルセット等の購入費、あん摩マッサージ指圧師等による治療目的の施術費(要証明書)、訪問看護費用、介護保険サービスの自己負担分(医療費控除対象のもの) | 治療に直接関係ない診断書作成費用、おむつ代(医師の証明書がない場合)、補聴器(医師の指示がない場合)、日常用のメガネ・コンタクトレンズ代 |

判定されるポイントはいずれも「治療に必要かどうか」です。

ねくこ

ねくこ迷った場合は、医療機関や税務署に確認しましょう。

いくら戻ってくる?控除額の計算方法とシミュレーション

医療費控除額は、以下の計算式で求めます。

医療費控除額 = (実際に支払った医療費の合計額 − 保険金などで補てんされる金額) − 10万円 ※

(※ 総所得金額等が200万円未満の場合は、10万円ではなく「総所得金額等の5%」)

控除額の上限は200万円です。

保険金などで補てんされる金額とは?

生命保険の入院給付金、健康保険の高額療養費、出産育児一時金などが該当します。

受け取った保険金等は、支払った医療費から差し引く必要があります。

計算例

- 年間の医療費合計:40万円

- 受け取った保険金:5万円

- 総所得金額等:500万円

- 控除対象となる医療費を計算: 40万円 – 5万円 = 35万円

- 控除額を計算: 35万円 – 10万円 = 25万円

この場合、医療費控除額は25万円となります。

で、いくら税金が戻ってくるの?

ねくこ

ねくこでは、実際にいくら税金が戻ってくる(安くなる)のでしょうか?

医療費控除=返ってくる税金ではないため、軽減/還付される税額は控除額×所得税率分の所得税が安くなり、さらに控除額×10%(住民税率)の住民税が翌年安くなります。

所得税の速算表(令和6年分)

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

となります。

これだけだとわかりにくいので、実際のケースに当てはめると、

シミュレーション

(上記の計算例:医療費控除額25万円の場合):

課税所得500万円の人(所得税率20%)

- 所得税の軽減額:25万円 × 20% = 50,000円

- 住民税の軽減額:25万円 × 10% = 25,000円

- 合計軽減額:約75,000円

課税所得300万円の人(所得税率10%)

- 所得税の軽減額:25万円 × 10% = 25,000円

- 住民税の軽減額:25万円 × 10% = 25,000円

- 合計軽減額:約50,000円

ねくこ

ねくこと、なります。

このように、所得が高い人ほど所得税率が高いため、節税効果も大きくなります。

【市販薬派はこちら】年間12,000円からOK!「セルフメディケーション税制」を徹底解説

次に、もう一つの制度「セルフメディケーション税制」について見ていきましょう。

ねくこ

ねくここちらは、医療費控除の「特例」という位置づけです。

セルフメディケーション税制ってどんな制度?メリットは?

セルフメディケーション税制とは

健康の維持増進及び疾病の予防への取組として一定の取組(健康診断など)を行う個人が、特定の成分を含むOTC医薬品(市販薬)を年間12,000円を超えて購入した場合に、その超えた部分の金額(上限88,000円)について所得控除を受けられる制度

です。

メリット

- 医療費が少なくても対象になる可能性:

年間の医療費が10万円に満たなくても、対象の市販薬購入費が12,000円を超えれば控除を受けられます。 - 手軽に始めやすい:

日常的に市販薬を購入する習慣がある人にとっては、活用しやすい制度です。 - 健康増進のきっかけになる:

制度利用の条件として健康診断などが求められるため、自身の健康管理を見直す良い機会になります。

ねくこ

ねくこ医療費控除は10万円ないし総所得の5%以上が条件であるため、このハードルが高く感じていた方には、とてもありがたい制度だと思います。

対象となる条件は?「健康への取り組み」が必須!

セルフメディケーション税制を利用するには、以下の条件をすべて満たす必要があります。

- 所得税・住民税を納めていること。

- 対象となるOTC医薬品を年間12,000円以上購入していること(生計を一にする家族分も合算可能)。

- 健康の維持増進及び疾病の予防への取組として「一定の取組」を行っていること。

「一定の取組」とは下記の内容のいずれかであり、申告する本人が受けている必要があります。

- 特定健康診査(メタボ健診)

- 予防接種(定期接種、インフルエンザワクチンの予防接種など)

- 勤務先での定期健康診断

- 人間ドックなど、市町村が実施する健康診査(がん検診含む)

ねくこ

ねくこまた、「一定の取組」に関しては申告する本人が行っている必要があり、扶養家族が受けているだけでは対象になりません(ただし、家族分の医薬品購入費は合算できます)。

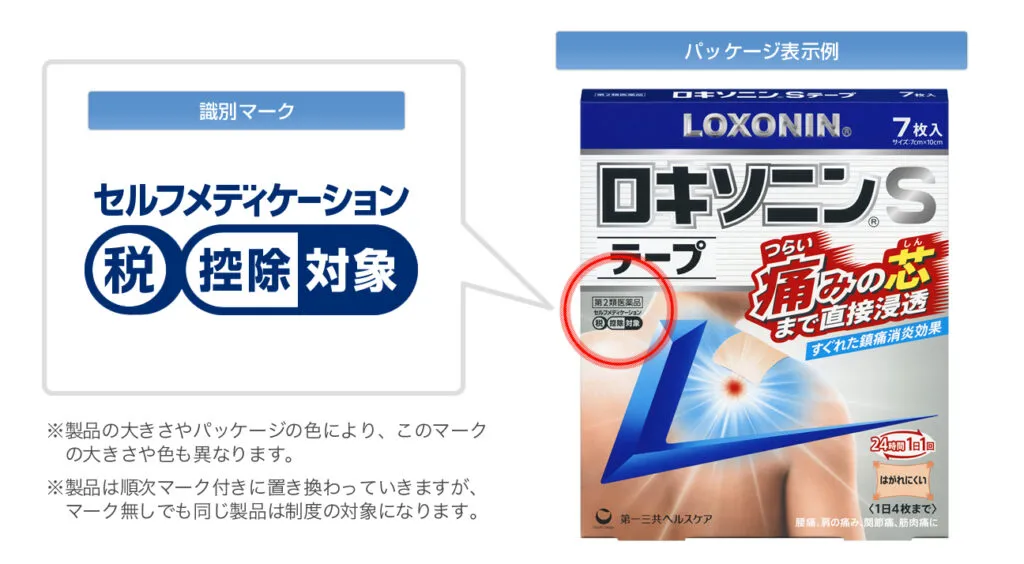

どの市販薬が対象?見分け方と探し方【具体例リスト】

セルフメディケーション税制の対象となるのは、医師の処方が必要だった医療用医薬品から転用された成分(スイッチOTC成分)を含む医薬品です。

すべての市販薬が対象ではありません。

対象医薬品の見分け方:

- パッケージの識別マーク:

対象製品の多くには、「セルフメディケーション税制 対象」という共通の識別マークが印刷されています。 - レシートの表示:

購入時のレシートに、対象商品であることが分かるように「★」や「税」などの印がついている場合があります。(店舗により対応は異なります) - 厚生労働省のWebサイトで確認:

シリーズ同名でも成分差で対象外となる場合があります。厚生労働省のWebサイトでは対象となる成分や品目の一覧が公開されています。迷った場合は厚生労働省のサイトで確認するのが確実です。

対象となる医薬品の例

- 風邪薬: 一部の総合感冒薬(例:パブロン、ルル、ベンザブロックなどの特定製品)

- 胃腸薬: H2ブロッカー含有胃腸薬など(例:ガスター10など)

- アレルギー用薬: 抗ヒスタミン成分を含む鼻炎薬、点眼薬など(例:アレグラFX、アレジオンなど)

- 鎮痛・解熱薬: ロキソプロフェン、イブプロフェン含有の特定製品など(例:ロキソニンS、イブA EXなど)

- 湿布・塗り薬: フェルビナク、インドメタシン含有の特定製品など(例:バンテリン、フェイタスなど)

- その他: 水虫薬、禁煙補助薬の一部なども対象となる場合があります。

ねくこ

ねくこ必ず購入時にパッケージやレシートを確認し、対象品かどうかを把握しておくことが重要です。

いくら戻ってくる?控除額の計算方法とシミュレーション

セルフメディケーション税制の控除額は、以下の計算式で求めます。

控除額 = (実際に支払った対象医薬品の購入費合計額) − 12,000円

控除額の上限は88,000円です。

ねくこ

ねくこ対象医薬品の購入費が10万円の場合に上限に達します。

計算例

- 年間の対象医薬品購入費:50,000円

控除額 = 50,000円 − 12,000円 = 38,000円

この場合、控除額は38,000円となります。

実際にいくら税金が戻ってくる(安くなる)か?

医療費控除と同様に、控除額×所得税率分の所得税と、控除額×10%の住民税が安くなります。

シミュレーション

(上記の計算例:控除額38,000円の場合):

- 課税所得500万円の人(所得税率20%)

- 所得税の軽減額:38,000円 × 20% = 7,600円

- 住民税の軽減額:38,000円 × 10% = 3,800円

- 合計軽減額:約11,400円

- 課税所得300万円の人(所得税率10%)

- 所得税の軽減額:38,000円 × 10% = 3,800円

- 住民税の軽減額:38,000円 × 10% = 3,800円

- 合計軽減額:約7,600円

ねくこ

ねくこ医療費控除に比べると控除額の上限は低いですが、年間10万円の医療費がかからない人にとっては、十分な節税メリットがあります。

他の申請もある人にとっては

「医療費控除」「セルフメディケーション税制」の申告は確定申告で!必要書類と注意点

「医療費控除」「セルフメディケーション税制」を受けるためには、いずれの場合も必ず確定申告が必要です。

会社員の方も、年末調整では手続きできません。

確定申告期間

原則として、翌年の2月16日~3月15日です。

例えば、2025年の1月1日~12月31日までに受けた医療費や市販薬の購入は、基本的には2026年の2月16日~3月15日の間に受け付ける確定申告にて行います。

還付申告の場合

ただし、税金が戻ってくる申告(還付申告)は、翌年1月1日から5年間行うことができます。

2029年の4月になっても、2025年で支払った医療費や市販薬が見つかった場合は還付申告が可能です。

医療費控除は還付申告になることが多いので、期間を過ぎても諦めずに申告しましょう。

必要書類

- 確定申告書:

確定申告書は、税務署または国税庁のホームページから入手できます。e-Taxを利用して作成することも可能です。 - 医療費控除の明細書:

- 支払った医療費の領収書に基づいて作成します。誰が、いつ、どこの医療機関で、いくら支払ったかを記入します。

- 健康保険組合などから送付される「医療費のお知らせ」を添付すれば、明細書の記入を簡略化できます。

- 国税庁のホームページから明細書をダウンロードするか、e-Taxで作成することが可能です。

- 源泉徴収票(給与所得者の場合):

確定申告書の作成に必要です。 - マイナンバー関連書類:

本人確認のために必要な書類です。 - 還付金の振込先口座情報:

還付金を受け取るために必要な銀行口座情報です。

注意点

領収書の提出は不要、でも保管は必要!

2017年分の申告から、領収書の提出は原則不要になりました。

その代わりに「医療費控除の明細書」を提出します。ただし、税務署から提示を求められることがあるため、領収書(医療費通知分を除く)は自宅で5年間保管する必要があります。

セルフメディケーション税制の場合は「セルフメディケーション税制の明細書」を添付する必要があり、一定の取組を行ったことを明らかにする書類(健康診査・予防接種等の結果通知・領収書等)は、令和3年分以降の申告では添付不要となりました。ただし、税務署から提出や提示を求められる可能性があるため、確定申告期限等から5年間、これらの証明書類を自宅で保管しておく必要があります。

医療費のお知らせを活用しよう

健康保険組合等から送付される「医療費のお知らせ」(医療費通知)を添付すると、その通知に記載された医療費については明細書への記入を省略できます。

また、通知に記載されていない医療費(薬局での購入費、交通費など)は別途明細書への記入が必要です。

【最重要!】あなたに最適なのはどっち?「医療費控除」vs「セルフメディケーション税制」徹底比較&選び方ガイド

さて、ここまで2つの制度を解説してきましたが、一番知りたいのは

ということですよね。

大原則、同じ年に両方の制度を併用することはできないため、必ずどちらか一方を選択する必要があります。

ねくこ

ねくこここでは、あなたにとって最適な制度を選ぶためのポイントを解説します。

ケース別シミュレーション:どっちがお得になるか比べてみよう

具体的なケースで、どちらの制度を選ぶべきかシミュレーションしてみましょう。

(※所得税率は概算、住民税は一律10%で計算)

前提:総所得金額等 400万円(所得税率20%)の人の場合

| ケース | 年間医療費 (保険金補填後) | 対象市販薬 購入費 | 状況 | 医療費控除額 (医療費 – 10万円) | セルフメディケーション 税制控除額 (購入費 – 12,000円) | 選択すべき制度 | 節税額(目安) 所得税+住民税 |

|---|---|---|---|---|---|---|---|

| 1 | 8万円 | 3万円 | 医療費は少ないが市販薬は購入。健康診断受診済み。 | 0円 (10万円未満) | 18,000円 (3万 – 1.2万) | セルフメディケーション | 約5,400円 |

| 2 | 15万円 | 5千円 | 医療費はそこそこかかったが、対象市販薬はあまり買わない。 | 50,000円 (15万 – 10万) | 0円 (1.2万円未満) | 医療費控除 | 約15,000円 |

| 3 | 30万円 | 5万円 | 医療費が多くかかり、市販薬も購入。健康診断受診済み。 | 200,000円 (30万 – 10万) | 38,000円 (5万 – 1.2万) | 医療費控除 | 約60,000円 |

| 4 | 11万円 | 4万円 | 医療費が10万円をわずかに超えた程度。市販薬も結構買った。健康診断受診済み。 | 10,000円 (11万 – 10万) | 28,000円 (4万 – 1.2万) | セルフメディケーション | 約8,400円 |

シミュレーションからの考察

セルフメディケーション税制の方がお得になる場合

ケース1のように、「医療費が10万円未満でも、セルフメディケーション税制の条件を満たせば節税可能な場合。」

ケース4のように、「医療費が10万円を少し超えたくらい&対象市販薬の購入額が多い場合」

ねくこ

ねくこケース1は言わずもがなですが、ケース4の場合はかなり要注意です。

市販薬をよく買う人は諦めずに確認しましょう。

これは、医療費控除は「10万円を超えた部分」が控除対象なのに対し、セルフメディケーション税制は「12,000円を超えた部分」が対象になるためです。

医療費控除の方がお得になる場合

ケース2&3のように、年間医療費が10万円を大きく超える場合

これは、控除額の範囲や額の観点から、基本的に医療費控除の方が控除額は大きくなります。

ねくこ

ねくこ基本的には10万円というラインをそこそこ超えている場合は、医療費控除を適用させた方がお得になる場合が多いです。

所得が低い場合(総所得金額等200万円未満)

先述の通り、単身者ではあまり考えにくいケースではあるものの、総所得金額等が200万円未満の人は、医療費控除のボーダーラインが「所得の5%」になります。

そのため、より少ない医療費で控除を受けられる可能性があります。

例:総所得金額等 180万円(所得税率5%)の人の場合

医療費控除のボーダーライン:180万円 × 5% = 9万円

| ケース | 年間医療費 (保険金補填後) | 対象市販薬 購入費 | 状況 | 医療費控除額 (医療費 – 9万円) | セルフメディケーション 税制控除額 (購入費 – 12,000円) | 選択すべき制度 | 節税額(目安) 所得税+住民税 |

|---|---|---|---|---|---|---|---|

| 5 | 9万5千円 | 2万円 | 医療費が9万円超。市販薬も購入。健康診断受診済み。 | 5,000円 (9.5万 – 9万) | 8,000円 (2万 – 1.2万) | セルフメディケーション税制 | 約1,200円 |

このケースでは、医療費控除の対象にはなりますが、控除額はセルフメディケーション税制の方が大きくなりました。

ねくこ

ねくこ所得が低い方も、両方の制度を比較検討することが重要です。

家族内で別々の制度を使うことはできる?

同一年に同一人では併用不可ですが、家族(別の申告者)同士なら人ごとに選択可能です(例:夫=医療費控除、妻=セルフメディケーション税制)。ただし選択後は修正申告や更正の請求での変更不可となります。(参考:厚生労働省)

ねくこ

ねくここれは、あまり知られていない“ハック”です。

例えば、

- 夫: 年間医療費が15万円かかった → 医療費控除を利用

- 妻: 医療費は5万円だが、対象市販薬を3万円分購入し、健康診断も受けている → セルフメディケーション税制を利用

といったことが可能です。

このように、生計を一にする家族であっても、申告者ごとにどちらか有利な制度を選択して、それぞれが確定申告を行うことが可能です。

ただし、医療費の「付け替え」はできません。例えば、妻が支払った医療費を、夫が医療費控除を受けるために自分の医療費として申告することはできません(生計一であれば夫がまとめて申告することは可能)。

ねくこ

ねくこ家計全体で最も有利になるように、以下の点を考慮しましょう。

- 家族全員の医療費を合算して、一人が医療費控除を申告した方が有利か? (所得が高い人が申告すると節税効果大)

- 各自で申告した方が有利か? (例:一方は医療費控除、もう一方はセルフメディケーション税制を利用する場合)

これらも踏まえて、最も有利な方法を選択しましょう。

迷ったらココをチェック!選択のポイントまとめ

年間の医療費が10万円(所得200万円未満の方は所得の5%)を超える場合

基本的に医療費控除が有利。家族分も合算できる!最も所得が高い人がまとめて申告すると控除効果が大きくなる可能性!

医療費は10万円未満でも、対象の市販薬を年間12,000円以上購入した場合

健康診断などを受けているならセルフメディケーション税制を活用できるチャンス!

医療費が10万円(または所得の5%)を少し超える程度で、市販薬も多く買う場合

両方の控除額を計算して有利な方を選ぶのが賢明。

家族それぞれの状況が異なる場合

一人は医療費が多く、もう一人は市販薬を多く購入しているなどの場合は、各自がそれぞれ最適な制度を選んで申告することも可能です。

ねくこ

ねくこ家族全体でどの申告方法が最も有利になるかを比較検討することをおすすめします。

最終的には、ご自身の状況に合わせて、両方の制度の控除額を計算してみるのが最も確実です。

【具体例でまるわかり】対象費用・対象市販薬 詳細リスト&注意点

その他、各制度を適用する上で、

と迷うことも多いはず。

ねくこ

ねくこここでは、特に判断に迷いやすい費用や市販薬について、さらに詳しく解説します。

医療費控除:これはOK?NG?迷いがちな費用を解説

歯科治療

適用可能

- インプラント治療:噛み合わせや機能回復が目的の場合。美容目的は対象外。

- セラミック治療(被せ物など):機能的な回復が目的の場合。審美目的の場合は対象外。

- 矯正治療:噛み合わせ改善や機能的問題解決が目的の場合(例:不正咬合)。

- 親知らずの抜歯:医学的必要性がある場合。

- 歯科ローンで支払った治療費:支払い済み分のみ適用。

適用外

- ホワイトニング:美容・審美目的であるため対象外。

- 美容目的のセラミック治療:審美性向上のみを目的とした場合は対象外。

「治療目的」か「美容目的」かが重要。

インプラントや高額な被せ物も、治療目的であれば対象です。

ねくこ

ねくこ歯科ローンを利用した場合、支払った年のローン返済額(元本+金利手数料)が対象になります。

妊娠・出産関連費用:

適用可能

- 妊娠中の定期検診・検査費用:健康保険対象外でも、診療・治療目的であれば医療費控除対象。

- 通院交通費:公共交通機関を利用した通院で、治療目的の場合。

- 分娩・入院費用:正常分娩でも医療費控除の対象となる。

- 不妊治療費:医師の指導に基づく治療であれば控除対象。

- 人工授精費用:医療行為として認められるため控除対象。

- 産後の入院費用:医療行為の一環として入院が必要とされた場合。

- 一部の産後ケア費用:看護師や助産師による医療的ケアを受けた場合に限る。

適用外

- 入院のためのパジャマや洗面用具等:日用品の購入は医療費控除の対象外。

- 実家への里帰り費用:治療に直接関係しない交通費のため対象外。

- 親族への謝礼:治療にかかわる正式な医療機関への支出でないため対象外。

ねくこ

ねくこ注意点として出産育児一時金などの給付金を受け取った場合は、出産費用から差し引いて計算します。

交通費

適用可能

- 電車・バス代:通常の通院目的で利用した場合。ICカードや現金払いどちらも対象。

- 新幹線・飛行機代:遠方の専門医療機関への通院が必要な場合(医師の指示など)。

- タクシー代(特定条件下で適用可能):- 公共交通機関が利用できない場合(例:深夜、緊急時)。 病状により徒歩や公共交通機関が困難な場合(例:高齢者、重病人)。

- 付き添い人の交通費(条件付きで適用可能):本人が1人で通院できない場合(例:子どもや高齢者の場合)。

適用外

- 自家用車のガソリン代・駐車場代:自家用車関連費用は全て対象外。

- レンタカーやカーシェア費用:個人の都合で利用した場合は対象外。医療的な必要性があっても、公共交通機関以外は原則認められません。

ねくこ

ねくこご家族に頼むケースも多いと思いますが、その交通費も公的にはカウントされないので要注意です。

人間ドック・健康診断

原則NG

- 人間ドックや健康診断などの健診費用は、原則として医療費控除の対象にはなりません。

- これらの健診は疾病の予防や早期発見を目的とするものであり、治療を目的とした医療行為ではないとされているためです。

OKになる場合

- 健診の結果、がんや生活習慣病など重大な疾病が発見され、継続的な診療や治療が行われた場合には、例外的にその健診費用も医療費控除の対象として認められることがあります。

- これは、当該健診が疾病の診断を目的として実施された医療行為の一環とみなされるためです。

ねくこ

ねくこ健診費用と治療の関連性が明確であり、かつ医師の判断に基づいて治療が開始された場合に限られます。

介護費用

一部が適用可能

- 介護保険サービスのうち、医療系サービス(訪問看護、訪問リハビリなど)の自己負担額は医療費控除の対象です。施設サービスの食費・居住費なども対象になる場合があります。詳しくはケアマネージャーや市区町村に確認しましょう。

その他

適用可能

- 医師の指示によるあん摩マッサージ指圧

- 鍼灸

- 柔道整復の施術費

- 医師の証明がある場合のおむつ代(寝たきり等)

- 治療に必要な松葉杖

- コルセット

- 義手、義足の購入費

- ICLやレーシック手術

- 海外旅行先で支払った医療費

適用外

- 医師の指示に基づかないマッサージ等

- 治療に関係ない診断書作成料

- メガネ・コンタクトレンズ(一般的なもの)

- 補聴器(医師の指示がない場合)

- 視力を補うための眼鏡の購入費用

セルフメディケーション税制:対象となる市販薬の探し方、注意点

探し方のコツ

ドラッグストアでは、対象商品にPOPが付いていたり、棚にマークが表示されていたりすることがあります。

購入時にレシートを確認し、「★」印や「(税)」などの記載があるかチェックしましょう。

ねくこ

ねくこ迷ったら、薬剤師や登録販売者に確認するのが確実です。

厚生労働省のHPで対象成分・品目リストを確認できます。(定期的に更新されます)

注意点

- 同じ商品名でも対象外の場合がある

シリーズ製品でも、含まれる成分によって対象・対象外が分かれることがあります。

(例:「〇〇EX」は対象だが、通常の「〇〇」は対象外、など) - レシートの保管が必須:

商品名、金額、日付、販売店名が記載されたレシート(領収書)を保管してください。レシートに対象品であることが明記されていない場合は、パッケージも一緒に保管するか、レシートにメモしておくと良いでしょう。 - 健康食品・サプリメントは対象外

あくまで「医薬品」が対象です。

【疑問を解消!】医療費控除&セルフメディケーション税制 Q&A

ここでは、医療費控除やセルフメディケーション税制に関するよくある疑問にお答えします。

「医療費控除」と「セルフメディケーション税制」は本当に併用できないの?家族で別々に使うのはOK?

同じ人が同じ年に両方の制度を利用することはできません。

必ずどちらか一方を選択します。

ただし、前述の通り、生計を一にする家族が、それぞれ別の制度を選択して申告することは可能です。

ねくこ

ねくこ例えば、収入の多い夫は医療費控除、妻がセルフメディケーション税制のようなイメージです。

会社員は年末調整で申請できる?

どちらの制度も年末調整では申請できません。

会社員(給与所得者)の方も、これらの控除を受けるためには別途、自分で確定申告を行う必要があります。

健康診断や予防接種の費用は控除対象になる?

医療費控除では原則対象外です(ただし、健診で病気が見つかり治療した場合は、その健診費用も対象になることがあります)。

セルフメディケーション税制では、費用自体は控除対象外ですが、制度を利用するための「条件」として健康診断や予防接種を受けていることが必要になり、その証明書類が必要となります。

歯科治療の自由診療(インプラントやセラミックなど)は控除の対象になる?

治療目的であれば対象になります。一方、美容目的(ホワイトニングや審美性のみを追求したセラミックなど)は対象外です。

高額な治療でも、噛み合わせの改善や機能回復が主目的であれば対象となる可能性が高いです。

歯科医師に確認し、領収書を保管しておきましょう。

交通費はどこまで医療費控除の対象になる?タクシー代は?

公共交通機関(電車、バス)の利用料金は対象です。

タクシー代は、病状からみて急を要する場合や、電車・バスが利用できない場合など、やむを得ない場合に限り対象となります。

ねくこ

ねくこ自家用車のガソリン代や駐車場代は対象外です。

保険金(入院給付金など)を受け取った場合、どう計算するの?

支払った医療費から、その医療費を補てんするために受け取った保険金等の額を差し引いて医療費控除額を計算します。

差し引く保険金は、給付の原因となった傷病の医療費が上限です。

他の傷病の医療費から差し引く必要はありません。

例:

A病院の入院費:15万円

保険金:10万円

15万円-10万円=5万円

この場合A病院の医療費は5万円(15万-10万)として計算します。

もし保険金が20万円だったとしても、A病院の医療費は0円となり、余った5万円を他の医療費(B病院の通院費など)から差し引く必要はありません。

過去の医療費は遡って申告できる?

過去5年間まで遡って申告(還付申告)することができます。

例えば、2025年中に申告する場合、2020年~2024年分の医療費について申告可能です。

ねくこ

ねくこ「去年、たくさん医療費払ったけど申告し忘れた!」という方は、諦めずに領収書を探してみましょう。

ふるさと納税(寄付金控除)と併用できる?

併用できます。

医療費控除(またはセルフメディケーション税制)とふるさと納税は、どちらも所得控除(ふるさと納税は一部税額控除)であり、それぞれ適用要件を満たせば同時に利用可能です。

ねくこ

ねくこただし、両方の控除を適用すると課税所得が下がるため、ふるさと納税の控除上限額が若干変動する可能性はあります。

支払いは現金のみ?クレジットカードや電子マネー、コード決済は?

支払い方法に関わらず、医療機関や薬局で支払った医療費・医薬品代であれば対象になります。

クレジットカードの明細や電子マネーの利用履歴は、金額の確認には役立ちますが、医療費控除の申告には原則として領収書が必要です(領収書の保管義務があるため)。

セルフメディケーション税制の場合は、対象品であることがわかるレシート(領収書)が必要です。

健康保険組合から送られてくる「医療費のお知らせ」は申告に使える?

医療費控除の明細書に添付することで、その通知に記載された医療費の明細記入を省略できます。

非常に便利な書類ですが、注意点もあります。

- 記載されていない医療費がある:

自由診療、保険適用外の費用、薬局での購入費、交通費などは記載されていません。これらは別途領収書に基づき明細書に記入が必要です。 - 届く時期が遅い場合がある:

確定申告時期に間に合わない場合もあります。 - 自己負担額のみ記載の場合が多い:

支払った全額が記載されているか確認しましょう。 「医療費のお知らせ」はあくまで補助的な書類と考え、領収書の保管と集計も行っておくのが確実です。

まとめ:賢く制度を活用して、家計の負担を軽減しよう!

今回は、「医療費控除」と「セルフメディケーション税制」という、私たちの医療費負担を軽減してくれる2つの大切な制度について、詳しく解説しました。

最後に、重要なポイントをおさらいしましょう。

年間の医療費が10万円(所得200万円未満の方は所得の5%)を超える場合

基本的に医療費控除が有利。家族分も合算できる!最も所得が高い人がまとめて申告すると控除効果が大きくなる可能性大!

医療費は10万円未満でも、対象の市販薬を年間12,000円以上購入した場合

健康診断などを受けているならセルフメディケーション税制を活用できるチャンス!

医療費が10万円(または所得の5%)を少し超える程度で、市販薬も多く買う場合

両方の控除額を計算して有利な方を選ぶのが賢明。

家族それぞれの状況が異なる場合

一人は医療費が多く、もう一人は市販薬を多く購入しているなどの場合は、各自がそれぞれ最適な制度を選んで申告することも可能です。

ねくこ

ねくこ家族全体でどの申告方法が最も有利になるかを比較検討して、一番有利な方法を選びましょう!

注意ポイントは2つです。

「自分には関係ない」「手続きが面倒」と思わずに、まずは1年間の医療費や市販薬のレシートを集計してみませんか?

思った以上に対象になるかもしれませんし、確定申告もe-Taxやマイナポータル連携を使えば、以前よりずっと簡単になっています。

使える制度を正しく理解し、賢く活用することは、家計を守るための大切なスキルです。

ねくこ

ねくここの記事が、あなたの節税と健康管理の一助となれば幸いです。

ぜひ、今日から領収書の保管を始めて、次の確定申告に備えましょう!

本記事は一般的な制度解説であり、最新の法令・通達・個別事情(扶養関係、保険給付の充当関係など)により結論が変わる場合があります。申告前に国税庁・税務署の一次情報をご確認ください。