RENOSY(リノシー)不動産投資の評判・仕組み|噂の背景と節税の注意点を整理

「上場企業運営で、手間少ない不動産投資!」

RENOSY(リノシー)は、GAテクノロジーズ(東証グロース上場)が運営する不動産投資サービスです。

AIで投資適性をスコアリングし、新築・中古(築浅)区分を中心に、資金調達から購入・入居募集・賃料管理まで一括で支援します。

資料請求〜無料相談はオンラインで完結でき、選べる賃貸管理プランと公開実績(入居率・空室期間など)を確認しながら、ご自身の長期的な資産づくりの検討を進めやすくなります。

※ 実績値・費用・キャンペーン・自己資金・融資条件・受付体制等は物件・時期・契約条件で変動します。数値は公表時点の情報であり、最新条件は公式情報・契約書でご確認ください。

\まずは資料を見てみる!/

副業や資産形成の手段として注目される不動産投資。

しかし興味はあっても「リスクや悪評が気になって手が出せない」と感じる読者は多いでしょう。

本記事では、GAテクノロジーズが運営する不動産投資サービス「RENOSY(リノシー)」の仕組みや評判、メリット・デメリット、節税の真偽を専門家の視点から徹底解説します。

MIYABI

MIYABI危険な噂の背景や失敗しないためのチェックポイントを整理することで、読者が自分に合った投資判断を下せるようサポートします。

長期的な資産形成に役立つ情報を得たい方や、副業として不動産投資を検討する方はぜひ最後までお読みください。

\まずは資料を見てみる!/

本記事は一般的情報の提供を目的とし、特定商品の勧誘・助言ではありません。数値・制度は執筆時点(2025年10月3日)の公開情報に基づきます。

RENOSY(リノシー)とは?不動産投資における独自の特徴や仕組みを紹介

RENOSYは、東証グロース上場のGA technologies(証券コード3491)が提供する不動産投資サービスです。

独自AIによって投資物件を独自にスコアリングしたうえで、新築や中古区分マンションを中心に良質な物件を選定し、資金調達から物件購入、入居者募集、賃料管理までを一括でサポートしてくれる点が特徴です。

RENOSYの賃貸管理は5種類のプランから選べる

| プラン名 | 契約タイプ | 設備修理・交換費用 | 空室時の負担 | 滞納時の負担 | 広告費(AD)負担 | 建物管理サポート |

|---|---|---|---|---|---|---|

| 集金代行プロ | 管理委託契約 | × | × | ○※4 | × | – |

| 集金代行プラン | ×※2 | ○※5 | ||||

| ワイドプラン | ○※1 | |||||

| NEOインカム(集金代行) | 管理委託契約+将来集合債権譲渡契約 | ○※3 | ○ | ○ | ||

| NEOインカム | ○ |

※1 備え付け家電・ユニットバス・トイレ等は対象外。

※2 物件購入時に空室だった場合は入居決定まで賃料負担あり/以後の空室は負担なし。

※3 実際の賃料発生の有無にかかわらず譲渡対価を支払い(契約条件により見直しあり)。

※4:保証会社契約があれば保証会社、ない場合は同社が負担。

※5:物件によりAD1ヶ月分はオーナー負担の可能性あり。

RENOSYの賃貸管理は5プラン(集金代行プロ/集金代行プラン/ワイドプラン/NEOインカム(集金代行)/NEOインカム)で構成され、カバー範囲が「コスト最小→設備保証→空室保証→建物管理まで包括」と段階的に広がります。

賃貸管理の実務(入居者募集・審査・賃貸借契約・入居者対応・家賃管理など)はどのプランでもRENOSYが代行してくれます。

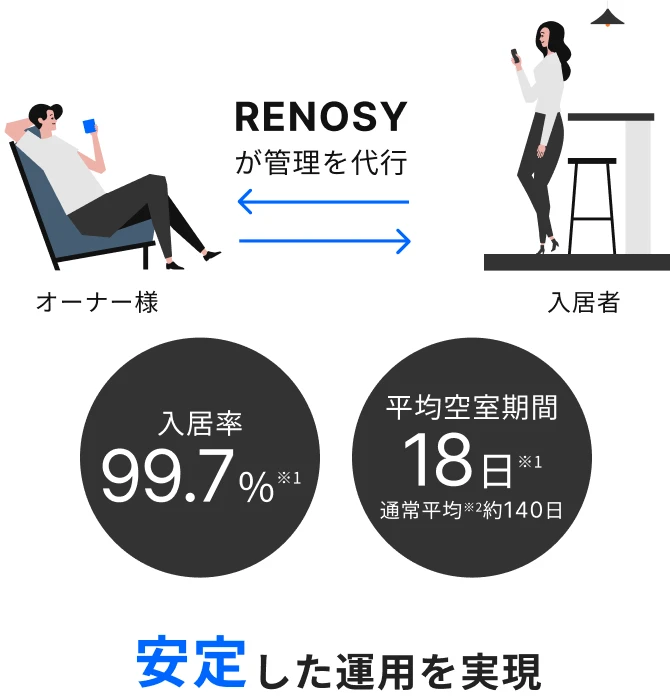

入居率や空室期間の実績も開示され、日常の管理負担を大きく削減できます。

集金代行プロ

「集金代行プロ」は最小構成のプランです。

入居者募集・家賃集金・滞納時の立替(保証会社があれば同社、未加入ならRENOSY)が中心で、設備交換費や空室時の家賃はカバーしません。

広告費(AD)も原則オーナー負担外で、固定費を抑えたい人向けです。

集金代行プラン

「集金代行プラン」は前述のプロプランと比べ、募集時の広告費(AD)負担などが一部カバーされるベーシック型のプランです。

ランニングコストと初期募集の手離れを両立したい人にピッタリで、設備交換費は対象外、購入時点が空室でも入居決定までの賃料負担は基本オーナー側という整理。

ワイドプラン

「ワイドプラン」は、設備修理・交換費を幅広くカバーする中位プラン。

突発的な設備出費のブレを抑えたい人向けですが、ユニットバスやトイレ等は除外されています。

NEOインカム(管理委託+将来集合債権譲渡)

「NEOインカム(管理委託+将来集合債権譲渡)」は設備カバーに加え「空室リスク」も吸収する設計のプランです。

法的には管理委託契約+将来集合債権譲渡を組み合わせ、入居の有無に左右されにくい譲渡対価がオーナーに支払われます(契約条件により見直しあり)。

MIYABI

MIYABI「サブリースのデメリットを避けつつ安定収入を志向する」層に適合しやすいプランです。

NEOインカム(管理委託+将来集合債権譲渡+建物管理)

「NEOインカム(管理委託+将来集合債権譲渡+建物管理)」は包括型。

設備・空室・AD負担に加えて建物管理サポートまで一括で任せたい方向けです。

旧マスタープランは2021年10月31日で提供終了、11月提供開始のNEOインカムに移行されています。

\まずは資料を見てみる!/

テック利用による利便性や管理負担の軽減

また、RENOSYはオーナー用アプリ/マイページで、物件情報・契約書類・入出金・申告準備までを一元管理できます。

例えば、

キャッシュフローの自動集計

家賃収入・ローン返済・税金など月次の入出金を自動で整理できます。

アプリ上で毎月の送金実績が反映されるため、手入力の家計簿づくりが不要になります。

契約・重要書類のデジタル保管

売買・賃貸関連の契約書類をデータで閲覧・保存。

紙ファイルを探す手間がなく、外出先でも即確認できます(同社は契約時に交付する大半の書類の電子化を推進)。

プッシュ通知で“待たされ不安”を削減

退去連絡、入居者募集の進捗、設備交換のステータスなどをアプリに通知・表示。

問い合わせ数や内見数の確認もでき、状況が見えずに都度連絡する負担を減らします(通知内容はプランにより異なります)。

確定申告サポート(アプリ/Web)

申告に必要な数値を自動算出し、画面のガイドどおりにコピペで転記できる設計。

スマホだけで下準備を進め、PCのWeb版で仕上げる運用も可能です。

オンラインで手続き集約

会員サイトから面談予定の確認、契約手続きの進行、購入後の運用管理までを一気通貫で扱えます。

窓口や郵送往復の“移動時間コスト”を圧縮します。

こうした“見える化+自動化+通知”の3点セットにより、オーナー側の確認・追客・記帳といった雑務が圧縮され、「空室や修繕の不安をアプリで先回りして知れる」体験につながっているのも特徴です。

MIYABI

MIYABI特に、会社員や多忙な副業投資家とは相性が良い設計です。

東京23区/川崎/横浜/大阪/神戸/京都/福岡/海外の物件を対象

RENOSYの場合、投資対象となる物件は、RENOSYの投資対象は、東京23区/川崎/横浜/大阪/神戸/京都/福岡などの都市部に絞られています。

さらに、海外は米国・タイの物件ラインも用意され、国内外で需要の厚い市場にフォーカスするのが基本方針です。

都市部に限定することで、賃貸需要・流動性を確保しやすく、同社の管理実績(入居率99.7%/平均空室18日、中古・2025年3月時点※6)にもつながっています。

※6 2025年3月時点におけるRENOSY中古マンションの実績値。入居率99.7%、平均空室期間18日。空室期間は原状回復完了日から次の入居者決定まで(退去前に次期入居者決定の場合、最終賃料発生日から次の賃料発生日まで)の期間を指します。

MIYABI

MIYABI特に東京都心(山手線内側)は希少性と再開発による資産性の高さが自社メディアでも示されています。

入居率99.7%/平均空室18日※6を公表

空室リスクは不動産投資の最大の不確実要素ですが、RENOSYは都市部特化×テクノロジー活用の選定・運用で、入居率99.7%/平均空室18日※1を公表しています。

※6 2025年3月時点におけるRENOSY中古マンションの実績値。入居率99.7%、平均空室期間18日。空室期間は原状回復完了日から次の入居者決定まで(退去前に次期入居者決定の場合、最終賃料発生日から次の賃料発生日まで)の期間を指します。

空室期間は原状回復完了日から次回入居者決定まで(退去前決定時は最終賃料発生日から次の賃料発生日)と定義され、算出条件が透明である点もオーナーとして安心材料です。

募集は自社に限定せずポータポータル/業者間サイトへ広く掲載し、RENOSY専任に限定しない運用方針によって需要の取りこぼしを減らす運用を採っています。

物件の目利きにはAI/データを用いた価値推定・選定プロセスが組み込まれており、「需要の太い市場で短期空室を狙う」という設計が数値に表れています。

MIYABI

MIYABI通常平均は約140日(株式会社タス(2025) 賃貸住宅市場レポート(首都圏版2025年1月))との対比も示されています。

自分で客付けを行わずとも、短い空室→現金収支のブレ縮小を狙いたい層に適した設計です。

\まずは資料を見てみる!/

RENOSYのメリットとデメリットは?|口コミの噂にも言及

| カテゴリー | メリット | デメリット |

|---|---|---|

| 物件 | 都市部・駅近中心で賃貸需要が読みやすい | 築年・修繕履歴など個体差の影響が大きい |

| サービス | ワンストップ(紹介〜管理)で手間が少ない/データ分析に基づく提案で可視化しやすい | 自社在庫・提携物件に選定が寄る可能性/担当者の経験差で満足度がばらつく |

| 資金 | ローン活用で少額から始めやすい/諸費用の見通しを立てやすい | 長期投資が前提で短期収益は期待しにくい |

| 特典 | 都心需要で長期保有の安定性を狙える/団信保険による保障やキャンペーン | キャンペーン条件が厳しく期待外れの声も |

RENOSYのメリット

まずRENOSYのメリットについて整理します。

都市部・駅近中心で賃貸需要が読みやすい

RENOSYは「都市部・駅近の中古区分」を主軸にするため、賃貸需要を読みやすく、空室期間や家賃下落のブレを相対的に抑えやすい強みがあります。

ワンストップ体制&データによる可視化

RENOSYは、上場企業が運営することによる安心感、AIが高需要な物件を厳選することで空室リスクを抑えられる点が大きな魅力です。

ワンストップ体制で購入手続きから賃貸管理まで委任でき、データ分析に基づく家賃査定や返済計画の見える化により、初めてでも収支イメージを持ちやすい点も評価できます。

少額から始めやすく、諸費用まで分かりやすい

中古区分は価格帯が手の届きやすい水準になりやすく、諸費用の事前見積りも取りやすいので資金計画が組みやすいです。

自己資金10万円前後から開始できた事例もある※7ものの、実際の初期費用は物件価格や融資条件によって大きく変動します。

MIYABI

MIYABIとはいえ、ローンの頭金や各種諸費用を提携ローンに組み込めるため、一般的な不動産投資に比べ初期資金のハードルは低いと言えるでしょう。

※7 RENOSY公式サイトでも、物件価格をフルローンでまかなうことで自己資金10万円のみで始められるケースが紹介されています(2025年時点)。ただし実際に必要な自己資金は物件や融資条件によって異なります。

団信保険による保障やキャンペーン

さらに、団信(万一時の保障)や各種キャンペーンが初期負担の緩和に働くケースもあります。総じて「手間をかけずに長期保有で堅実に積み上げたい」ニーズに整合しやすいサービスと言えます。

RENOSYのデメリット

一方、RENOSYデメリットは、以下のような事項が挙げられます。

地方や戸建てでの不動産投資は不向き

RENOSYが扱うのは都市部の新築・中古区分マンションに限定されており、地方や一戸建てなど他の物件種別を希望する投資家には向きません。

また、中古区分は築年や修繕履歴、管理組合の運営状況など個体差の影響はあるため、同じエリアでも収益性に差が出ます。

担当者によってばらつき

紹介物件が自社在庫・提携先に寄る可能性や、担当者の経験差による提案品質のばらつきも口コミで指摘されがちです。

これはどの不動産投資会社においても同様ではあるものの、不安を感じた場合は担当者の変更を申し出ることが重要です。

不動産投資は短期での利益最大化には不向き

こちらもRENOSYというよりは不動産投資全般に言えることですが、資金面ではローン前提の長期投資になりやすく、短期での利益最大化とは相性がよくありません。

また、商品の性質上、ローン金利の上昇や災害による資産価値下落など一般的な不動産リスクは避けられません。

MIYABI

MIYABI投資に絶対はない点と、あくまで長期的な目線と運用を見据えられる人のための商品であることは心得ておきましょう。

キャンペーンの適用条件にも要注意

さらに、広告キャンペーンの条件が厳しく、PayPayポイント等を目当てにすると期待外れになることがあります。

あくまでキャンペーンは本丸ではなく、いかに充実した不動産投資を行うかが重要であるため、本質を見失わない点も重要です。

MIYABI

MIYABIその他にも、物件価格が高く感じられることがありますが、AI分析や管理サービスなどの無形価値を考慮すると妥当性があるとの意見もあります。

デメリットを理解した上で、自分にとって適した投資かどうかを判断することが重要です。

口コミから読み解く誤解と正しい判断

また、SNSやフォーラムサイト、各種掲示板などではRENOSYに対して肯定的な意見や、逆に否定的な強い表現が見られることもあります。

情報発信源の出典や日付、前提条件を確認し、特定の体験談だけを鵜呑みにしない姿勢が大切です。

不動産投資はローン返済や管理費などの支出が先行するため、最初はマイナスになることが一般的で、損益通算による税金還付などを含めて長期で収支を考える必要があります。

広告や営業トークが強調する「節税できる」「キャンペーンポイントがもらえる」といった情報には条件やリスクが伴いますので、必ず公式サイトや契約書で条件を確認しましょう。

MIYABI

MIYABIネガティブな口コミには、担当者と投資家のコミュニケーション不足や、投資家自身の期待値が高すぎたことが原因のものもあります。

口コミはあくまで一側面の一意見として参考にしつつ、自身の投資目的や資金計画に照らし合わせて評価する姿勢が重要です。

\まずは資料を見てみる!/

RENOSYでの不動産投資で失敗しないためのチェックポイント

RENOSYに限らず、不動産投資で失敗しないためには、複数の視点から冷静にチェックすることが必要です。

物件の立地や築年数、管理状況などを客観的に評価すること

まず、物件の立地や築年数、管理状況などを客観的に評価しましょう。

都市部だからといって必ずしも値上がりするわけではなく、同じエリアでも駅距離や建物の管理状態で入居率は変わります。

将来の都市開発計画やハザードマップ等も確認

周辺の家賃相場や将来の開発計画、災害リスクを示すハザードマップも確認(例:国土交通省ハザードマップポータルで、住所入力→重ねるハザードマップで“色分けリスク”を把握地域の災害リスクを把握など)し、収益シミュレーションが現実的かどうかを検証してください。

契約書や重要事項説明書を読み込むことも重要

契約書や重要事項説明書を読み込むことも重要です。

管理手数料や修繕積立金、家賃保証の適用条件など細かい数字を理解し、シミュレーション通りの収支になるかをチェックします。

担当者には遠慮なく質問をすること

営業担当者がリスクやデメリットを曖昧にする場合は質問を遠慮せず、納得できるまで説明を求めましょう。

不安が残る場合は他社物件と比較したり、不動産鑑定士やファイナンシャルプランナーなど第三者の意見を取り入れることで、偏りのない判断ができます。

「短期的利益」や「節税効果」など一面だけで判断しないこと

また、節税効果だけに依存しない姿勢も大切です。

減価償却費や損益通算の恩恵は時間とともに薄れ、将来の売却時には譲渡所得税がかかる可能性があります。

投資の目的を老後資金づくり、保険の代替、インフレ対策などと明確にし、家計全体のキャッシュフローやローン返済計画とのバランスを考えましょう。

MIYABI

MIYABI万一の空室や金利上昇に備えて、月々の返済額に余裕を持たせることも忘れてはいけません。

\まずは資料を見てみる!/

注意書き(税務)

不動産所得の赤字は原則、他の所得と損益通算できますが、「土地等取得のための負債利子」相当額は通算対象外です(所得税法の特例)。

また土地は減価償却の対象外、建物の償却は定額法が基本です。

詳細は国税庁タックスアンサーをご確認ください。

「節税」と「儲けの仕組み」のバランスを取ろう

結論、節税最大化だけを狙うと事業の再現性が落ちます。

減価償却は「建物部分」にしか効かず、耐用年数が短い(=築古)ほど年あたりの償却費は増えますが、その代わりに修繕・空室・融資年数の制約でキャッシュフローが揺れやすい傾向にあります。

一方、RENOSYが扱う新築や築浅を中心とする中古区分は、償却は控えめでも、長めの融資期間・修繕リスクの低さ・賃貸需要の読みやすさにより、手残り(税後キャッシュフロー)と出口の見通しを安定させやすいのが強みです。

まず押さえるべき前提

土地は償却不可、建物は定額法が基本、損益通算の計算では“土地等の負債利子”は通算対象外(NTA公表情報)です。

税引後キャッシュフロー=税前キャッシュフロー+税効果で評価します(個別の按分・金融機関条件によって前後します)。

バランス設計の軸

- 税効果=(建物比率×取得額÷見積耐用年数)+金利・管理費等の損金で可視化

- 収益力=営業純利益と返済倍率(借入金償還余裕率(DSCR)は目安1.1〜1.2以上を確保)

- 出口=5〜10年の売却想定から「売却手取り−残債」を保守的に算出

- 耐性=金利+1〜2%、家賃▲5〜10%、修繕上振れの感応度テスト

たとえばRENOSYに多い築浅物件の場合、

- 長期融資で月々の返済を平準化しやすい

- 配管・設備トラブルが起きにくく突発コストを抑制

- 駅近・都心比重でリーシング速度と家賃競争力を確保

- 同築年帯の成約データが厚く出口価格を検証しやすい

- 省エネ・耐震等で金融機関評価が得やすい

といった条件があると仮定すると、節税額は小さくても、税前CFの安定→税後CFの安定→出口の読みやすさ、という“事業としての回りやすさ”が出るという長所があります。

MIYABI

MIYABIまとめると、「節税で“赤字を作る”」発想ではなく、「償却は控えめでも、収益と出口で“黒字を積む”」発想に寄せるのが堅実です。

購入前に、

- 費用内訳(建物・土地按分)

- 管理費・修繕積立の将来見通し

- 売却シナリオ

をある程度イメージした上で担当者に相談し、キャッシュフローがブレないことを確認しておくと安心です。

重要なのは「長期的な資産形成」と「リスク許容度」のバランスをとること

節税だけを目的にすると期待外れになりがちです。

ローン返済・維持費・空室変動を前提に、長期の資産形成と自分のリスク許容度(金利上昇や一時的マイナスに耐えられるか)を先に決めてから投資可否を判断するのが安全です。

条件次第で初期費用や諸費用が変わるため確認を

初期資金については、RENOSYの公式解説に「手付金10万円のみで開始できる場合がある」と明記※7があります。

諸費用(登記・取得税・保険等)は物件価格の目安8%前後ですが、金融機関によっては一部をローンに組み込めるケースもあります(いずれも条件次第)。

MIYABI

MIYABI初期費用10万円〜は手付金の想定で、諸費用は金融機関により一部〜全額をローン組込可/不可(例:精算金は不可の金融機関あり)が分かれます。

※7 RENOSY公式サイトでも、物件価格をフルローンでまかなうことで自己資金10万円のみで始められるケースが紹介されています(2025年時点)。ただし実際に必要な自己資金は物件や融資条件によって異なります。

自分の条件で金利+1%・空室1〜2ヶ月のストレスを入れた試算を

月々の持ち出しは金利・賃料・管理費・修繕積立金・保険・AD(広告費)などで大きく変わりますが、「月1万円前後」になる物件があるという公式記事の記述や、ユーザー体験談※8も見られます。

あくまで一例なので、自分の条件で金利+1%・空室1〜2ヶ月のストレスを入れた試算で耐性確認をしてください。

※8 RENOSY公式メディア(少額投資の解説に「月1万円程度」の例示)、個人体験記(フルローンで月1万円前後の持ち出しと記載)。

実質利回りとキャッシュフローで判断しよう

利回りの目安はエリアで異なります。たとえば東京23区の中古区分マンションは「表面利回り5%未満」という業界レポート※9があります。

表面利回り(グロス)は諸経費・空室を織り込まない指標なので、実際の判断は実質利回り(ネット)やキャッシュフローで行いましょう。

※9 首都圏中古マンション市場動向(野村不動産ソリューションズ、2023年9月)において、東京23区内の表面利回りは全エリア平均で5%未満と報告されています。

期待とリスクシナリオ両面からポートフォリオを作成する

不動産は一般にインフレヘッジ性が期待できる一方、金利上昇や空室期間で収支はブレます。

期待と不確実性の両方を見て、家計全体のポートフォリオ比率(現預金・投信・保険・不動産の配分)を決めるのが肝要です。

MIYABI

MIYABI短期での利益最大化より、長期の純資産増を優先する設計が相性の良い始め方です。

RENOSYの利用手順とコツ

次に、担当者との無料面談で複数の物件と管理プランを比較検討し、シミュレーションを確認した上で購入の意思決定をします。

成功のコツは、最初の面談で投資目的とリスク許容度を具体的に伝えること。

さらに、担当アドバイザーとの相性も成功に影響します。

質問に対して丁寧に答えてくれるか、デメリットやリスクを隠さず説明するか、無理に契約を急がせないかといった点をチェックし、合わない場合は担当変更を申し出るのも一つの手です。

契約後は金融機関によるローン審査やリノベーションを経て物件が引き渡され、その後はRENOSYが入居者募集や賃料管理を行います。

オーナーはアプリで毎月の収支や税務書類を確認するだけで済むため、時間のない会社員でも継続的に運用しやすい仕組みです。

契約後も定期的にアプリで収支を確認し、金利動向や税制改正に合わせて返済計画を見直すなど、自ら主体的に管理する意識が成功への鍵となります。

疑問点があれば担当者へ遠慮なく質問する姿勢は不動産のオーナーとなってからも重要です。

\まずは資料を見てみる!/

【Q&A】RENOSY(リノシー)不動産投資の疑問に答える

そして、ここまでの内容をQ&A形式にまとめました。

RENOSY(リノシー)とは?

上場企業GAテクノロジーズが運営する不動産投資サービスです。

AIで物件をスコア化し、新築・中古(築浅)区分を中心に、資金調達から購入・入居募集・賃料管理まで一括支援します。

賃貸管理プランは何が選べる?

5プラン(集金代行プロ/集金代行プラン/ワイドプラン/NEOインカム(集金代行)/NEOインカム)から選べます。

コスト最小→設備保証→空室リスク吸収→建物管理まで包括、という段階設計です。

対象エリアや物件タイプは?

首都圏・主要都市(東京23区、川崎、横浜、大阪、神戸、京都、福岡)と米国・タイのラインです。

単身者向け新築・中古(築浅)区分が中心です。

入居率や空室期間の実績は?

入居率99.7%・平均空室18日(いずれも中古、2025年3月時点の自社公表値)です。

空室期間は原状回復完了日から次の入居決定まで等の明確な定義で算出されています。

RENOSYのメリットとデメリットは?

メリットは都市部・駅近中心で需要が読みやすく、ワンストップで手間が少ない点です。

デメリットは物件種別が限定的で担当者や在庫偏りによる満足度のブレ、短期利益には不向きな点です。

自己資金や初期費用はいくら必要?

条件次第で自己資金10万円で始められる事例があります。

実際は物件・融資で変動し、諸費用は目安で物件価格の約8%前後、ローン組込可否は金融機関により異なります。

節税は本当にできる?

一定の税効果はありますが“節税だけ狙い”は危険です。

建物部分の減価償却や損益通算は有効な一方、土地等取得の負債利子は通算不可で、長期の収益性・出口と併せて判断すべきです。

悪評や「危険」という噂はどう見るべき?

出典・日付・前提条件を確認し、鵜呑みを避けるのが妥当です。

担当者との相性や期待値ミスマッチが原因の声もあり、疑問は担当変更や第三者意見で補うと精度が上がります。

失敗しないためのチェックポイントは?

立地・築年・管理状態に加え、家賃相場・開発計画・ハザードを確認しましょう。

契約書の手数料や保証条件、金利+1~2%・家賃▲5~10%の感応度テストも有効です。

手続きや運用管理はオンラインで完結できる?

多くをオンラインで完結できます。

アプリ/マイページで収支・書類・通知・確定申告の下準備まで一元管理でき、日常の管理負担を大幅に減らせます。

どうやって始める?

資料請求→無料相談→契約・引渡し→運用の流れです。

初回面談で目的・リスク許容度を共有し、複数物件・管理プランのシミュレーションを比較すると納得感が高まります。

終わりに|慎重な判断と情報収集をしたうえで検討

RENOSYはAIを活用した物件選定や一括管理サービスで不動産投資を手軽にする一方、物件の種類や投資スキームには制約があります。

重要なのは、それらや扱う物件の中で気になったものが、自分の資産運用の目的に合っているのか。

長期のキャッシュフローやリスクを冷静に見極められるものか、そういった点で“ピンとくるかどうか”だと思います。

MIYABI

MIYABI不動産投資は人生設計の一部です。

慎重な情報収集と客観的な視点を持ち、あなた自身の将来設計に合った選択をしてください。

\まずは資料を見てみる!/