【2026年最新】iDeCoのシミュレーション|いくら積み立てたらどれくらい儲かる?

※本記事は一般的な情報提供を目的としており、特定の金融商品や金融機関の勧誘・推奨、投資助言・税務相談を目的とするものではありません。実際の運用成績や税金は、お一人おひとりの所得・投資方針・利用する制度によって異なります。

※本記事の制度内容・税制・手数料水準などは、特に断りのない限り2026年1月21日時点の公表情報および2026年12月1日施行予定の改正内容に基づいています。今後の法令改正や金融機関の変更により内容が変わる可能性がありますので、必ず最新の公式情報をご確認ください。

老後のお金について考えたとき、

という方も多いのではないでしょうか?

最近よく耳にするiDeCo(個人型確定拠出年金)は、公的年金に上乗せして自分で掛金を積み立て・運用し、60歳以降に受け取る私的年金制度です。

掛金は所得控除(小規模企業共済等掛金控除)の対象となり、条件が合えば所得税・住民税が軽くなる可能性があります。

一方で、選ぶ商品によっては元本割れのリスクもあり、運用商品を自分で選ぶ必要がある点は押さえておきたいところです。

とはいえ、基本的には口座を開設して毎月の引き落としで積み立てていく仕組みなので、資産運用初心者の方や節税メリットを意識しながら将来のためにコツコツ貯めていきたい方にとって、検討しやすい制度の一つと言えるでしょう。

※iDeCoの掛金は、所得控除の一種である「小規模企業共済等掛金控除」の対象です。控除額や節税効果の大きさは、その年の課税所得や税率などによって変わります。

とはいえ、「毎月いくら積み立てれば将来どれだけお金が増えうるの?」「実際にどのくらいお金が貯まっているイメージになりそう?」と、気になる点も多いはずです。

そこでこの記事では、iDeCoの基本的な仕組みやメリットを分かりやすく解説するとともに、名目年率7%を仮定した場合に、毎月の掛金ごとに将来どれだけの資産になるかという「試算上のイメージ」をシミュレーションしました。

あわせて、より現実的なイメージが湧くように、名目年率3%・5%で運用した場合のざっくり比較もご紹介します。

ねくこ

ねくこもちろん、投資に「絶対」はありませんが、具体的な数字でシミュレーションしてみると、コツコツ続けることで「どれくらい増えうるのか」がぐっとイメージしやすくなります。

私も活用しているiDeCoをうまく使いながら、将来のお金の不安を少しずつ小さくしていきましょう。

| iDeCo商品取扱本数 | おすすめな人 | おすすめポイント | 公式サイト | |

| 38本 | 大手かつ人気があるところで始めたい人 |

・加入者数が業界トップクラス ・商品ラインナップが豊富 ・人気のeMAXIS Slimシリーズなど低コストファンドが充実 ・セレクトプランでは運用商品の見直しが告知されており、ラインナップが変わる可能性があるため、申込前に公式サイトで最新情報を確認するのがおすすめです | 詳細を見る |

| 37本 | 楽天ユーザー |

・楽天銀行との連携で楽天ポイントも貯めやすい ・証券資産と年金資産を1つのIDで管理できる ・サポート体制が厚い ・取扱商品は入れ替えが行われることがあるため、最新の取扱本数や対象商品は公式サイトの取扱商品一覧で確認しておくと安心です | 詳細を見る |

| 34本 | ゆっくりと相談してじっくり決めたい人 |

・事前予約で店舗相談が可能 ・ターゲットイヤー型やバランス型など、初心者にも選びやすい商品が多い ・コールセンターの受付時間が長く、平日9:00~20:00・土曜9:00~17:00まで相談できる ・商品ラインアップの基準日(例:月次レポート基準日)が明記されており、情報の新しさを確認しながら商品を選べます | 詳細を見る |

|

| 28本 | NASDAQ100など米国株指数に連動する投資信託で運用したい人 |

・「NASDAQ100指数」に連動するiDeCo商品が買える ・eMAXIS Slimシリーズなど低コストファンドも選べる ・サポート体制が厚い | 詳細を見る |

| 40本(法令上は31商品) | 迷ったらまずはここ |

・低コスト商品40種類のラインナップ(法令上の商品数は31商品)で幅広く分散投資しやすい ・eMAXIS Slimシリーズなど人気の低コストファンドが豊富 ・ポイントサービス対象 | 詳細を見る |

| 27本 | auユーザー |

・対象投資信託の保有でPontaポイントがもらえる ・運営管理手数料が0円でコストを抑えやすい ・サポート体制が厚い ・三菱UFJ eスマート証券(旧社名:auカブコム証券)が提供し、バランス型・インデックス型・アクティブ型・ターゲットイヤー型・定期預金の5カテゴリ合計27本から運用スタイルに合わせて選べます | 詳細を見る |

(最新情報・詳細な取扱本数は各社公式サイトをご確認ください)

iDeCoの制度概要は?2026年1月時点と今後の変更点も合わせて解説

iDeCo(individual-type Defined Contribution pension)は、自分で決めた掛金を積み立てて運用し、60歳以降に受け取る私的年金制度です。

掛金は「全額が所得控除(小規模企業共済等掛金控除)の対象」となり、課税所得を抑えることで所得税・住民税が軽くなる可能性があります。

※一方で、運用結果は保証されておらず、商品によっては元本割れのリスクもある点には注意が必要です。

加入には「国民年金の被保険者であること」などの条件がありますが、2022年以降制度の対象範囲が広がり、現在は会社員や公務員、自営業者、専業主婦(夫)など、多くの公的年金加入者が利用できる仕組みになっています。

ねくこ

ねくこ特に、2024年12月の制度改正や2025年に成立・公布された年金制度改正法により、一部の方の掛金上限アップや加入可能年齢の引き上げ(2026年12月1日施行予定)など、これから使いやすくなる方向での見直しが進んでいます。

加入可能年齢の拡大

現行(2026年1月時点)では、iDeCo に加入できるのは「原則20歳以上65歳未満の公的年金の被保険者」です。

公的年金の区分ごとに、代表的な年齢帯は次のように整理できます。

- 自営業者やフリーランス・学生など:国民年金の第1号被保険者として20歳以上60歳未満

- 会社員・公務員など:厚生年金に加入する第2号被保険者として原則20歳以上65歳未満(※)

- 専業主婦(夫)など:第2号被保険者に扶養されている第3号被保険者として20歳以上60歳未満

- 60〜65歳未満で任意加入している方や海外居住者など:第4号被保険者として条件を満たせば加入可能

※65歳以上で厚生年金に加入している方など、一部の方は第2号被保険者に該当しないケースがあります。また、公的年金の加入期間や任意加入の有無などによって、個別に取扱いが異なる場合があります。制度上の被保険者区分と、iDeCoにおける加入区分は細かな条件が設けられているため、詳細はiDeCo公式サイトや年金事務所等で最新情報をご確認ください。

さらに、2025年6月13日に「年金制度改正法」が成立し、2025年12月の政令公布により2026年12月1日施行とされた改正によって、一定の条件を満たす場合には加入可能年齢の上限が「70歳未満」まで引き上げられる予定です。

たとえば、老齢基礎年金やiDeCoの老齢給付金をまだ受け取っていないことなどが条件に含まれます。

誰でも自動的に70歳まで加入できるわけではありませんが、「60代前半からでもコツコツ積み立てたい」という方にとって、選択肢が広がる方向の改正といえます。

※2026年12月以降は、新たに「第5号加入者(60歳以上70歳未満で、一定の条件を満たしiDeCo等による資産形成を続けたい人)」といった区分も導入される予定です。実際にご自身が対象になるか、最終的な条件は制度施行時点の公式情報でご確認ください。

※制度の詳細やご自身が対象になるかどうかは、厚生労働省やiDeCo公式サイトなどの最新情報をご確認ください。

ねくこ

ねくこ併せて、受給開始は60~75歳の間で選択できます(2022年改正で上限70歳→75歳へ拡大しています)(iDeCo公式ライブラリ)

職業別の掛金拠出限度額

iDeCoでは加入者の属性(職業や他年金制度の加入状況)によって掛金の月額上限(拠出限度額)が異なります。

主なケースをざっくりまとめると、2026年1月時点のiDeCo単体としての上限額は次のようなイメージです(2024年12月改正の内容を反映)。

- 自営業者(第1号被保険者)・・・ iDeCo分としては月額68,000円(国民年金基金・付加年金との合算枠の中で設定)

- 会社員(第2号被保険者・企業年金なし)・・・ 月額23,000円

- 会社員・公務員(企業年金あり:企業型DC・DB・共済など)・・・ 月額2万円(2024年12月改正により12,000円→2万円へ引き上げ)

- 専業主婦(夫)(第3号被保険者)・・・ 月額23,000円

が目安の上限です。

※第2号被保険者(会社員・公務員)で企業年金に加入している場合、実際にiDeCoに出せる金額は「5.5万円−(企業型DCの事業主掛金+DB等の相当額)」といった合算規定の影響を受けます。必ずしも全員がiDeCoで2万円まで拠出できるとは限らない点に注意してください(2024年12月改正時点)。

※令和7(2025)年度税制改正大綱および年金制度改正法、および2025年12月24日公布の政令により、2026年12月1日以降の拠出限度額が引き上げられる予定です(詳細は今後の政令・通達等で最終確認が必要です)。

- 自営業者/学生など(第1号被保険者・一部の任意加入者を含む)・・・月7万5,000円(iDeCo+国民年金基金・付加年金等の合計枠)

- 会社員/公務員など(第2号被保険者)・・・月6万2,000円(企業型DC+DB等+iDeCoの合計拠出額の上限)

- 専業主婦(夫)(第3号被保険者)・・・iDeCoの月額上限は現行と同水準(2万3,000円)の見込み

※上記の金額は「確定拠出年金としての共通枠」のイメージであり、iDeCoだけでその全額を拠出できるとは限りません。勤務先の企業年金の掛金額などとの合算で、実際のiDeCoの上限が決まります。

※「今いくらまで掛けられるか」「将来どこまで増やせそうか」は、ご自身の加入区分や勤務先の企業年金制度(企業型DC・確定給付企業年金等)の状況によって変わります。分からない場合は、勤務先の担当部署やiDeCo公式サイトのシミュレーション等で確認しておくと安心です。

ねくこ

ねくこ特に、厚生年金に加入できない自営業者や、企業年金のない会社員ほどiDeCoで拠出できる金額が大きく設定されています。

「どれくらいまで掛けていいのか」は、公的な上限と家計のバランスの両方から考えると安心です。

受取方法と時期は?

iDeCoで積み立てた資産は60歳以降に年金または一時金で受け取ります。

受取時には、一時金なら退職所得控除、年金形式なら公的年金等控除が関係する仕組みになっており、受け取り方次第で税負担を抑えられる場合があります(この点は後述する新NISAとの大きな違いです)。

※ただし、退職金や他の年金・一時金と受け取るタイミングをどう組み合わせるかによって、実際の課税額は変わります。「必ずほとんどが非課税になる」とは言い切れないため、具体的な受け取り方は税理士や税務署など専門家への確認もおすすめです。

年利7%で「いくら積み立てると将来いくらになる?」シミュレーション

では実際に、iDeCoで積み立てた場合に将来どの程度の資産を作れそうか、シミュレーションしてみましょう。

ここでは名目年率7%で運用できた場合を仮定し、毎月の積立額別に「10年間」「20年間」「30年間」運用したケースを比較します。

年率7%という数値は、株式を中心とした積立投資を長い期間続けたときの「うまくいったケースの一例として用いている仮定の利回り」です。

実際にこの水準の運用成果が続くとは限らず、市場環境によって大きく上下しますので、あくまで本記事の試算上の前提として見てください。

年率7%が長く続くと仮定した場合、複利の力によって、計算上はおおむね10年程度で元本が2倍になる水準ですが、「毎年必ず7%で増える」わけではなく、マイナスになる年も想定されます。

【本記事のシミュレーション条件】

- 毎月一定額を「毎月末」に積み立て

- 想定年利を12で割り、月次複利で計算

- 税金・口座管理手数料・信託報酬・インフレ・受取時の課税などは考慮しない

数式で表すと、毎月の掛金をA円、想定年利をr(例:7%なら0.07)、運用期間をn年とした場合、将来の積立額はおおよそ

「A×{[(1+r/12)12×n−1]÷(r/12)}」

で計算しています。

※本シミュレーションは、上記の前提条件に基づく概算であり、将来の運用成果を予測または保証するものではありません。税金や各種手数料、インフレ、受取時の課税などを反映していないため、実際の金額とは異なる場合があります。

※【前提の明示】本シミュレーションは『月次積立・毎月末拠出』『名目年率7%を12分割で複利』『手数料・信託報酬・インフレ・受取時課税を考慮せず』で算出しています。将来の運用成果を保証するものではなく、元本割れの可能性もあります。

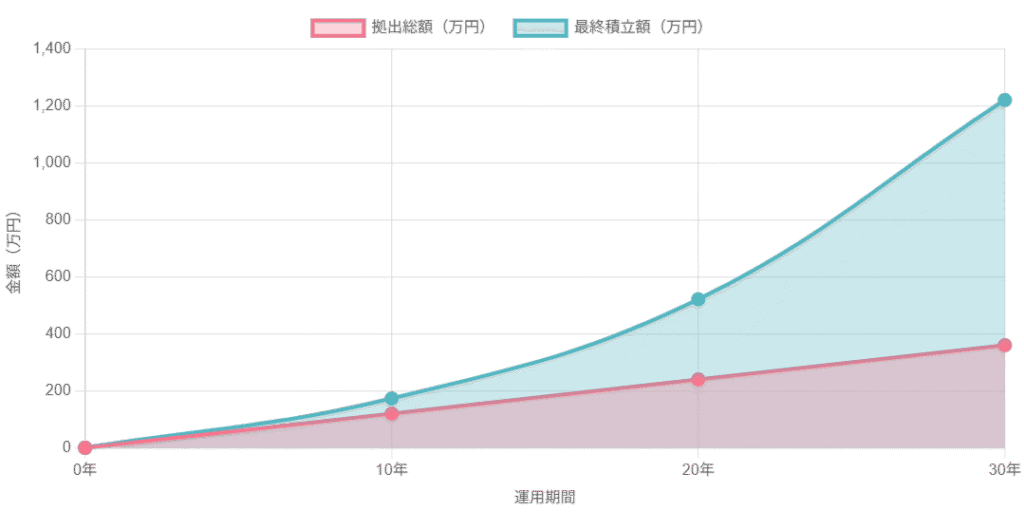

月1万円拠出した場合のシミュレーションは?

| 運用期間 | 拠出総額 | 最終積立額(名目年率7%を仮定した試算) |

|---|---|---|

| 10年間 | 120万円 | 約173万1,000円 |

| 20年間 | 240万円 | 約520万9,000円 |

| 30年間 | 360万円 | 約1,220万円 |

※計算条件は前掲の「本記事のシミュレーション条件」と同じです。実際の利回りは年によって変動し、この通りになるとは限りません。運用状況によっては、最終的な金額が拠出総額を下回る(元本割れとなる)場合もあります。

上表は、仮に毎月1万円を積み立て、それを名目年率7%で「10年」「20年」「30年」運用できたと仮定した場合の「拠出総額(あなたが積み立てた元金)」と「最終積立額(試算上の金額)」を表したものです(税金・手数料などは考慮せず)。

ねくこ

ねくこご覧の通り、運用期間が長くなるほど最終的な金額がぐんと増えており、これが「複利」の力です。

同じ1万円でも、時間を味方につけるとここまで差がつくというイメージを持っておくと良いと思います。

【比較】年利3%・5%・7%の場合はどれくらい違う?(毎月1万円)

「7%はちょっと高すぎて不安・・・」という方のために、同じく毎月1万円を積み立てた場合の「名目年率3%・5%・7%」のざっくり比較も載せておきます。

| 運用期間 | 年利3% (最終積立額の目安・名目年率3%を仮定した試算) | 年利5% (最終積立額の目安・名目年率5%を仮定した試算) | 年利7% (最終積立額の目安・名目年率7%を仮定した試算) |

|---|---|---|---|

| 10年間 | 約139万7,000円 | 約155万3,000円 | 約173万1,000円 |

| 20年間 | 約328万3,000円 | 約411万0,000円 | 約520万9,000円 |

| 30年間 | 約582万7,000円 | 約832万3,000円 | 約1,220万円 |

同じ「毎月1万円・30年間」でも、利回りが3%なら約582万円、5%なら約832万円、7%なら約1,220万円と、想定利回りによって将来額は大きく変わります。

※いずれも月次複利・税金・手数料・インフレ等を考慮しない概算です。実際の利回りは年によって変動し、この通りになるわけではありません。運用がうまくいかない場合や、途中の価格変動の影響によっては、最終的な金額が拠出総額を下回る可能性もあります。

※参考までに、年利0%(利回りがつかない預貯金に近いイメージ)の場合、30年間の最終額は拠出総額と同じ360万円です。利回りがマイナスになる年が多ければ、最終的な金額が拠出総額を下回る可能性もあります。

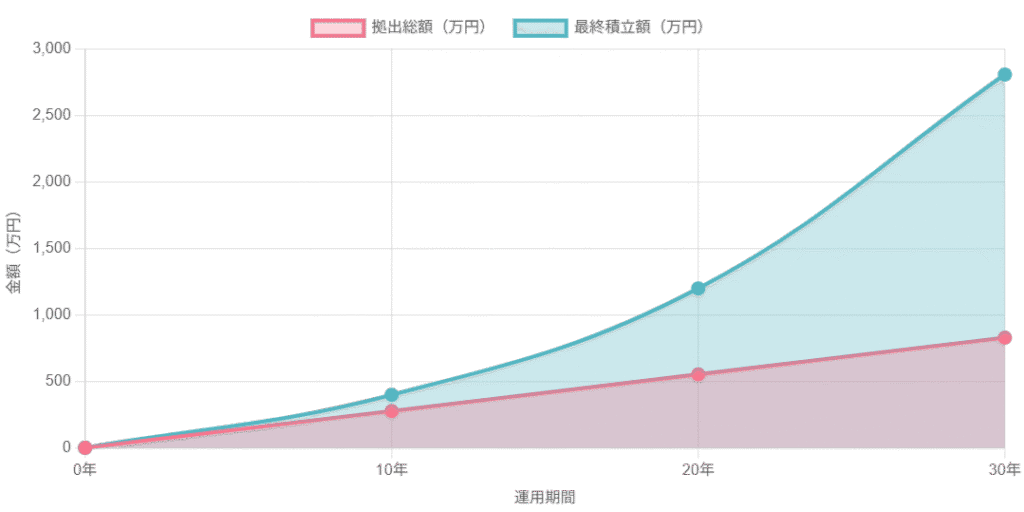

会社員の限度額の例(企業年金なし:掛金23,000円/月)のシミュレーションは?

| 運用期間 | 拠出総額 | 最終積立額(名目年率7%を仮定した試算) |

|---|---|---|

| 10年間 | 276万円 | 約398万1,000円 |

| 20年間 | 552万円 | 約1,198万1,000円 |

| 30年間 | 828万円 | 約2,805万9,000円 |

※計算条件は前掲の「本記事のシミュレーション条件」と同じです。企業年金ありの場合は、実際にiDeCoに拠出できる上限額が異なる場合があります。また、実際の運用利回りやコストにより、表の数値どおりになるとは限りません。

上の金額は月2万3,000円を名目年率7%で運用できたと仮定した場合の、税金・口座管理手数料・信託報酬・インフレを考慮しない概算です(iDeCo内の運用益は非課税、受取時に各種控除適用)。

例えば、企業年金のない会社員が※1毎月上限の2.3万円を30年間積み立てると、拠出総額828万円(2.3万円×12ヶ月×30年)に対し最終積立額は約2,805.9万円となり、試算上、約1,978万円が拠出総額との差額(運用で増えた分に相当)となります。

※1 2026年12月1日以降は、第2号被保険者(会社員・公務員など)の「企業年金等とiDeCoを合計した拠出上限枠」が月6万2,000円に拡大される予定です。ただし、実際にiDeCoで出せる金額は勤務先の企業年金の掛金額などとの合算で決まるため、「全員がiDeCoだけで6.2万円まで積み立てられる」というわけではありません。

ねくこ

ねくこ同じく毎月1万円を30年積み立てた場合は、拠出総額360万円に対し最終約1,220万円となり、試算上の差額は約860万円です。

少額からでも長期で積み立てると、運用で増えた部分の割合がかなり大きくなることが分かります。

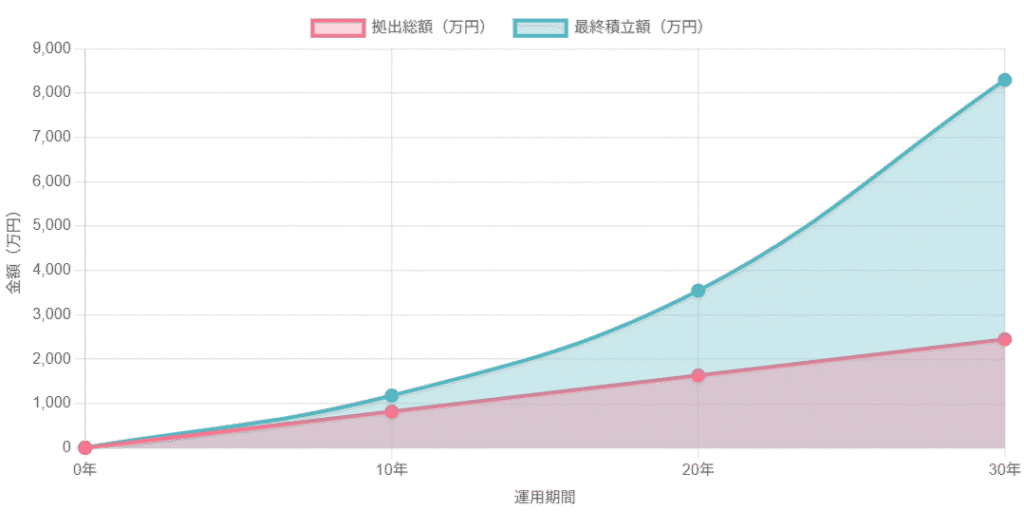

自営業者の限度額の場合(掛金68,000円/月)のシミュレーションは?

| 運用期間 | 拠出総額 | 最終積立額(名目年率7%を仮定した試算) |

|---|---|---|

| 10年間 | 816万円 | 約1,177万円 |

| 20年間 | 1,632万円 | 約3,542万3,000円 |

| 30年間 | 2,448万円 | 約8,295万8,000円 |

※計算条件は前掲の「本記事のシミュレーション条件」と同じです。第1号被保険者の上限は、国民年金基金や付加年金との合算枠で決まる点に注意してください。実際の利回りやコストの影響により、表の金額どおりになるわけではありません。

自営業者などの第1号被保険者は、iDeCoで※2月6万8,000円まで積み立て可能です(国民年金基金や付加年金との合算枠の中で設定)。

※2 2026年12月1日以降は、第1号加入者(自営業者やフリーランスなど)の拠出限度額が月7万5,000円に引き上げられる予定です(iDeCoと国民年金基金・付加年金等の合計枠)。

仮に年利7%で30年間運用すると、元本2,448万円に対し最終約8,295.8万円となり、試算上、約5,848万円が拠出総額との差額(運用で増えた分)にあたります。

ねくこ

ねくこ第1号被保険者は国民年金がベースとなる分、老後に見込まれる公的年金の受給額が厚生年金に加入している会社員などと比べて低くなりがちです。

その分、iDeCoをしっかり積み立てることで老後資金の土台を自分で厚くできるのが大きなポイントです。

もちろん、掛金が多くなれば毎月の負担額も大きくなり、限度額いっぱいまで拠出できる個人事業主は決して多くないと思います。

ただし、iDeCoは掛金が全額所得控除に回せるため、目の前の所得税・住民税の節税にもつながります。

今の節税と老後の備えの両方で役割を果たしてくれるので、「出せる範囲」でコツコツ拠出することでも、自営業者にとっては十分に意味があります。

ここまでご紹介してきたのは、いずれも「年7%で長期間運用できた場合のシナリオ」です。

実際の運用利回りがこれより低ければリターンも小さくなりますし、場合によっては元本割れリスクもあります。逆に、想定以上の運用益になる可能性もあります。

また、掛金には毎月の上限があり一攫千金は狙えませんが、iDeCoは「時間」を味方につけてお金を増やす仕組みであり、長く続けるほど複利効果で資産形成が有利になりやすいことは、ぜひ押さえておきたいポイントです。

複利効果を活かすコツと運用中の注意点

iDeCoで効率よく資産形成するには、とにかく早く始めて長く続けることが基本です。

運用期間が長ければ長いほど複利の恩恵は大きくなり、同じ利回りでも最終的な資産額に大きな差がつきます。

とはいえ、あなたが今何歳でも、掛金が所得控除の対象になることで税負担が軽くなる場合があります。

ねくこ

ねくこ若い人が長期で運用した方が有利なのは事実ですが、それでも「もう遅いからいいや・・・」と思わずに、「今日がいちばん若い日」と考えて検討してみるのがおすすめです。

iDeCoで資産形成する際には以下のポイントに注意

また、iDeCoで資産形成を目指す際には、以下のポイントも押さえておきましょう。

リスクとリターンのバランス

iDeCoは自分で商品を選んで運用する必要があります。

元本確保型の商品(定期預金や保険商品など)から、投資信託(国内外の株式・債券など)まで選択肢がありますが、一般に利回りが高い商品は元本割れリスクも大きくなります。

運用期間が長いとはいえ、「どこまで値動きに耐えられそうか」という自分のリスク許容度に応じて、株式・債券・預金などの組み合わせ(資産配分)を決めていきましょう。

ねくこ

ねくこ年代に応じて商品の組み換え(リバランス)を検討するのも一つの方法です。

手数料コスト

iDeCoには口座管理手数料などのコストがかかります。

運営管理機関手数料が0円の金融機関であれば、合計171円/月(105円+66円)が目安です。

ねくこ

ねくこ一見小さい額ですが、長期で見ると数万円単位の差になります。

金融機関選びの際は運営管理機関手数料が安い(または0円の)ところかどうか、運用商品自体の信託報酬も含めてチェックしておきましょう。

※手数料水準は金融機関ごとに異なります。また、投資信託には別途「信託報酬(運用管理費用)」がかかります。国民年金基金連合会の手数料(新規加入時等手数料2,829円、掛金収納等手数料105円など)は、制度改正や消費税率の変更等により見直される場合があります。最新の手数料体系は必ず各金融機関およびiDeCo公式サイトの案内をご確認ください。

途中で拠出を止めることも可能

ライフステージの変化で積立が厳しくなった場合、iDeCoは任意で掛金拠出を停止することもできます(この場合「運用指図者」となり運用のみ継続)。

さらに、掛金額も原則として年1回は変更可能です。

無理なく長期継続するためにも、生活状況に応じて柔軟に掛金を見直すことができます。

ねくこ

ねくこただし、一度積み立てたお金を60歳まで途中で引き出すことは原則できません。

そのため、生活費や急な出費に備える「生活防衛資金」は、iDeCoとは別に現金や預金で確保しておきましょう。

※掛金変更や拠出停止のルール(変更できるタイミングや回数など)は、制度上の決まりに加えて運営管理機関ごとの取扱いもあります。具体的な手続き方法や締切は、必ずご利用の金融機関の案内を確認してください。

受取時の税金最適化

60歳以降に受け取るときは、一時金で受け取るか年金形式で受け取るかを選択できます。

年金受取なら公的年金等控除の範囲内に収まるよう、数年に分けて受け取るなどの工夫もできます。

ねくこ

ねくこいずれの場合も、「いつ・いくら・どの形で受け取るか」で税額が変わるため、退職金や公的年金の受け取りと一緒に「出口戦略」を考えておくと安心です。

※退職所得控除や公的年金等控除の具体的な適用は個々の状況で異なります。詳しい税額は、税理士や税務署など専門家へご確認ください。

運用中は相場変動に一喜一憂しすぎないこと

最後に、運用中は相場変動に一喜一憂しすぎないことも重要です。

特に株式で運用している場合、短期的な暴落局面もあり得ます。

しかしiDeCo資産は長期の視点で捉え、多少の下落では慌てず淡々と積み立てを続ける方が、結果的にドルコスト平均法の効果で平均取得単価が下がることがあるなど、長い目で見るとプラスに働く場合があります。

※ドルコスト平均法は、価格変動のある商品に一定金額を継続的に投資する方法です。長期で価格が上昇しても、下落局面があることで平均取得単価をならす効果が期待できますが、損失を避けたり利益を保証したりするものではありません。

ねくこ

ねくこ長期投資の鉄則は「時間を分散し、市場に居続けること」です。

短期の値動きに振り回されすぎず、腰を据えてじっくり資産形成に取り組んでいきましょう。

iDeCoと新NISAの違いは?どちらを優先すべきか

老後資金づくりの手段としては、2024年から制度拡充した「新NISA」も大きな注目を集めています。

iDeCoと新NISA、両者はどのように異なり、どのように使い分けるとよいのでしょうか?

| iDeCo | 新NISA | |

|---|---|---|

| 主な目的 | 老後資金専用の年金づくり(60歳以降の受け取りが前提) | 教育資金・住宅資金・老後など幅広い目的の資産形成 |

| 税制上のメリット | 掛金が全額所得控除(小規模企業共済等掛金控除)・運用益非課税・受取時も退職所得控除/公的年金等控除が関係 | 掛金は所得控除なし/運用益・売却益・配当が非課税(生涯非課税保有限度額1,800万円) |

| お金を引き出せるタイミング | 原則60歳まで引き出し不可 | いつでも売却・引き出し可能 |

| 年間枠の目安 (2026年1月時点) | 月額上限は加入区分により異なる(自営業者はiDeCoと国民年金基金等の合計で月6.8万円など) | 年間360万円(つみたて投資枠120万円+成長投資枠240万円) |

| 向いているケース | ・老後資金を腰を据えて準備したい ・節税(所得控除)も重視したい ・60歳まで使う予定のないお金を積み立てたい | ・途中で使う可能性のある資金も運用したい ・投資の自由度(商品・引き出し)を重視したい ・まずは少額から試したい |

※新NISAの年間投資枠・生涯非課税保有限度額は2026年1月時点の制度内容に基づきます。NISA口座での投資そのものには所得控除はありませんが、運用益・配当が非課税になる点がメリットです。

ねくこ

ねくこ結論としては、「どちらが絶対に良い」というものではなく、一人ひとりの状況によってバランスを取るのが現実的です。

たとえば、一般的には「老後資金専用で節税(所得控除)を重視するならiDeCo」「途中で使う可能性のあるお金も含めて運用したいなら新NISA」といった使い分け方が考えられます※。

※最適な組み合わせは年齢・家計・勤務先の制度などによって異なるため、各制度の特徴を理解したうえで、自分の目的に合わせて選んでいきましょう。詳しくは下記記事で解説しているので、こちらもあわせてお読みくださいね。

【Q&A】iDeCoの疑問に答える

ここまでの内容を、Q&A形式でおさらいしてみましょう。

おわりに:賢く制度を使い分けて将来に備えよう

| iDeCo商品取扱本数 | おすすめな人 | おすすめポイント | 公式サイト | |

| 38本 | 大手かつ人気があるところで始めたい人 |

・加入者数が業界トップクラス ・商品ラインナップが豊富 ・人気のeMAXIS Slimシリーズなど低コストファンドが充実 ・セレクトプランでは運用商品の見直しが告知されており、ラインナップが変わる可能性があるため、申込前に公式サイトで最新情報を確認するのがおすすめです | 詳細を見る |

| 37本 | 楽天ユーザー |

・楽天銀行との連携で楽天ポイントも貯めやすい ・証券資産と年金資産を1つのIDで管理できる ・サポート体制が厚い ・取扱商品は入れ替えが行われることがあるため、最新の取扱本数や対象商品は公式サイトの取扱商品一覧で確認しておくと安心です | 詳細を見る |

| 34本 | ゆっくりと相談してじっくり決めたい人 |

・事前予約で店舗相談が可能 ・ターゲットイヤー型やバランス型など、初心者にも選びやすい商品が多い ・コールセンターの受付時間が長く、平日9:00~20:00・土曜9:00~17:00まで相談できる ・商品ラインアップの基準日(例:月次レポート基準日)が明記されており、情報の新しさを確認しながら商品を選べます | 詳細を見る |

|

| 28本 | NASDAQ100など米国株指数に連動する投資信託で運用したい人 |

・「NASDAQ100指数」に連動するiDeCo商品が買える ・eMAXIS Slimシリーズなど低コストファンドも選べる ・サポート体制が厚い | 詳細を見る |

| 40本(法令上は31商品) | 迷ったらまずはここ |

・低コスト商品40種類のラインナップ(法令上の商品数は31商品)で幅広く分散投資しやすい ・eMAXIS Slimシリーズなど人気の低コストファンドが豊富 ・ポイントサービス対象 | 詳細を見る |

| 27本 | auユーザー |

・対象投資信託の保有でPontaポイントがもらえる ・運営管理手数料が0円でコストを抑えやすい ・サポート体制が厚い ・三菱UFJ eスマート証券(旧社名:auカブコム証券)が提供し、バランス型・インデックス型・アクティブ型・ターゲットイヤー型・定期預金の5カテゴリ合計27本から運用スタイルに合わせて選べます | 詳細を見る |

(最新情報・詳細な取扱本数は各社公式サイトをご確認ください)

iDeCoは、掛金の全額所得控除や運用益非課税などの税制優遇で、老後資金づくりを後押ししてくれる制度です。

一方で、資金拘束(60歳まで原則引き出せない)や商品選びの必要性といったデメリットもありますが、本記事で解説したようにiDeCoは「長期・積立・分散投資」によってこそ真価を発揮する制度です。

将来の自分や家族のために、まずは無理のない範囲で制度のしくみやリスク・手数料を確認しながら、「自分に合うかどうか」を検討してみてはいかがでしょうか。

「もう遅い」と思っていた40代・50代の方でも、節税メリット+受取時の控除という意味で検討する価値は十分にあります。

重要なのは、iDeCoやNISAといった制度を自分のニーズに合わせて使い分けることです。

といったように、それぞれのメリット・デメリットを見極めて活用することが、賢い資産形成のポイントと言えるでしょう。

ねくこ

ねくこ国も制度を整備して、私たちの資産形成を後押ししてくれています。

仕組みを正しく理解し、自分に合った方法で一歩踏み出すことが、将来の安心につながります。

本コンテンツは一般的な情報提供であり、特定の金融商品の勧誘または投資助言、税務・法務上の助言を目的とするものではありません。投資判断や節税対策は、ご自身の状況や最新の制度・税制を確認のうえ、ご自身の責任で行ってください。

参考文献・出典

本記事は以下の公的機関等の資料や金融機関の解説ページをもとに作成しています。

- 厚生労働省「年金制度改正法が成立しました」

- 厚生労働省「確定拠出年金制度」

- iDeCo公式サイト(国民年金基金連合会)「iDeCoの加入資格・掛金・受取方法等」

- iDeCo公式サイト(国民年金基金連合会)「iDeCoのメリット」

- iDeCo公式ライブラリ「2022年制度改正について」

- 政府広報オンライン「iDeCoがより活用しやすく!2024年12月法改正のポイント」

- 楽天証券「【2026年12月制度改正】iDeCoの加入可能年齢・拠出限度額が引き上げ」

- 金融庁「NISAを知る:NISA特設ウェブサイト(制度概要)」

- 国税庁「小規模企業共済等掛金控除」

- 国税庁「公的年金等の課税関係(公的年金等控除)」

- 国税庁「退職所得控除額の計算の特例」

各種数値や制度内容は2026年1月時点の情報、および2026年12月1日施行予定の改正内容をもとに記載しています。今後の法令改正等により内容が変わる可能性がありますので、最新情報は必ず各公式サイトや金融機関の案内をご確認ください。

更新履歴:2026年1月21日 iDeCoの加入可能年齢・拠出限度額、新NISAの制度概要など最新の公表情報を踏まえて内容を更新しました。