生命保険料控除の対象者は?実際の控除額や申告方法をわかりやすく解説

節税対策として生命保険料控除を受ける際に、「誰が対象者になるのか」「自分だけではなく妻の保険も対象にできるのか」と困っている人は多くいらっしゃいます。

一度調べてはみたものの、難しいと感じる人もいるのではないでしょうか。

節税し、豊かな生活を送るためには、まず生命保険料控除の対象者についてしっかりと理解することが大切です。

そこでこの記事では、生命保険料控除の対象者についてわかりやすく解説します。ぜひお役立てください。

生命保険料控除の対象者は?

「生命保険料控除を使えるのは契約者だから、契約者じゃない自分が支払っていると使えない」と考える人もいるかもしれません。

はじめに生命保険料控除の対象者について具体的に解説します。

保険料を支払った者

生命保険料控除を使える人は、「保険料を支払った者」となります。

生命保険料控除を適用できるかは、あくまで「実際に保険料を負担した人」で判断するためです。

例えば夫が契約者として生命保険に加入し、夫自身で保険料を支払っている場合には、夫が会社の年末調整や確定申告で申請できることになります。

妻の保険料を支払った場合にも申告できる

契約者と保険料を支払った人が別であれば、その保険料負担者が控除を使えることになります。

具体的には妻ががん保険に契約者として加入し、夫がその保険料を支払ったケースなどです。

夫は年末調整や確定申告で、自分の分と妻の分をまとめて申告することになります。

妻の分も申告する際には、保険料を支払ったことを証明する必要があるため、生命保険会社に問い合わせて、保険料負担者(引き落としの口座名義人)の記載がある生命保険料控除証明書の作成をお願いしましょう。

生命保険料控除の基本|対象になる保険や控除額は?

生命保険料控除について調べると、難しい用語ばかりで理解できない人もいるかもしれません。

次に生命保険料控除の基本として、控除(所得から差し引ける)できる金額や対象になる保険を解説します。

対象になる保険は大きく分けて3種類ある

生命保険料控除の対象になる保険は3種類あります。

| 区分 | 対象となる保険 |

|---|---|

| 新(旧)生命保険料控除 | 定期保険、終身保険、学資保険など |

| 介護医療保険料控除 | 医療保険、がん保険、介護保険など |

| 新(旧)個人年金保険料控除 | 個人年金保険など |

2012年1月1日以降に締結した保険を「新制度」といい、新制度では「新生命保険料控除」「介護医療保険料控除」「新個人年金保険料控除」があります。

そして2011年12月31日以前に契約した「旧制度」は、「旧生命保険料控除」「旧個人年金保険料控除」の2つのみです。旧制度では介護医療保険料控除はありませんが、医療保険やがん保険、介護保険などは旧生命保険料控除として適用できていました。

新(旧)生命保険料控除と介護医療保険料控除では、受取人のすべてが契約者または配偶者、その他親族(6親等以内の血族と3親等以内の姻族)ではなければならず、受取人が事実婚のパートナーや同性のパートナーの場合は対象外となります。また保険期間が5年未満の貯蓄保険や傷害保険なども対象になりません。

加えて個人年金保険料控除を利用する際には、以下のすべての条件を満たすことが必要です。

・受取人が契約者または配偶者

・受取人は被保険者と同じ

・保険料払込期間が10年以上

・年金受取開始が60歳以降で、受取期間が10年以上(確定年金や有期年金の場合)

加入しているすべての保険で生命保険料控除を使えるわけではありません。

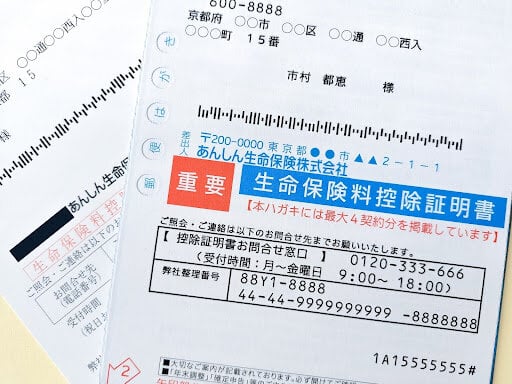

控除できるかどうかは保険会社から毎年秋頃に送られてくる生命保険料控除証明書で確認しましょう。

新契約・旧契約で控除額が異なる

生命保険料控除は所得税と住民税を軽減できる制度です。所得税と住民税の控除額は以下のとおりです。

【新制度】

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間の支払い保険料 | 控除額 | 年間の支払い保険料 | 控除額 |

| 2万円以下 | 支払い保険料の全額 | 1万2,000円以下 | 支払い保険料の全額 |

| 2万円超〜4万円以下 | 支払い保険料×1/2+1万円 | 1万2,000円超〜3万2,000円以下 | 支払い保険料×1/2+6,000円 |

| 4万円超〜8万円以下 | 支払い保険料×1/4+2万円 | 3万2,000円超〜5万6,000円以下 | 支払い保険料×1/4+1万4,000円 |

| 8万円超 | 一律4万円 | 5万6,000円超 | 一律2万8,000円 |

新生命保険料控除・介護医療保険料控除・新個人年金保険料控除の3枠すべてを使う際の適用限度額は、所得税で12万円、住民税で7万円となります。

【旧制度】

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間の支払い保険料 | 控除額 | 年間の支払い保険料 | 控除額 |

| 2万5,000円以下 | 支払い保険料の全額 | 1万5,000円以下 | 支払い保険料の全額 |

| 2万5,000円超〜5万円以下 | 支払い保険料×1/2+1万2,500円 | 1万5,000円超〜4万円以下 | 支払い保険料×1/2+7,500円 |

| 5万円超〜10万円以下 | 支払い保険料×1/4+2万5,000円 | 4万円超〜7万円以下 | 支払い保険料×1/4+1万7,500円 |

| 10万円超 | 一律5万円 | 7万円超 | 一律3万5,000円 |

旧生命保険料控除・旧個人年金保険料控除の2枠を使う場合には、全体の適用限度額は所得税で10万円、住民税で7万円となります。

新制度と旧制度を両方使う際の上限は、所得税で12万円、住民税で7万円です。

出典:税金の負担が軽くなる「生命保険料控除」|生命保険文化センター

生命保険料控除でいくら戻る?

次に年収450万円の場合、生命保険料控除でいくら戻るのかシミュレーションしてみましょう。

なおこのケースでの課税所得金額は「450万円−給与所得控除134万円−基礎控除48万円=268万円」で、所得税の税率は10%となります。そして住民税の税率は10%です。

新契約の保険に加入している場合

新契約として、以下の保険に加入しているとします。保険料は以下のとおりです。

・終身保険:年間10万円

・医療保険:年間3万円

・個人年金保険:年間10万円

所得税の控除額は次のように計算します。

・終身保険(新生命保険料控除):一律4万円

・医療保険(介護医療保険料控除):3万円×1/2+1万円=2万5,000円

・個人年金保険(新個人年金保険料控除):一律4万円

合計の控除額は、4万円+2万5,000円+4万円=「10万5,000円」になります。以上から所得税の節税額は、10万5,000円×10%=1万500円です。

次に住民税の控除額です。

・終身保険(新生命保険料控除):一律2万8,000円

・医療保険(介護医療保険料控除):3万円×1/2+6,000円=2万1,000円

・個人年金保険(新個人年金保険料控除):一律2万8,000円

合計の控除額は、2万8,000円+2万1,000円+2万8,000円=「7万7,000円」になります。

住民税の節税額は、7万7,000円×10%=7,700円です。

旧契約の保険に加入している場合

次に旧契約のケースをシミュレーションしましょう。1年間に以下の保険料を支払っているとします。

・終身保険:年間12万円

・個人年金保険:年間10万円

所得税の控除額の計算式は以下のとおりです。

終身保険(旧生命保険料控除):一律5万円

個人年金保険(旧個人年金保険料控除):10万円×1/4+2万5,000円=5万円

合計の控除額は、5万円+5万円=「10万円」となります。そして所得税の節税額は、10万円×10%=1万円になります。

次に住民税の控除額は、以下のように計算しましょう。

・終身保険(旧生命保険料控除):一律3万5,000円

・個人年金保険(旧個人年金保険料控除):一律3万5,000円

合計の控除額は、3万5,000円+3万5,000円=「7万円」です。

住民税の節税額は、7万円×10%=7,000円となります。

生命保険料控除を申告する方法

生命保険料控除は保険に入っていれば自動的に行われるものではなく、対象者が自ら手続きをしなければなりません。しっかりと節税するために、申告の流れや必要書類をチェックしましょう。

会社員は年末調整で申告する

会社員の場合、生命保険料控除は毎年10月半ば〜12月にある年末調整で申告が可能です。その年の秋頃に生命保険会社から「生命保険料控除証明書」が送られてきます。証明書を見ながら「給与所得者の保険料控除申告書」に必要事項を記入しましょう。

「給与所得者の保険料控除申告書」には生命保険料控除だけではなく、地震保険料控除など別の控除の記入欄もあるため、間違えないようにしてください。

記入後、生命保険料控除証明書を「給与所得者の保険料控除申告書」に添付し、提出します。

忘れてしまったら確定申告をする

万が一、年末調整で申告を忘れてしまった際には、翌年の確定申告で手続きをしましょう。

国税庁のホームページなどから「確定申告書 第一表・第二表」を用意し、生命保険料控除を見ながら記入します。合わせて源泉徴収票にある支払金額と源泉徴収税額も記載する必要があります。

提出時には本人確認書類(マイナンバーカードなど)と生命保険料控除証明書を台紙に貼るか、職員に提示します。

なおe-Taxで申告する際には、本人確認書類(マイナンバーカードなど)と生命保険料控除証明書の添付は不要です。

まとめ|生命保険料控除を活用し豊かな生活を

自分が保険に加入し保険料を支払っている場合、自分の分として生命保険料控除を申請できます。妻の保険の保険料も支払っていれば、合わせて自分の分として申告が可能です。

生命保険料控除の知識を身につけることで、年末調整で忘れることなく手続きができ、節税できます。もし手続きを忘れてしまった際には、確定申告を行いましょう。

今回の内容については、ぜひパートナーにも教えてあげてください。