【これさえ読めばOK】扶養控除とは完全版!控除を受けるための条件や申請方法をわかりやすく解説

「家族を養っている人は税金が安くなる」と聞いたことはありませんか?

これは国が用意している「扶養控除」という制度によるものです。

扶養控除は、家族の生活を支える負担が大きい人の税金を軽くするための仕組みで、適用されると所得税や住民税が減り、家計に余裕が生まれやすくなります。

しかし、どのような家族が対象なのか、具体的にどれだけ税金が減るのか、そして、手続きはどうすればいいのかといった疑問を持つ方も多いのではないでしょうか。

さらに、似たような概念として「社会保険の扶養」や「配偶者控除」などがあり、混乱してしまうケースも少なくありません。

そこでこの記事では、「扶養控除」の仕組みを、税金がよく分からないという初心者向けにわかりやすく解説します。

最後まで読んでいただければ 「うちの家庭はどのくらい税金が安くなるのか」「どのような申告をすれば良いのか」 が一通り理解できるはずです。

ねくこ

ねくこそれでは、まずは「扶養控除とは何か?」という基本から見ていきましょう。

扶養控除とは?|条件次第で、一定の控除を受けられ税金が安くなる制度

従来「年収103万円以下」とされていた扶養控除の所得基準は、令和7年(2025年)分所得からの改正で

※扶養控除の判定基準は『合計所得金額』であり、給与のみの想定では給与収入『123万円以下』が目安となります。適用の起算時期や対象範囲は必ず国税庁の最新情報(法令・通達・Q&A)で確認してください。数値は『合計所得金額=収入-給与所得控除』を前提に記載しています。

扶養控除の基本概要

扶養控除とは何か?

扶養控除(ふようこうじょ)とは、所得税や住民税を算出する際に、一定の要件を満たす「家族(親族)」を扶養している納税者が受けられる税金の優遇制度です。

納税者本人が働いて得た収入(所得)に対して、その扶養している人数や年齢によって定められた金額を差し引くことができます。

すると、課税対象となる所得が減るため、その分だけ支払う税金も少なくなるという仕組みです。

皆さんが支払っている税金は、多くが

にかかります。

ねくこ

ねくこつまり、所得控除や経費が多ければ多いほど、「収入は多いけれど納税額が減る」傾向にあります。

会社員の方や学生さんでも、売れているユーチューバーさんなどでから「経費」という言葉を耳にしたことがある人も多いと思いますが、こういう仕組みで節税しているからですね。

国としては、「家族を支える負担が大きい人の税金を軽くしてあげる」目的で、この控除制度を設けています。

主な対象は、16歳以上の子どもや親など、納税者と生計を一にしていて、かつ一定の所得以下である人です。

一方で、たとえば15歳以下の子どもは、別の仕組み(児童手当など)でサポートされるため、税制上の扶養控除としては対象外となっています。

ねくこ

ねくこ扶養控除を使うことで、扶養親族が1人増えるごとに控除額が増え、結果的に年末調整や確定申告をした後の税金が減るメリットがあります。

中でも19歳以上23歳未満の子どもを扶養しているケースでは、一般よりも控除額が多くなる「特定扶養親族控除」が設けられており、特にお金が掛かる時期である、大学進学や就職前の子どもを持つ家庭への経済的負担を軽減する意図があります。

要点まとめ

- 扶養控除は「所得税・住民税の負担を軽くする」仕組み

- 16歳以上の扶養親族が対象

- 家族を支えるほど税金の負担を和らげることが可能

- 子どもの進学や生活費における家計サポートを意図した制度

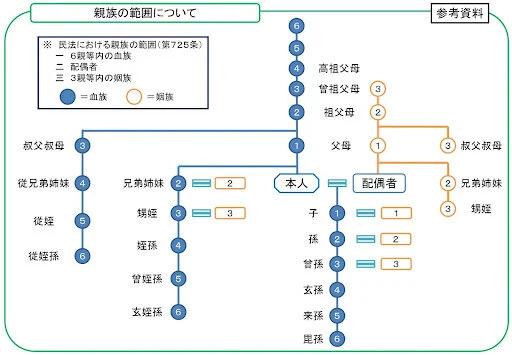

対象となる家族の範囲

扶養親族に該当する条件

まず、扶養控除の対象となるのは、

- 納税者本人と血縁・姻族関係にある「親族」でありこと

- 配偶者(夫・妻)以外であること

という条件があります。

ねくこ

ねくこ配偶者に対しては、「配偶者控除」「配偶者特別控除」という別の制度がありますので、扶養控除の対象外です。

一般的には、以下のような条件を全て満たしていると「扶養親族」と認められ、扶養控除が適用されます。

- 年齢が16歳以上(年末時点で16歳未満の場合は控除対象外)

- 年収が一定額以下(多くは123万円以下が目安だが、給与所得以外がある場合は要確認)

- 6親等内の血族、3親等内の姻族(子ども・孫・両親・祖父母・兄弟姉妹、または義理の家族など)

- 生計を一にしている(主に生活費や学費などを納税者が負担している状態)

※親族の範囲や『生計を一にする』等の税務上の定義は国税庁の取扱いに従います(厚労省資料は社会保険の文脈)。本文の親族範囲は国税庁の定義を基準に記載しています。

たとえば、お子さんがアルバイトをしていたとしても年間収入が123万円(給与所得の場合)を超えなければ、扶養親族に該当することになります。

逆に、アルバイトなどで123万円を超えてしまうと、原則として税制上の扶養親族には該当しなくなります。

ねくこ

ねくこピンときた方もいらっしゃるかもしれませんが、2025年度の税制改正で話題になっている「123万円の壁」は、ここを越えてしまうと、例えば親御さんは「扶養控除」が適用されずに納税額が高くなります。

しかもアルバイトしているお子さんにも所得税がかかって、ダブルで家庭の手取りが減るというラインなのです。

※本記事の『123万円』は給与収入のみを前提とした目安です。事業所得・不動産所得等がある場合、『合計所得金額』で判定します。

「生計を一にしている」状態とは?

『生計を一にする』は同居要件ではありません。別居でも継続的な仕送り等があれば該当する場合があります(送金記録の保管を推奨)。

実質的に納税者が生活費の大部分を負担していたり、学費を送金している場合は、例え別居でも「生計を一にしている」ものとして見なされるケースが多いです。

特に、進学や仕事の都合で離れて暮らす家族の場合、仕送り記録や銀行振込の履歴を証明できれば扶養控除を受けられる場合があります。

同居・別居の扱い

- 同居している場合

住民票が同じであれば、手続き上は比較的スムーズに「生計を一にしている」証明ができます。特別な書類が必要ないケースも多く、年末調整時の申告書にて扶養親族の情報を記入するだけで済むこともあります。 - 別居している場合

学費や生活費の送金の履歴を管理しておくと安心です。会社によっては、別居の理由や送金の事実を確認するために書類提出を求めることがあります。とはいえ、必ずしも厳密にチェックされるわけではありませんが、後から税務署から問い合わせがある可能性もゼロではないため、誤りがないように備えておくことがおすすめです。

注意!例外的に扶養控除を受けられない条件

ただし、例外的に、

- 「青色事業専従者給与」として給与を受け取っている

- 白色申告の事業専従者として「専従者控除」を受けている

場合、どちらか一つに該当したら扶養控除は受けられません。

ねくこ

ねくこ子どもや親御さんが上記に該当しないか、念のため注意してください。

要点まとめ

- 「配偶者以外」の親族が対象(配偶者は別制度)

- 年齢要件(16歳以上)と所得要件(合計所得123万円以下など)を満たす必要がある

- 同居でなくても仕送り等により「生計を一」にしていれば対象になる

令和7年度税制改正でどう変わる? 基礎控除・扶養控除の新ルール

2025年(令和7年)12月支給分から、基礎控除・扶養控除の判定基準がアップデートされます。

ねくこ

ねくこ家族の所得や年末調整の手続きが変わるので要チェック項目です!

1. 基礎控除が段階アップ

| 合計所得金額 | 改正前 (48万円一律) | 改正後 令和7・8年分 | 改正後 令和9年分以降 |

|---|---|---|---|

| 132万円以下 | 48万円 | 95万円 | 95万円 |

| 132万円超~336万円以下 | 48万円 | 88万円 | 58万円 |

| 336万円超~489万円以下 | 48万円 | 68万円 | |

| 489万円超~655万円以下 | 48万円 | 63万円 | |

| 655万円超~2,350万円以下 | 48万円 | 58万円(据置) |

※合計所得金額 2,350 万円超の場合の基礎控除額に改正はありません。

2. 扶養親族・配偶者の 所得要件が「48万円→58万円」へ

基礎控除の改正に伴い、扶養控除の対象となる扶養親族等の所得要件が改正されました。

| 区分 | 改正前 | 改正後 |

|---|---|---|

| 扶養親族/同一生計配偶者 | 48万円以下 (給与収入103万円以下) | 58万円以下 (給与収入123万円以下) |

| 配偶者特別控除の判定範囲 | 48万円超~133万円以下 | 58万円超~133万円以下 (123万超 201万5,999円以下) |

| 勤労学生 | 75万円以下 | 85万円以下 (150万円以下) |

3. 19〜22歳の子どもに新設「特定親族特別控除」

特定親族とは、居住者と生計を一にする年齢19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下の人をいいます。

特定親族特別控除の創設

- 正式名称:特定親族特別控除(仮称)

- 適用対象:納税者と生計を一にする、年齢19歳以上23歳未満の親族で、配偶者・青色事業専従者等を除く者

- 適用期間:令和7年分以後の所得税に適用(年末調整・確定申告で利用)

- 控除額(段階制):親族の前年合計所得金額に応じて下表のように控除額を逓減

- 根拠資料:財務省「令和7年度税制改正大綱」

| 子どもの合計所得(万円) | 控除額 |

|---|---|

| 58万円超~85万円以下(123万円超 150万円以下) | 63万円 |

| 85万円超~90万円以下(150万円超 155万円以下) | 61万円 |

| 90万円超~95万円以下(155万円超 160万円以下) | 51万円 |

| …(以下5万円刻みで段階逓減、最小3万円) |

※配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。

※収入が給与だけの場合には、その年中の収入金額が123万円超188万円以下であれば、合計所得金額が58万円超123万円以下となります。

※23歳未満で所得58万円以下の場合は従来どおり「特定扶養親族」として63万円の扶養控除。

4. 給与所得控除の最低額が 55→65万円

給与所得控除について、55万円の最低保証額が65万円に引き上げられました。

給与所得控除の最低額引上げ

- 正式名称:給与所得控除の最低保障額の引上げ

- 適用対象:給与所得者のうち、給与収入が一定水準以下の者

- 適用期間:令和7年分以後の所得税(源泉徴収・年末調整も含む)

- 改正内容・控除額:

改正前:最低保障額 55万円

改正後:最低保障額 65万円(給与収入162万5,000円以下の場合) - 根拠資料:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

ねくこ

ねくこそのため、アルバイト収入162.5万円以下でも65万円差し引けるようになります。

扶養控除と社会保険の扶養の違い

「税制上の扶養」と「社会保険の扶養」の違い

よく混同されがちですが、税制上の扶養と社会保険上の扶養は別の制度です。

どういうことかというと、

「税制上の扶養」とは

税制上の扶養とは「所得税・住民税で優遇される仕組み」のことであり、年末調整や確定申告を行う際に控除対象となるか否かが焦点になります。

ここでは年収123万円以下(給与所得者の場合)が大きな判断基準です。

特定親族特別控除が対象の場合は、年収188万円以下までが控除の対象となります。

「社会保険の扶養」とは

一方で、社会保険の扶養とは、健康保険や年金の保険料を誰が負担するかに関わる制度です。

たとえば、会社員の夫や妻の被扶養者として入る場合は、年間収入(一般的な給与収入)が130万円未満であれば保険料がかからない、というルールがあります。

と、違う制度に同じ「扶養」という言葉が使われています。

ねくこ

ねくこ働いており、一定以上収入がある方は、「所得税」「住民税」「健康保険料」「国民年金」などを納めていると思います。

給与明細を見ると、これらが引かれているという方が多いと思いますが、そもそもこれらは制度を管掌する省庁が異なるなどの理由で、大まかに上記に分かれています。

つまり、同じ「扶養」という言葉でも、税金を安くする制度と保険料を減らす制度では、基準となる収入額が異なるので注意が必要です。

(私たちからすれば「払うもの」であることは変わらないので同じと思いたいですが、ややこしいですよね。)

- 税制上の扶養:

- 年収123万円以下(給与収入ベース)が目安

- 所得税・住民税の額に影響

- 年末調整または確定申告で手続き

- 社会保険の扶養:

- 年収130万円未満が一般的な目安(会社員配偶者の場合)※

- 健康保険や年金保険料の負担有無に影響

- 加入している健康保険組合や年金事務所で手続き

※社会保険の扶養判定は、所属する制度(協会けんぽ・健康保険組合・共済組合など)によって基準や判定時期が異なる場合があります。一般的には「年収130万円未満」が目安とされていますが、これに加えて「被保険者本人の収入の2分の1未満であること」「今後も継続的にその収入が見込まれること(恒常性)」といった要件も考慮されます。詳細は加入している健康保険組合または日本年金機構の最新基準をご確認ください。

ねくこ

ねくこ扶養している側が完璧に扶養控除を受けたければ、「扶養家族として年収123万円までの範囲で働いてもらう」というシンプルな判断でOKです。

もちろん、家族内で誰がより稼ぎたいかなど、家庭ごとで価値観はさまざまだと思うので、よく話し合って決めることが大切です。

それぞれにおけるメリット・デメリット

税制上の扶養のメリットは、納税者本人の税額が減ることです。

たとえば、子どもがアルバイトなどで123万円を超えないようにすれば、扶養控除をしっかり受けられます。

ただし、子どもの収入面の制限(働きすぎると扶養から外れてしまう)があるため、本人の収入と家族の税負担を両方考慮する必要がある点がデメリットともいえます。

※特定親族の場合は年収188万円以下

社会保険の扶養では、扶養される側(例:専業主婦や学生など)が年収130万円未満なら、健康保険料や厚生年金保険料を自分で払わずに済むという大きな利点があります。

しかし、130万円をわずかに超えた時点で保険料が発生し、その負担が一気に大きくなる点には要注意です。

ねくこ

ねくこどちらを重視すべきかは各家庭の収支バランスや価値観次第ですが、一般的に年末調整の際には税制上の扶養(扶養控除)が大きく影響し、就労形態や社会保険の加入に関しては社会保険上の扶養が重要になります。

両方をうまく活用し、家族全体の収入や支出を見ながら最適な働き方や収入ラインを計画することが望ましいです。

要点まとめ

- 税制上の扶養(扶養控除):主に所得税・住民税に影響、123万円が目安

- 社会保険の扶養:健康保険・年金の保険料負担に影響、130万円が目安

- どちらの「扶養」なのかを意識し、家族全体の収入と負担を調整することが大切

扶養控除の仕組みと金額は?どのくらい控除&節税されるのか解説

扶養控除額の内容

一般の控除額と特定扶養親族の控除額

扶養控除では、扶養している親族の年齢や状況によって控除額が変わります。

もっとも多いケースは16歳以上の子どもや親などを扶養している「一般扶養親族」ですが、先述の通り19歳以上23歳未満の子ども(大学や専門学校に在学中など)がいる場合は「特定扶養親族」とみなされ、控除額が上乗せされます。

ねくこ

ねくこたとえば、16歳以上18歳以下の子どもを扶養している場合は「38万円」が控除額の目安となりますが、これが19歳以上23歳未満になると「63万円」に増額されるのが大きな特徴です。

また、高齢の親などを扶養している場合には、別途「老人扶養親族」として控除額が58万円になるケース(同居の有無などで異なる)もあります。

扶養親族の種類と控除額

| 区分 | 年齢などの条件 | 控除額 |

|---|---|---|

| 一般扶養親族 | 16歳以上19歳未満、23歳以上70歳未満など | 38万円 |

| 特定扶養親族 | 19歳以上23歳未満 | 63万円 |

| 老人扶養親族(同居) | 70歳以上で納税者と同居している | 58万円 |

| 老人扶養親族(別居) | 70歳以上で別居している | 48万円 |

控除額が増えるケース(19歳~23歳の子どもなど)

「特定扶養親族」の該当範囲である19歳以上23歳未満の子どもは、ちょうど高校卒業から大学・専門学校卒業までの年齢にあたり、学費や生活費がかさむ時期でもあります。

国としてはこの時期の家計負担が大きいことを考慮して、通常の38万円より高い63万円の控除を設定しているのです。

もしこの年齢層の子どもが複数人いる場合、その人数分だけ「特定扶養親族控除」が適用されるため、税負担を大きく抑えることができます。

ねくこ

ねくこただし、子どもがバイトやインターンなどで一定額以上の収入を得ると、扶養親族から外れてしまい、この控除が使えなくなる可能性があります。

アルバイトを始めるタイミングや収入見込みを考慮して、年末調整で対象になるかどうか確認しておくと良いでしょう。

で、いくら「納税額」が減るのか?モデルケースで解説

控除されるといっても、課税対象となる所得が減るということで、納税額そのものが上記の金額減るわけではありません。

ねくこ

ねくこ難しい言葉が並ぶ税金周りですが、控除=節税額ではありません。

そこで、多くの方が気になるであろう、

という点を、

ケース①

- 父親(年収700万円、会社員)

- 専業主婦の母親(年収0)

- 16歳以上の子ども(アルバイトで収入)

というケースと、

ケース②

- 父親(年収450万円、会社員)

- 母親(年収450万円、会社員)

- 16歳以上の子ども(アルバイトで収入)

というケースで、

年収103万円/年収104万円になった場合の「家庭全体の収入」「子どもの手取り」

などを、それぞれ見て行きましょう。

前提条件・共通ルール

- 子どもが18歳か19~23歳 でアルバイト収入が「123万円」または「124万円」

- 18歳 → 一般扶養親族 (控除額38万円)

- 19~23歳 → 特定扶養親族 (控除額63万円)

- 収入が123万円以下の場合

- 子どもは給与所得控除65万円+基礎控除58万円で ほぼ課税所得0円 になる。

- 親は子どもを扶養控除の対象にできる(38万円 or 63万円の控除)。

- 収入が124万円(=123万円超)になると

- 親は子どもを扶養控除の対象とできない。

- 子ども側にわずかながら所得税・住民税が発生する場合がある。

- 社会保険料 は概算で「年収×15%」や「年収×15%前後」で計算し、ざっくりとした手取り額をシミュレーション。

- 税率 は累進課税を簡易化して、親の課税所得に対する「所得税+住民税=平均実効税率15~20%程度」、子どもについては「超過分に対して5~10%程度」を適宜適用。

- 配偶者控除 は「配偶者の収入がない場合」に最大38万円で適用、それぞれのケースに合わせて計算。

- 母親も高所得(年収450万円) の場合は配偶者控除の対象外となる。

※本試算は一般的な税率・保険料率を用いた概算です。実際の税額・社会保険料は、居住する自治体や加入制度によって異なります。厳密な計算や確定額の確認には、e-Taxまたは給与明細・源泉徴収票などの実データを用いて精算を行ってください。

ケース①の場合

- 家族構成

- 父(サラリーマン):年収700万円

- 母(専業主婦):年収0円 → 父は「配偶者控除38万円」を適用可

- 子ども:アルバイト

- 18歳(一般扶養親族:控除38万円)or 19~23歳(特定扶養親族:控除63万円)

- 年収123万円 or 124万円

| ケース | (A) 18歳・123万 一般控除38万 | (B) 124万 控除なし | (C) 19-23歳・123万 特定控除63万 |

|---|---|---|---|

| 父の合計控除 (基礎48 + 妻38 + 子) | 48+38+38=124万 | 48+38=86万 | 48+38+63=149万 |

| 父の課税所得 (700 – 社保105 – 控除) | (700-105)-124=471万 | (700-105)-86=509万 | (700-105)-149=446万 |

| 父の所得税+住民税 (概算20%) | 471×20%=94.2万 | 509×20%=101.8万 | 446×20%=89.2万 |

| 父の手取り (700 – 社保105 – 税) | 700-105-94.2=500.8万 | 700-105-101.8=493.2万 | 700-105-89.2=505.8万 |

| 子の年収 | 123万 | 124万 | 123万 |

| 子の税金(概算) | ほぼ0円 | ~0.75万前後(*1) | ほぼ0円 |

| 子の手取り | 約123万 | 約123.25万 | 約123万 |

| 家計合計手取り | 623.8万 | 616.45万 | 628.8万 |

| (A)と(B)の比較 | +7.35万円 | — | — |

| (C)と(A)の比較 | — | — | +5.0万 |

| (C)と(B)の比較 | — | — | +12.35万 |

つまり、所得控除が受けられた場合、(A)子どもが16~18歳、23歳以上~の場合は+7.35万円、(C)の子供が19~23歳の場合は+12.35万円、家計全体の手取りがさらにアップします。

ねくこ

ねくこ逆に、わずかでも超えてしまうと「特定扶養控除」自体がゼロになってしまうため、差額が大きく開いてしまう点に注意が必要です。

ケース②の場合

- 家族構成

- 父(サラリーマン、年収450万円)

- 母(サラリーマン、年収450万円)

- 子ども(18歳/19~23歳、アルバイト123 or 124万円)

- 前提

- 夫婦それぞれが社会保険料を支払い、なおかつ高収入同士なので「配偶者控除・配偶者特別控除」は使えない(お互い年収が高いため)。

- 子ども(18歳)はどちらか一方の扶養親族としてしか申告できない(重複不可)。ここでは父が子を扶養控除として申告する想定で試算。

前提として、夫婦ともに高収入なので配偶者控除は適用不可 です。

ねくこ

ねくこ共働き世帯の場合、子どもを扶養親族として申告できるのは父か母のどちらか一方のみです。

ふつうは「より所得の高い方」か「より所得税率の高い方」が申告した方が控除効果は大きくなります(仮に、ここでは父が申告)。

| ケース | (A) 18歳・123万 一般控除38万 | (B) 124万 控除なし | (C) 19-23歳・123万 特定控除63万 |

|---|---|---|---|

| 父の年収 | 450万 | 450万 | 450万 |

| 父の合計控除 (基礎48 + 子) | 48+38=86万 | 48=48万 | 48+63=111万 |

| 父の課税所得 (450 – 社保67.5 – 控除) | (450-67.5)-86=296.5万 | (450-67.5)-48=334.5万 | (450-67.5)-111=271.5万 |

| 父の税金(概算15%) | 296.5×15%=約44.5万 | 334.5×15%=約50.2万 | 271.5×15%=約40.7万 |

| 父の手取り(450 – 社保67.5 – 税) | 382.5-44.5=338.0万 | 382.5-50.2=332.3万 | 382.5-40.7=341.8万 |

| 母の課税所得 (母も同様450万想定) | (450-67.5)-48=334.5万 | 同左 | 同左 |

| 母の税金(概算15%) | 334.5×15%=約50.2万 | 同左 | 同左 |

| 母の手取り | 382.5-50.2=332.3万 | 332.3万 | 332.3万 |

| 子の年収 | 123万 | 124万 | 103万 |

| 子の税金(概算) | ほぼ0円 | 約0.75万前後 | ほぼ0円 |

| 子の手取り | 約123万 | 約123.25万 | 約123万 |

| 家計合計手取り(父+母+子) | 793.3万 | 787.85万 | 797.1万(※1) |

| (A)と(B)の比較 | +5.45万 | — | — |

| (C)と(A)の差 | — | — | +3.8万 |

| (C)と(B)の差 | — | — | +9.25万 |

ねくこ

ねくこ「基礎控除」「配偶者控除」といった他の控除も含まれていますが、赤字を注目するとざっとの手取りの差が分かると思います。

いずれにせよ、数万円~10万円以上異なるため、扶養控除が受けられる方は申請しない手はありません。

【ちなみに】配偶者控除との違いと併用

配偶者控除との併用可否・注意点

配偶者(夫や妻)に関しては「扶養控除」とは別に「配偶者控除」「配偶者特別控除」という制度が設けられています。

そのため、配偶者を扶養控除の対象としてカウントすることはできません。

これは、配偶者とその他の親族を分けることで、より細かい優遇策が実施されているためです。

- 配偶者控除:

配偶者の年収が「123万円以下(パートなどの場合)」であるときに、納税者本人が受けられる控除。控除額は最大38万円(配偶者が70歳以上の場合は48万円)となります。 - 配偶者特別控除:

配偶者の年収が123万円を少し超えても、一定の所得内であれば段階的に控除が受けられる仕組み。たとえば、配偶者の年収が160万円以下なら、控除額は最大38万円が維持されるといった形で、2025年度税制改正にて年収額が引き上げられました。

一方で、配偶者控除と扶養控除の重複自体は問題ありません。

たとえば、「夫が妻を配偶者控除として申告しつつ、大学生の子どもを扶養控除として申告する」といったことが可能です。

ねくこ

ねくこむしろ、家族構成によってはどちらも同時に使った方が税負担を大幅に抑えられます。

要点まとめ

- 税制上の扶養(扶養控除):主に所得税・住民税に影響、123万円が目安

- 社会保険の扶養:健康保険・年金の保険料負担に影響、130万円が目安

- どちらの「扶養」なのかを意識し、家族全体の収入と負担を調整することが大切

重複する控除の取り扱い

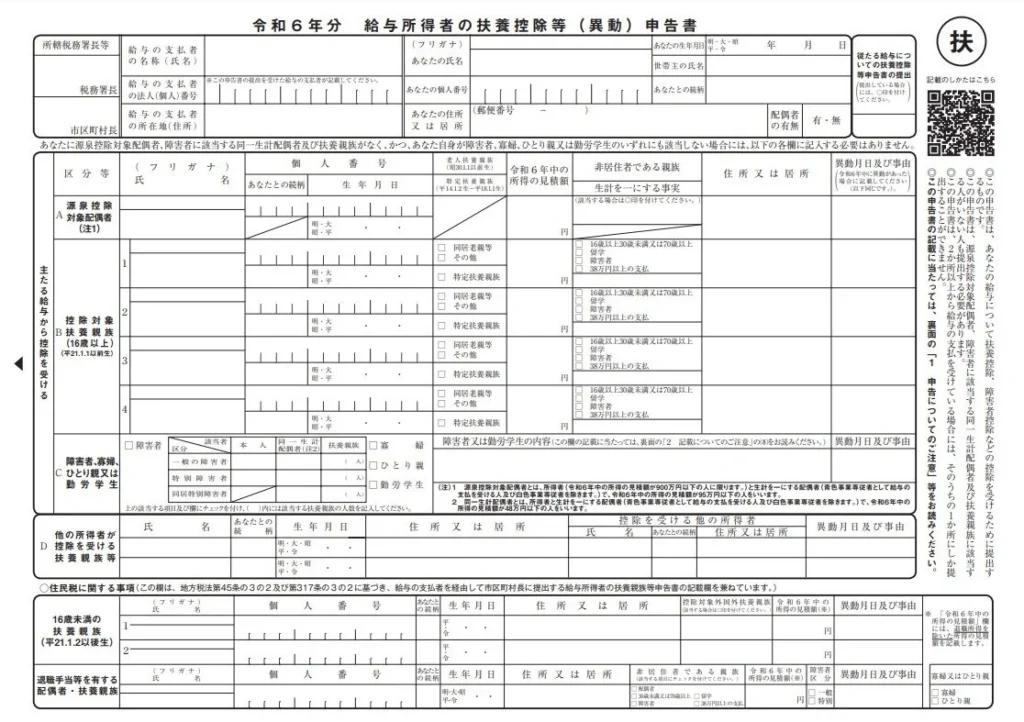

実際の年末調整では、会社が配布する「給与所得者の扶養控除等(異動)申告書」や「給与所得者の配偶者控除等申告書」に従って、配偶者と扶養親族をそれぞれ正しく記入します。

この際、配偶者と扶養親族を同じ欄に書くわけではない ので注意しましょう。

記入する欄や呼び方が異なりますが、それぞれ該当する場合には両方の控除を同時に適用できる ということです。

ねくこ

ねくこ納税者が自営業者やフリーランスの場合は、確定申告で「配偶者控除」「扶養控除」として複数の家族メンバーを正しく申告します。

その結果、所得税・住民税が減り、場合によっては還付金が発生することもあるため、申告漏れがないよう注意してください。

要点まとめ

- 配偶者は「配偶者控除・配偶者特別控除」で対応し、扶養控除とは別制度

- 配偶者控除と扶養控除は重複して申請してもOK(対象となる人物が異なるだけ)

- 年末調整や確定申告の際には、控除対象者を正確に記入し、不備のないようにする

扶養控除の申請方法は?年末調整/確定申告の場合を解説

という人も、中にはその方法が分からないという方もいらっしゃると思います。

そこで、ここでは実際にどうやって扶養控除を申請すればよいかを解説します。

ねくこ

ねくこ扶養控除の申請に関しては、納税者の働き方によって異なります。

下記のうち、自分が該当する方を確認・参考にしてください。

会社員・公務員は、年末調整での手続き

会社員や公務員として働いている方は年末調整で申請を行います。

毎年年末に近付くと配布される「扶養控除等申告書」に必要な情報を記入します。

年末調整については下記にて詳しく紹介していますので、合わせてご確認ください。

勤務先で配布される「扶養控除等申告書」の書き方

扶養控除を受けたい場合は、「扶養控除等申告書」のうち扶養親族に関する欄に、氏名・生年月日・個人番号(マイナンバー) など必要事項を正確に記入してください。

特に、以下の点には注意が必要です。

- 年齢・生年月日を正しく記入すること

→ 特定扶養親族(19歳~23歳)や老人扶養親族(70歳以上)の控除額が異なるため、誤りがあると税額計算も狂ってしまいます。 - マイナンバーの記入漏れや誤りを防ぐ

→ 会社に提出する書類の場合でも、マイナンバーをきちんと記入するよう求められます。 - 同居・別居の状況を把握しておく

→ 別居の場合、必要に応じて仕送り状況など追加の確認が行われることがあります。

控除対象とする親族の記入漏れや書類不備の注意点

年末調整での書類記入時に最も多いミスは、「扶養家族を記入し忘れてしまう」 ことです。

「うっかり記入するのを忘れてしまった」というケースの他にも、「親と同居を始めた」「再婚して相手に連れ子がいる」のに申告書に載せ忘れてしまった場合なども、その年分の扶養控除が受けられない可能性があります。

年末調整は、その年の所得税を清算する重要な手続きなので、以下のタイミングを意識してミスを防ぎましょう。

- 会社に提出する前に、自分で家族構成をリストアップ

- 新たに生まれた子どもや、同居している親などの状況を整理

- 申告書の記載欄とリストを照らし合わせて、漏れがないか確認

ねくこ

ねくこもし提出後に誤りや漏れに気付いた場合は、「再提出」や「修正申告」 という方法で訂正が可能です。

間違いをそのままにしておくと、過大な税金を納めたり、(今回のケースは該当しないと思いますが、)逆に不当に税金が少なくなった場合は後から追加徴収を受けたりするリスクがあります。

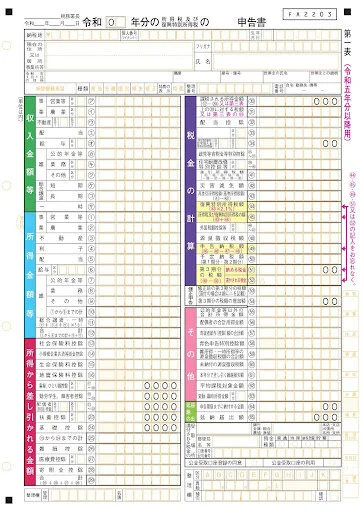

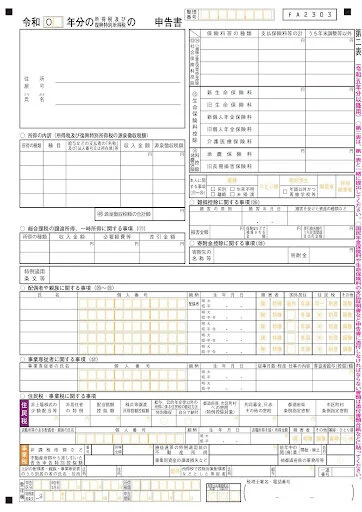

個人事業主などは、確定申告で手続きする

フリーランスなどの個人事業主の方は確定申告で申請します。

具体的には、「所得から差し引かれる金額」にある扶養控除の欄に控除額を記入します。

控除額は、先述の

| 区分 | 年齢などの条件 | 控除額 |

|---|---|---|

| 一般扶養親族 | 16歳以上19歳未満、23歳以上70歳未満など | 38万円 |

| 特定扶養親族 | 19歳以上23歳未満 | 63万円 |

| 老人扶養親族(同居) | 70歳以上で納税者と同居している | 58万円 |

| 老人扶養親族(別居) | 70歳以上で別居している | 48万円 |

を参照ください。

そして、「配偶者や親族に関する事項」に扶養家族の方の情報を記入します。

確定申告については下記にて詳しく紹介しています。

自営業者やフリーランスの場合の申告手順

確定申告では、「所得税及び復興特別所得税の確定申告書」を税務署に提出し、その中で「扶養控除」の欄に該当親族を記載する形になります。

手順は大まかに以下のとおりです。

- 1年間の売上や経費を集計し、所得を計算

- 各種控除(基礎控除・社会保険料控除・生命保険料控除など)を差し引く

- 家族構成を確認し、扶養控除の対象になる親族をピックアップ

- 扶養親族の人数や年齢に応じた控除額を合計して、申告書の「扶養控除欄」に記入

- 書類をまとめて税務署へ提出(e-Taxなどのオンライン提出も可能)

ねくこ

ねくこ確定申告の場合は、計算のすべてを自分で行う必要があるため、扶養親族の判定基準(年収123万円以下など)をあらかじめ確認しておきましょう。

誤りがあると、後で更正請求や修正申告が必要になるケースがあります。

必要書類(扶養親族の所得証明など)がある場合の対応

通常、扶養控除を適用する際に、扶養親族の所得証明書 や 源泉徴収票 を添付する必要はありません。

しかし、税務署から問い合わせがあった場合や、別居の親族を扶養するケースなどでは、送金実績や住民票、戸籍謄本のコピーやデータを求められることもあります。

ねくこ

ねくこ自営やフリーランスの場合は、税務調査の際に書類確認される可能性も考え、最低限の証拠書類を手元に揃えておくと安心です。

途中で扶養親族が増減した場合はどうする?

結婚や出産などによる扶養親族の追加

年度の途中で結婚(再婚)があった場合、新たに家族となった人が扶養親族に該当すれば、その年の年末調整や確定申告で扶養控除を適用できるケースがあります。

たとえば、今回の扶養控除の場合、「再婚相手に連れ子がいる」「親との同居」などが該当するケースです。

年末時点で16歳以上なら即時に控除対象となりますが、15歳以下であれば翌年以降に対象となるかを確認する必要があります。

ねくこ

ねくこ会社員の場合、年末調整の前に「異動届出書(扶養控除等申告書の異動欄)」を提出することがあります。

家族構成に変化があった際は、早めに総務・経理担当者に相談し、必要な書類を準備しましょう。

就職や転職による扶養親族の喪失・異動手続き

逆に、子どもが就職やアルバイトのし過ぎで年収が123万円を超える見込みとなった場合や、他の親族が別世帯へ移った場合などは、その年の途中から扶養親族でなくなることがあります。

これを会社員であれば年末調整の際に報告し、控除対象から外してもらわなくてはなりません。

ねくこ

ねくこもし、扶養親族の異動を見落として扶養控除を受け続けていた場合、後日、税務署から追徴課税を受ける可能性があります。

特に社会保険に関しても、130万円以上の収入があるのに扶養のままでいると後から保険料の追加徴収を請求されることもあるため、扶養親族でなくなったタイミングで速やかに届け出ることが重要です。

要点まとめ

- 年末調整:会社員は「扶養控除等申告書」に家族情報を記入し、漏れや誤りを防ぐ

- 確定申告:自営業者やフリーランスは「扶養控除欄」に対象家族を記載し、自分で控除額を計算

- 増減の報告:出産・結婚・就職など家族の状況が変わったら、早めに勤務先や税務署へ手続きを取る

【Q&A】扶養控除の疑問に答える

そして、ここまでの内容をQ&A形式にまとめました。

扶養控除とは何ですか?

家族(配偶者以外)を養っている人の所得税・住民税が軽減される制度です。

扶養親族の人数や年齢に応じて所得から一定額を控除でき、その分だけ納税額が減ります。

扶養控除の対象になる家族はどんな条件ですか?

16歳以上の親族で、年収123万円以下(給与所得の場合)、かつ生計を一にしている人が対象です。

配偶者は「配偶者控除」の対象で、扶養控除には含まれません。

社会保険の扶養と税制上の扶養はどう違う?

税制上の扶養は所得税・住民税に影響(年収123万円が目安)、社会保険の扶養は健康保険や年金の保険料負担に影響(年収130万円未満が目安)です。

制度が異なるので判断基準も違います。

扶養控除でどのくらい節税できるの?

控除額は一般で38万円、特定(19~23歳)で63万円、老人扶養で最大58万円。

たとえば特定扶養控除が使えると年間で5~12万円ほど手取りが増えることもあります。

扶養控除はどうやって申請するの?

会社員は年末調整時に「扶養控除等申告書」で申告、自営業者は確定申告書に扶養親族を記入して手続きします。

扶養親族の年齢・収入を正しく記入することが大切です。

子どもがバイトで123万円を超えたらどうなる?

扶養控除の対象外になり、親の税負担が増えるだけでなく、子どもにも税金が発生します。

特定扶養控除なら123万円~188万円まで段階的に控除額が減少します。

扶養控除と配偶者控除は併用できますか?

はい、可能です。

配偶者には「配偶者控除」、子どもや親など他の親族には「扶養控除」が適用されます。

同時に使えばさらに節税できます。

別居の家族も扶養控除の対象になりますか?

仕送りなどで生活費を負担していれば、「生計を一にしている」と見なされて対象になります。

銀行送金など証明ができると安心です。

途中で家族構成が変わったらどうする?

結婚・出産・別居・就職などで扶養親族に増減があった場合、年末調整や確定申告で必ず修正申告を行う必要があります。

放置すると追徴課税の可能性があります。

終わりに|扶養控除を理解して、ライフプランを話し合ってみてください

今回は以上です。

扶養控除は、家族の人数や年齢、収入状況に応じて所得から大きな金額を差し引ける制度です。

特に、19歳~23歳の子どもや高齢の親を扶養している場合は、さらに優遇額が大きくなるため、税金面でのメリットが非常に大きくなります。

会社員の場合、年末調整の書類が配布される時期は年末頃ですが、短期間で書類を提出しなければならない企業も多いです。

ついバタバタして書類の確認が甘くなることもあるため、家族構成や収入状況を早めに整理しておく ことが肝心です。

自営業者やフリーランスの場合は、確定申告期間の2~3月の前には家族の収入・年齢をチェックし、必要書類を準備しておくとスムーズに申告が進みます。

万が一、申告後に書き間違いが見つかった場合でも、修正申告や更正の請求を行うことで還付を受けたり、追加納税を最小限に抑えたりすることが可能です。

扶養控除は、単に税金を減らすテクニックというだけでなく、家族全体の働き方や収入配分を最適化する ためにも役立ちます。

特に、パートタイムやアルバイトで働く家族がいる場合には、年収123万円や130万円などのラインを意識しながら、最もメリットを得られる働き方を検討することが重要です。

一方で、収入をセーブしてでも扶養に留まるのか、または長期的なキャリアや将来的な年金額を重視して扶養から外れるのかは、それぞれの家族が抱えるライフステージや価値観によって異なります。

扶養控除にとらわれ過ぎず、将来の教育費や自身のスキルアップ、老後資金なども含めてバランスよく考えることで、より豊かな家計・ライフプランを築けるでしょう。

ねくこ

ねくこ最後までお読みいただき、ありがとうございました!

本記事は日本の所得税・住民税制度に基づく一般的解説です。個別事情により結論が異なる場合があります。最新の法令・通達は国税庁サイトをご確認ください。最終更新日:2025年10月16日

参考リンク・一次情報

国税庁関連

各種申告書・記載例(扶養控除等申告書など)

令和7年分の所得税等の確定申告書(案)

タックスアンサーNo.1180 扶養控除

タックスアンサーNo.1191 配偶者控除

生計を一にするかどうかの判定(養育費の負担)

財務省・総務省関連

令和7年度税制改正の大綱の概要

個人住民税の「給与所得者の扶養親族申告書」等について

社会保険関連

日本年金機構:19歳以上23歳未満の方の被扶養者認定における年間収入要件が変わります

全国健康保険協会(協会けんぽ):被扶養者とは?

公立学校共済組合:被扶養者の認定要件とは?

電子申告・試算ツール関連

e-tax:トップページ

国税庁:年末調整手続の電子化に向けた取組について