住宅ローンは年収の何倍が目安?返済負担率で「無理のない借入額」を決める方法

住宅を購入するとなると、住宅ローンを組むのが一般的ですが、住宅ローンは借入金ですので、返済のことも考慮して適切な額を借りなければなりません。

しかし、ほとんどの方にとって、マイホームを購入するのは一生に一度の出来事です。

そのため、年収に見合った物件価格や借入額がわからなかったり、返済の具体的イメージをもてなかったりする場合があります。

MIYABI

MIYABIそこで本記事では、物件価格の目安となる年収倍率、借入金の割合である返済負担率、住宅価格の目安などについて、具体的な数字を交えて紹介します。

一次情報(住宅金融支援機構が公表する【フラット35】利用者調査など)を根拠に、住宅タイプ別の年収倍率・所要資金の目安を整理したうえで、無理なく返すための返済負担率(総返済負担率)の考え方と、年収別の簡易シミュレーションまでを一気に確認できるようにまとめます。[1][2]

マイホームの購入価格は年収のおおむね5〜7倍の範囲に収まるケースが多く、無理のない返済を考えるなら住宅ローンの返済負担率は20〜25%前後に抑えるのが一つの目安です(住宅タイプや他のローンの有無で適正値は変わります)。

ただし、住宅ローンの目安は「年収の何倍か」だけを理由に上限を決めるべきではありません。

年収倍率(年収に対する住宅価格の倍率)は物件価格の相場感をつかむのに便利な一方で、同じ倍率でも金利や返済期間、他の借入の有無で家計の余裕は大きく変わります。[1][2]

- 一般には「年収の5〜6倍」が目安と言われますが、実際の利用データを見ると住宅タイプによって平均値が異なり、マンションや土地付注文住宅では7倍前後になるケースもあります。[1]

- 無理のない返済を考えるなら、年収倍率よりも「返済負担率(総返済負担率)」で安全域を決めるのが確実です。[3]

- 借入額の目安はあくまで「審査上の上限」であって、生活が苦しくならない「返済可能額」とは一致しません。審査は“上限”で、家計は“余裕”で考えるのが安全です。

※年収倍率・所要資金等は、住宅金融支援機構が公表するフラット35利用者調査(年度・全国平均・住宅タイプ別)に基づく参考値です。調査対象はフラット35利用者であり、地域・世帯属性・金利環境等により分布は変動します。

本記事が取り上げるのは一般情報で、適正な借入額は家計状況により変わります。金利・審査基準・税制は変更され得るため、必ず最新の公的情報と金融機関の提示条件で確認してください。

また、本記事は特定の金融商品・借入れ・税務上の判断を推奨または保証するものではありません。最終的な借入可否や条件は金融機関の審査結果により決まります。

イエフリは、不動産やマイホーム購入時に仲介手数料無料を実現し、さらに価格交渉にも特化したサービスを提供しています。5年間で407件の取引実績を持つ経験豊富な宅建士が、50,127件の物件情報や最新の市場データを基に交渉を進めるため、より有利な条件で購入ができます。お客様に寄り添いながら、理想のマイホーム購入を全力でサポートします。

住宅タイプ別「年収倍率・所要資金・返済」の早見表(最新データ)

まずは、フラット35の利用者データから、住宅タイプ別の「年収倍率・所要資金・返済額」の全体像を確認しておきましょう。

以下は、住宅金融支援機構「2024年度 フラット35利用者調査」から、住宅タイプ別(全国平均)の主要指標を抜粋した早見表です。土地付注文住宅の所要資金は「建設費+土地取得費」の合計です。[1]

| 住宅タイプ | 年収倍率(倍) | 所要資金(万円) | 融資金(万円) | 手持金(万円) | 1か月返済(千円) | 総返済負担率(%) |

|---|---|---|---|---|---|---|

| 注文住宅 | 6.9 | 3,932.1 | 3,080.3 | 729.0 | 117.9 | 23.6 |

| 土地付注文住宅 | 7.5 | 5,007.1 (建設費3,512.0+土地1,495.1) | 4,251.1 | 460.7 | 150.7 | 26.8 |

| 建売住宅 | 6.7 | 3,826.1 | 3,260.4 | 322.8 | 118.6 | 24.4 |

| マンション | 7.0 | 5,592.2 | 4,033.3 | 1,337.9 | 159.5 | 22.2 |

| 中古戸建 | 5.3 | 2,573.1 | 2,208.0 | 232.5 | 84.3 | 20.6 |

| 中古マンション | 5.5 | 3,032.8 | 2,365.4 | 524.4 | 93.4 | 19.7 |

注記:

※注記:表の数値は住宅金融支援機構『2024年度 フラット35利用者調査(主要指標・全国平均)』からの引用です。単位・端数処理(例:千円/万円、四捨五入)により表示が一致しない場合があります。

※上記は平均値ベースの参考です。年収倍率や返済負担率の「基準」を満たしても、家計が必ず楽になるわけではありません。他の借入、家族構成、金利、返済期間によって最適な借入額は変わります。[1]

※本記事では、一次情報の掲載値に小数が含まれるため、表によって表示形式(小数あり/整数)を分けています。

・本章の早見表は、資料の掲載値(小数あり)を基本的にそのまま転記しています。

・一方、別の表では読みやすさを優先し、金額は万円単位で四捨五入して整数で表示しています。

このため、同じ指標でも表間で数値が完全に一致しない場合がありますが、傾向把握のための整理です。厳密な数値は原典をご確認ください。[1]

この早見表はあくまで「平均値の相場感」を示したものです。

次の章では、そもそも年収倍率とは何か、なぜ「5〜7倍前後」といった水準になるのかを、基本の考え方から整理していきます。

住宅の価格は年収の何倍が目安か

購入するマイホームの価格や住宅ローンの借入額について迷った際、年収を目安にする方は多いです。

そのような考え方を「年収倍率」といいます。

年収倍率は「物件価格の相場感」をつかむのに便利ですが、借入の安全域は返済負担率で決め、年収倍率は最終チェックに使うのが失敗しにくいやり方です。

年収倍率とは

年収倍率とは、購入する住宅の価格(所要資金)が年収の何倍かを表す指標です。

計算式は、

住宅価格(所要資金)÷年収=年収倍率

です。

たとえば年収500万円で3,500万円の住宅を買うなら、年収倍率は7.0倍です。

年収倍率が役立つのは、同じ年収帯の人がどの価格帯の住宅を実際に選んでいるかという「相場感」を持ちたいときです。住宅タイプ(マンション、土地付注文住宅、建売、中古など)で相場が大きく変わるため、検討しているタイプに近いデータを参照すると判断しやすくなります。[1]

一方で、年収倍率は「いくらの家か」の目安であって、「毎月いくらなら無理なく返せるか」を直接示す指標ではありません。

同じ年収倍率でも金利と返済期間で月々の返済額は変わり、さらに頭金・諸費用・他の借入の有無で家計の余裕も変わります。年収倍率だけで「借りてよい上限」を決めるのは危険なので、注意してください。

データで見る、住宅タイプ別「平均の年収倍率」

年収倍率の目安は「5〜6倍」だという話を見聞きしたことがあるかもしれませんが、実際の利用データを見ると住宅タイプ別の差が大きいのが現実です。

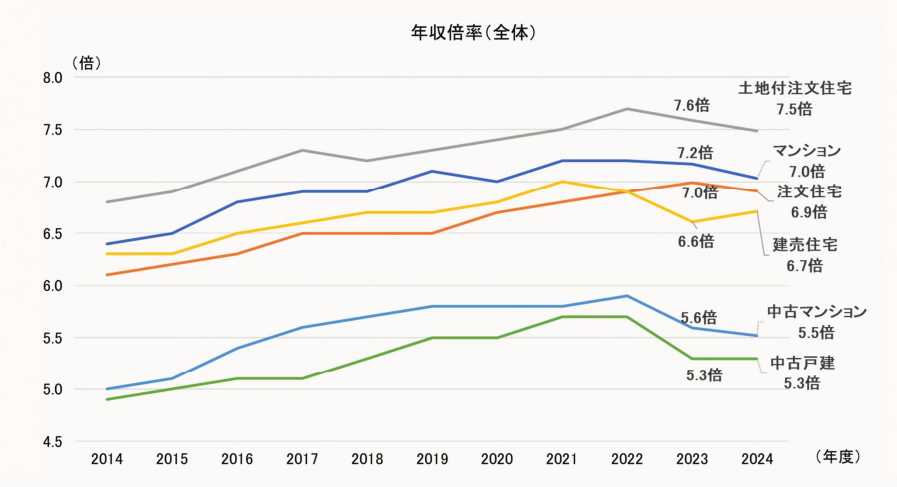

住宅金融支援機構の「2024年度 フラット35利用者調査」では、年収倍率(平均)は全体で6.5倍で、土地付注文住宅は7.5倍、マンションは7.0倍など、7倍前後の区分も確認できます。[1]

出典:2024年度 フラット35利用者調査[1]

また、同調査には所要資金や月々の返済額、総返済負担率(住宅ローン以外の借入も含めた返済負担)も掲載されています。たとえば土地付注文住宅は、建設費と土地取得費を合算した所要資金が大きくなりやすく、年収倍率だけでなく月々の返済額や総返済負担率も相対的に高めになりやすい点が読み取れます。[1]

このため、年収倍率の目安は「自分の検討している住宅タイプの平均」を基準に置くのがおすすめです。全体平均だけで判断すると、マンションや土地付注文住宅などでは「相場より低すぎて物件が見つからない」「逆に無理をしてしまう」ということになりかねません。

年収倍率だけで決めると失敗しやすい3つの理由

年収倍率だけで判断すると失敗しやすい理由は、大きく分けると次の3つです。

金利と返済期間の影響

同じ年収倍率でも、返済期間を短くすれば月々の返済額が増え、金利が上がれば返済総額も増えます。年収倍率は「いくらの家か」は示しますが、「毎月いくら払うか」を直接は示しません。

頭金・諸費用・手持金(現金)の問題

所要資金のうち、いくらを借りて、いくらを自己資金で出すかで、返済の負担は変わります。さらに購入時には登記費用や引っ越し費用などの諸費用も発生するため、頭金を入れても手元資金が薄くなると、家計の耐久力が落ちます(突発支出に弱くなります)。

住宅ローン以外の借入が審査・家計に影響する

フラット35の基準は、住宅ローン以外の借入も含む「総返済負担率」で、年収400万円未満は30%以下、400万円以上は35%以下です。総返済負担率は『全てのお借入れの年間合計返済額』を用いて算定します。[3]

つまり、同じ年収倍率でも、車のローンやカードローンなどがあると、家計の“ゆとり”が減り、無理なく返せる住宅ローンの上限が低くなります。

以上から、借入の安全域は「返済負担率(総返済負担率)」で先に決め、年収倍率は最後に「物件相場として違和感がないか」を確認する用途で使うのが合理的です。[3]

住宅ローン返済額の目安は「総返済負担率」で考える

住宅ローンの借入額を考えるときは、年収倍率よりも「返済負担率」を基準にするほうが現実的です。

返済負担率なら、収入の中から住宅ローンに回せる金額を決めて、毎月の返済額をどこまでにするかを家計に合わせて考えられるからです。

ここでは、住宅ローン以外の借入も含めて計算する「総返済負担率」の考え方と、無理のない水準の決め方を紹介します。[3]

返済負担率と総返済負担率の違い

返済負担率は「年収に占める年間返済額の割合」です。計算式は次のとおりです。

年間のローン返済額 ÷ 年収 × 100 = 返済負担率(%)

注意したいのは、審査で見られやすいのは住宅ローンだけでなく、車のローン、教育ローン、カードローン、リボ払いなどを合算した「総返済負担率」である点です。住宅ローン単体の返済負担率が低く見えても、他の返済があると合算で上がるため、先に全体像を把握することが重要です。[3]

フラット35の「総返済負担率」の基準

返済負担率は「30〜35%が目安」と言われることがあります。一次情報として、フラット35では総返済負担率の基準が示されており、年収400万円未満は30%以下、400万円以上は35%以下が目安とされています。[3]

ただし、この基準は「この範囲なら必ず家計が楽」という意味ではありません。

あくまで審査上の基準であり、家計に余裕が残るかどうかは、家族構成、住居費以外の固定費、教育費、車の保有、将来のイベント(育休・転職など)で変わります。

住宅ローン審査で見られるポイント(返済負担率以外)

返済負担率(総返済負担率)は大事な指標ですが、それだけで借りられるかどうかが決まるわけではありません。住宅ローンの審査では、次の点もあわせて見られることが多いです。

頭金の有無(融資率)と手元資金の厚み

頭金が増えると借入額が減るため、返済負担率は下がりやすくなります。また、フラット35の金利は融資率(9割以下/9割超)で区分があり、条件によって金利水準が変わる点も押さえておくと判断がブレにくいです。[6]

ただし、頭金を入れすぎて手元資金(生活防衛資金)が薄くなると、突発支出に弱くなるため「借入を減らす」ことと「現金を残す」ことはセットで考えましょう。

収入の安定性(支払い能力)

年収額だけでなく、収入の継続性や、他の借入を含めた返済余力が確認されます。総返済負担率は、住宅ローン以外の返済も合算して判定される点に注意が必要です。[3]

他の借入の有無(カードローン、車、分割払い等)

総返済負担率の「総」は、他の返済を含むという意味です。住宅ローンの計画を立てる前に、家計の“返済”に該当する支出がどれだけあるかを棚卸ししておくと、試算の精度が上がります。[3]

物件の評価(担保評価)

万一返済が滞った場合に備え、金融機関側で物件の評価が行われます。物件価格そのものとは別に評価されることがあるため、返済計画(家計側)と物件条件(金融機関側)の両面がある前提で進めると安全です。

年齢要件(申込時年齢・完済時年齢)

フラット35は申込時年齢や完済時年齢に要件があります。希望する借入期間が取れるかは年齢条件とも連動するため、試算の段階で条件に当てはめて確認しておくと手戻りが減ります。[4][5]

以上を踏まえ、借入の「目安」を作る順序は、まず返済負担率で安全域を決め、次に金利と期間で借入額を試算し、最後に融資率や他ローンの条件で現実に落とし込む、という流れが合理的です。[3]

総返済負担率の目安は「平均(23.2%)」を基準にする

フラット35利用者調査(2024年度)では、平均総返済負担率は23.2%です(世帯年収と月々の予定返済額から算出)。[1]

この数字は、フラット35の基準(年収400万円未満は30%以下、400万円以上は35%以下)よりも低い水準で借りている人が多いことを示しています。[1][3]

これに倣うなら、最初の試算は上限よりも少し余裕のある水準、平均(23.2%)に近いところから検討することで、無理のない返済額を設定するための方策と考えられます。[1][2][3]

返済負担率の目安

- 返済負担率20%:多めに余裕を残したい(教育費・車・転職などの変動が大きい家庭向き)

- 返済負担率25%:選択肢を広げたい(平均よりもやや高い水準)

- 30%/35%:審査の基準(上限)の目安(家計の“安全域”とは別)

※30%/35%はフラット35の総返済負担率の“基準”であり、家計が無理なく回る“目標値”とは別です。総返済負担率は住宅ローン以外の借入返済も含みます。

このように「審査の上限」と「家計の目標」を分けておくと、物件価格を上げるか下げるか、頭金を増やすか、返済期間をどうするかといった検討時の迷いを減らせます。

返済負担率で「月々いくらまで」を決める

返済負担率を決めたら、次は月々の返済額の上限を考えます。計算式はシンプルです。

(年収 × 返済負担率)÷ 12 = 月々の返済額の上限(概算)

年収600万円/返済負担率20%なら、

600万円 × 20% = 年間120万円

120万円 ÷ 12 = 月々10万円

となり、月々10万円が上限の目安です。

ただし、これは住宅ローンの返済額だけの目安です。実際の住居費は、ここにマンションの管理費・修繕積立金や、固定資産税、火災保険などの費用も上乗せして考える必要があります(固定資産税や保険料は年払いのことが多いので、月割りで見積もると比較しやすいです)。

そのため、月々の返済額だけで判断せず、住居費トータルで無理がないか確認することが大切です。[10]

次章では、返済負担率(例:25%)を固定して、年収別に「金利によって借入額がどれくらい変わるか」を表で整理します。共働きの場合の考え方(収入合算・ペアローン)もあわせて扱います。

ここからは、年収別に“いくらまで借りてよいか”を具体的な数字で確認します。

【年収別】借入可能額の目安(450万/700万/900万)

返済負担率から、「借入額の目安」を具体的な数字で確認してみましょう。

金利が1%違うだけでも借入額の目安は数百万円単位で変わります。試算は目安なので、最終確認は公式のローンシミュレーションで行ってください。[7]

この章の試算では、年収の違いによる差をわかりやすくするため、次の条件で前提をそろえます。

返済負担率:25%(住宅ローン返済に充てる目安として置く)

借入期間:35年

返済方法:元利均等

ボーナス返済:なし

金利タイプ:全期間固定(固定金利の例として)

注:実際の審査では、住宅ローン以外の返済も合算した「総返済負担率」で見られます。他ローンがある場合は、その分だけ住宅ローンに回せる余地が小さくなります。[3]

年3%/4%で試算した借入額の目安

金利が上がった場合も想定して、まずは3%/4%で借入額の目安を試算します。

月々の返済額上限(返済負担率25% ※概算)

| 年収 | 月々の返済額上限(概算) |

|---|---|

| 450万円 | 約9.4万円 |

| 700万円 | 約14.6万円 |

| 900万円 | 約18.8万円 |

※管理費・修繕積立金、固定資産税、保険料などは含みません。住居費は住宅ローン返済だけでなく、固定資産税・保険・修繕(戸建)/管理費・修繕積立金(マンション)などの継続費用を合算して判断してください。

借入額の目安(年利3%/4% ※概算)

| 年収 | 年利3% | 年利4% |

|---|---|---|

| 450万円 | 約2,436万円 | 約2,117万円 |

| 700万円 | 約3,789万円 | 約3,293万円 |

| 900万円 | 約4,872万円 | 約4,234万円 |

※表は元利均等・35年・ボーナス返済なしを前提にした概算です。金利、手数料、団信、保証料、管理費・修繕積立金、固定資産税、保険料等は反映していません。実際の条件は金融機関・物件・申込内容により異なるため、必ず公式シミュレーションで再計算してください。

フラット35「最も多い金利」で試算した借入額の目安(融資率別)

フラット35の金利は、融資率(借入額が購入価格の9割以下か/9割超か)によって区分され、金利水準は毎月公表されています。

たとえば2026年1月資金受取分(新機構団信付き)では、借入期間21年以上35年以下の「最も多い金利」が、融資率9割以下で年2.080%、9割超で年2.190%と案内されています。[6]

※なお、団信の種類等により上乗せ金利が設定される場合があります。

先の試算と同じ前提(返済負担率25%・借入期間35年・元利均等・ボーナス返済なし)で、借入額の目安を概算すると次のようになります。

借入額の目安(フラット35・融資率別)

| 年収 | 年2.080%(融資率9割以下の例) | 年2.190%(融資率9割超の例) |

|---|---|---|

| 450万円 | 約2,795万円 | 約2,748万円 |

| 700万円 | 約4,348万円 | 約4,275万円 |

| 900万円 | 約5,590万円 | 約5,496万円 |

なお、ここで示した金利は代表例で、実際の適用金利は金融機関や条件(団信、融資手数料、商品タイプ等)で変わります。必ず最新の金利情報を確認し、公式のローンシミュレーションで再計算してください。[6][7]

表の読み方:試算結果を判断に使うときの注意点

1.金利が上がると、借入できる金額は減る

表のとおり、金利が上がると、同じ返済負担率でも借りられる金額は減ります。

そのため、変動金利も選択肢に入れている場合は、「いまの金利で払えるか」だけでなく、「金利が上がっても無理なく返せるか」を前提に借入額を決めておくと安心です。

2.共働きは、収入が下がる時期も想定する

共働きは世帯年収が高くなりやすく、借入額の選択肢も広がります。一方で、育休・時短・転職などで収入が一時的に下がる可能性もあります。

そのため最初は、片方の収入をひかえめに見積もる/返済負担率を低めに置く(例:20%寄りで試算する)など、まずは控えめな条件で試算し、問題なさそうなら借入額を広げていくのが安全です。

住宅タイプ別「所要資金・借入額」の目安

住宅ローンの「年収の目安」を考えるときは、借入額だけでなく、検討している住宅タイプの所要資金(購入にかかる総額)と、実際の借入額(融資金)の相場も確認しておくことが重要です。[1][2]

2024年度の平均:住宅タイプ別「所要資金」と「融資金」

住宅金融支援機構が公表している「2024年度【フラット35】利用者調査」では、住宅タイプ別に所要資金と融資金の平均が示されています。[1][2]

ここでは相場感をつかむために主要数値を一覧で整理します。

住宅タイプ別の所要資金・融資金(2024年度平均/全国)

| 住宅タイプ | 所要資金(万円) | 融資金(万円) |

|---|---|---|

| 注文住宅 | 3,932 | 3,080 |

| 土地付注文住宅 | 5,007 | 4,251 |

| 建売住宅 | 3,826 | 3,260 |

| マンション | 5,592 | 4,033 |

| 中古戸建 | 2,573 | 2,208 |

| 中古マンション | 3,033 | 2,365 |

ポイントは、住宅タイプによって「購入総額(所要資金)」も「借入額(融資金)」も水準が大きく違うことです。

年収倍率の平均も住宅タイプ別に異なるため、検討中のタイプに近い数値を基準に置くと、予算のズレを小さくできます。[1]

前年度差:所要資金は上昇傾向(中古マンションは例外)

「2024年度【フラット35】利用者調査」では、所要資金は中古マンションを除いて増加、融資金も概ね増加と整理されています。[1]

同調査の前年差(前年からの増減額・平均)を見ると、所要資金はマンションで+347万円、建売住宅で+223万円、土地付注文住宅で+104万円など、増加幅が大きい区分があります。[1]

そのため、少し前の相場を前提にした目安だと、今の価格帯に合わないことがあります。年収倍率の一般論だけでなく、住宅タイプ別の所要資金の最新相場もあわせて確認しておきましょう。[1]

予算は「所要資金=借入額」ではない(初期費用と継続費用)

所要資金は「物件の購入にかかる費用」の目安ですが、実際の資金計画では、購入時の初期費用と、住み続けるための継続費用まで含めて考える必要があります。[10]

購入時にかかる初期費用(例)

- 契約書にかかる印紙税(一定期間の軽減措置があります。適用条件・期限は契約日等で変わるため、最新の国税庁情報で要確認)[11]

- 登記関連費用(登録免許税、司法書士報酬など)

- 住宅ローンの事務手数料・保証料(商品や金融機関で異なる)

- 火災保険・地震保険

- 引っ越し費用、家具・家電の購入費

- 仲介で購入する場合の仲介手数料

住み始めてからかかる継続費用(例)

- 固定資産税・都市計画税

- 戸建ての修繕費/マンションの管理費・修繕積立金

- 駐車場代(必要な場合)

- 光熱費の変化(住宅の性能等で差が出る)

つまり、住宅ローンの年収目安を考えるときは、

- 住宅タイプ別の所要資金の相場を把握する

- 頭金や諸費用を見込み、借入額(融資金)を決める

- 返済負担率から「無理のない月々の返済額」を作る

という順序にすると、購入後に返済で苦しむリスクを下げられます。[1][10]

返済負担率が高いときの見直しポイント

ここまでで、返済負担率から住宅ローンの借入額の目安を計算できることを確認しました。

ただ、希望する物件価格から逆算すると、返済負担率が高めに出るケースもあります。

返済負担率が高くなりそうなときは、次の打ち手を考えると、やるべきことが明確になります。

- 毎月の返済額を下げる

- 借入額を下げる

- 将来の変化に備える(リスクを減らす)

ここでは、取り組みやすい順に紹介します。

1.頭金を増やす

自己資金で頭金を用意すると、借入額が減り、返済負担率が下がりやすくなります。

また、フラット35の金利は融資率(9割以下/9割超)で金利区分が変わるため、条件によっては金利水準にも影響します。[6]

一方で、頭金を入れすぎて手元資金が薄くなると、病気・失業・家電故障などの急な出費に対応しにくくなります。

頭金は「出せるだけ出す」ではなく、当面の生活費の予備を残したうえで上限を決めるのがおすすめです。

2.借入額を下げる(物件価格を見直す)

返済負担率があまりに高い場合は、住宅価格の見直しも検討しましょう。

見直しのコツは、条件を一律に削るのではなく、優先順位を付けることです。

例)

・立地(通勤、学区、将来の売却性)

・広さ(必要な部屋数)

・築年数、仕様(設備グレード)

・日当たり、眺望、角部屋等

「重視する条件」と「妥協できる条件」を先にすり合わせると、価格を下げても納得しやすくなります。

3.借入期間を調整する

借入期間を延ばすと、月々の返済額は少なくなります。一方で、総返済額は増えやすく、年齢によっては完済年齢が制約になります。

フラット35では、返済期間は原則15年以上35年以内(申込人または連帯債務者が60歳以上の場合は10年以上)で、完済時年齢は80歳までとされています。[4]

また、借入期間を延ばす設計を考える際は「完済時年齢」だけでなく、「申込時年齢」などの申込要件もセットで確認しておくと手戻りを減らせます。[5]

4.ほかの借り入れを減らす(返済する)

審査や返済余力の評価では、住宅ローン以外の返済も合算されるため、住宅ローン以外の借り入れがある場合は不利になりやすい点に注意が必要です。[3]

また、クレジットカードにはキャッシング枠がありますが、金融機関によっては、キャッシング枠を含めて返済余力(借入余力)を確認する場合があります(扱いは金融機関により異なります)。

住宅ローン検討の前後で、他の借入の棚卸しをして、可能なら返済を進めておくと、返済負担率(総返済負担率)が下がり、条件面も改善しやすくなります。[3]

自動車ローンや家電ローンといった大きな買い物だけでなく、クレジットカードのリボ払いなども含めて棚卸して、可能なら先に返済を済ませておくと、試算の精度が高まります。

5.金利タイプと金利上昇の影響を織り込む

金利は将来的に変動する可能性があるため、変動金利の住宅ローンを検討している場合は、金利が上がっても滞りなく返済を続けられる金額の中で借入額を決めるのが安全です。

また、固定金利でも月ごとに水準が変わるため、試算では公式ページで金利を確認し[6]、参照した時点(例:2026年1月時点)を結果のメモに残しておきましょう。

6.年収を上げる

年収が上がると借入余力が増える可能性があります。ただし、転職や独立などで働き方を変えると、収入の安定性の見え方や勤続年数の扱いが変わり、タイミングによっては審査で不利になることもあります。

年収アップ策は中長期では有効ですが、住宅購入の直前は「家計の安定性」を優先し、無理のない計画とセットで検討するのが現実的です。

すぐに大きく年収を増やすのが難しいなら、世帯全体で改善できる余地がないかを確認してみましょう。たとえば配偶者が扶養内で働いているなら勤務時間を調整する、すでに共働きであれば研修参加や資格取得などによって年収アップの可能性を探ってみることをおすすめします。

無理なく返済を続けるための7つのチェックポイント

綿密に計画して借り入れをしたつもりが、返済が苦しい…とならないために、住宅ローンを組む前にチェックしておきたいポイントを紹介します。

チェック1:月々の返済額だけでなく、不定期支出も入れて試算する

月々の返済額は把握していても、不定期支出(車検、保険の年払い、家電の買い替え、冠婚葬祭など)を考慮に含めずにいると、想定よりも負担が大きくなり、家計が苦しくなってしまうかもしれません。

家計を試算するときは、「毎月の固定費+年間の不定期支出÷12」を足し戻して、月次で見える化しておくと安心です。

チェック2:購入後の「ランニングコスト」を忘れない

住宅購入後は固定資産税などの税負担が発生しますし、マンションなら管理費・修繕積立金、戸建てなら修繕費の備えが必要です。

一戸建ての場合は10年後や15年後にシロ蟻対策や外壁塗装などが要るでしょう。マンションは修繕積立金を毎月積み立てていったとしても、これは共有部分の修繕に充てる費用です。

自室をリフォームしたいようなケースはご自身で資金を準備しなければなりません。

そうした購入後コストまで含めてトータルで試算すると、年収倍率の見え方が変わります。[10]

チェック3:家族のライフイベントも考慮する

特に子育て世帯では、子どもの教育費、働き方の変化などで、家計の状況が大きく変わります。

そのため、事前に「この先何にお金をかけるか」を考え、見通しを立てておくことが、家計を維持しながら返済を続けるためには重要です。

共働きの場合は、片方の収入が一定期間下がるケースも想定し、返済負担率を低め(例:20%寄り)で一度試算しておくと安全です。

チェック4:購入時の諸費用を“別枠”で確保する

住宅購入時には売買契約書や住宅ローン契約書にかかる印紙税、登記手数料、仲介手数料といった諸経費が発生します。

また引っ越し費用や家電・家具の買い替え費用なども忘れてはなりません。

そうした諸費用をローンに含めるか、自己資金で出すかによって返済負担率も変わります。

諸費用が想定以上に膨らむことがあるので、購入価格を考える際は、諸経費を上乗せして考える癖をつけておくといいでしょう。

チェック5:税制メリットは過信しない

住宅ローン控除を活用できれば、所得税の還付を受けられます。

※住宅ローン減税は、国土交通省・国税庁等の公的情報で要件・対象期間・控除内容を確認してください。制度は改正により変更されることがあります。

条件によっては年に数十万円規模の還付を受けられるケースもありますが、要件や控除額は今後変更される可能性があるため、最新の制度は必ず公的機関の情報で確認してください。[8][9]

チェック6:事前審査の前に“他の借入”とカード枠を棚卸しする

総返済負担率は住宅ローン以外の返済も合算されます。

カードローンや分割払い、車のローンがある場合は、先に整理しておくと試算の精度が上がり、審査上のブレも減ります。[3]

チェック7:最後に「年収倍率」で相場とズレていないか確認する

返済負担率で安全域を作ったうえで、最後に年収倍率(検討している住宅タイプの平均)と比べて、極端に相場から外れていないか確認します。

相場から外れている場合は、物件条件、頭金、返済期間などを調整して現実に落とし込みます。[1]

まとめ:返済可能額ではない!返済を見据えた住宅ローンを組もう

住宅ローンの借入額を決めるときは、年収倍率だけで判断せず、返済負担率(総返済負担率)で上限の目安を置いておくと、堅実な検討をしやすくなります。」

じゃあ具体的にどう決めるか。ポイントは、相場(年収倍率)を先に決め打ちしないことです。

まず家計が無理なく払える上限を数値化し(返済負担率)、次に金利変動のブレを織り込み、最後に住宅タイプ別の相場に当てはめて現実的な価格帯に調整します。流れは次の3STEPです。

返済負担率(総返済負担率)は、年収に対する年間返済額の割合です。フラット35では総返済負担率の基準が示されているため、まずはこの枠組みを理解したうえで、家計の目標値(例:20%/25%)を置いて試算すると判断が安定します。[3]

金利が変わると借入額の目安は大きく変わります。記事内の試算(例:3%/4%)に加えて、直近の金利水準も公式ページで確認し、同条件で再計算してください。[6][7]

年収倍率や所要資金は、住宅タイプ(マンション、土地付注文住宅、建売、中古など)で差が出ます。検討中の住宅タイプに近い平均値を参照し、物件価格・頭金・借入期間を現実に落とし込みます。[1][2]

住宅ローンの借入額や毎月返済額について、購入前に考えておくことは非常に重要です。

特に、借入額の目安をベースに住宅購入を進めてしまうと、後で資金不足に陥ったり、返済はできるものの生活に余裕がなくなってしまったりするリスクが高まります。

返済計画を考える際は、具体的な数字を把握することをおすすめします。

数字という明確な基準をもって家族間で話し合うことで、互いの意見のすり合わせもしやすくなります。購入後の生活も含めた総合的な視野で住宅購入を考えていきましょう。

3ステップの次にやること(迷ったときのチェックリスト)

・返済負担率の目標(20%/25%など)を先に決める(住宅ローン以外の返済も棚卸しする)[3]

・金利を「直近の代表例」と「ストレスケース」で試算し、月々の返済額が無理のない範囲か確認する[6][7]

・購入時の初期費用と、住み続ける継続費用(税金、修繕等)まで含めて住居費トータルで見直す[10]

・最後に、住宅タイプ別の相場(所要資金・年収倍率)と照らして極端なズレがないか確認する[1][2]

免責事項

本記事は、住宅ローンに関する一般的な情報提供を目的としたもので、特定の金融商品、借入れ、投資、税務上の判断を推奨または保証するものではありません。借入判断はご自身の責任で行ってください。

金利、手数料、審査基準、税制(住宅ローン減税等)は変更される可能性があります。必ず各金融機関および公的機関の最新情報をご確認ください。[6][8][9] 最終的な借入可否や条件は、金融機関の審査結果により決まります。

参照日:2026年1月27日

H2 参考・出典一覧(公式優先)

[1] 住宅金融支援機構「2024年度 フラット35利用者調査(詳細資料PDF)」

https://www.jhf.go.jp/files/a/public/jhf/400374389.pdf

[2] 住宅金融支援機構「2024年度【フラット35】利用者調査結果(プレスリリースPDF)」

https://www.jhf.go.jp/files/a/public/jhf/400374391.pdf

[3] 住宅金融支援機構 よくある質問「申込本人の収入の要件を教えてください。(総返済負担率30%/35%)」

https://jhffaq.jp/jhffaq/jhf/web/knowledge4298.html

[4] フラット35 よくある質問「返済期間は最長何年ですか。(15年以上35年以内/完済80歳まで)」

https://jhffaq.jp/jhffaq/flat35/web/knowledge342.html

[5] フラット35 よくある質問「申込人の要件はありますか。(申込時年齢70歳未満等)」

https://jhffaq.jp/jhffaq/flat35/web/knowledge3220.html

[6] 住宅金融支援機構「最新の金利情報:長期固定住宅ローン【フラット35】(月次)」

https://www.simulation.jhf.go.jp/flat35/kinri/index.php/rates/top

[7] フラット35「ローンシミュレーション(借入希望金額から返済額を計算)」

https://www.flat35.com/simulation/simu_01.html

[8] 国土交通省「住宅:住宅ローン減税」

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html

[9] 国税庁「住宅借入金等特別控除(住宅ローン控除)に関するタックスアンサー」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1211-1.htm

[10] 国土交通省 住まリテ「住まいにはどんな費用がかかる?(初期費用・継続費用)」

https://www.mlit.go.jp/sumai_literacy_pf/knowledge02/0005/

[11] 国税庁「不動産売買契約書の印紙税の軽減措置」

https://www.nta.go.jp/law/shitsugi/inshi/08/10.htm

株式会社ドリームプランニングが提供する底地・再建築不可・市街化調整区域・傾斜地・がけ地・私道・共有持分等の問題を解決するノウハウを公開しているオウンドメディアです。URUHOME運営元のドリームプランニングでは、日本全国でこうした売却が難しい不動産の買取を行っています。

ブランド時計国内最大級の品揃え|ゆきざき

ゆきざきは、ブランド時計とジュエリーの通販・販売を行っているサイトです。ロレックス、カルティエ、ウブロなどのブランド品を取り揃えています。