生命保険料控除はいくら戻る?共働き夫婦が控除をうまく活用するポイントも解説

生命保険料控除とは、支払った保険料に応じて所得税と住民税が軽減される制度です。

上手に活用することで、税金の還付(キャッシュバック)が受けられ、翌年の住民税を安くすることができます。生命保険料控除は、10月半ば〜12月の年末調整で手続きをします。

本日は生命保険控除の仕組みと、年収450万円〜500万円・世帯年収1,000万円の共働き夫婦を例に実際にいくら得するのかをシミュレーションします。

生命保険料控除とは?

生命保険料控除は所得控除の一種で、生命保険料控除によって課税所得額が低くなると、所得税や住民税の負担を軽減することができます。

生命保険は10年、20年と加入するため、長期で見ると年間数万円以上の控除制度の活用はかなりお得です。

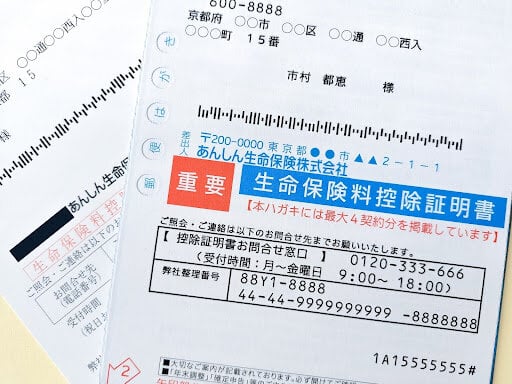

生命保険料を支払っている方は誰でも申告することができるため、保険会社から送られてくる控除証明書を使って年末調整で忘れずに申告してください。

生命保険会社が発行する「生命保険控除証明書」は、年末調整の手続き時に原本を勤務先に提出する必要がありますので大切に保管しましょう。

年末調整で手続きできなかった場合は、確定申告で生命保険料控除が受けられます。

ただし確定申告をした場合は、ふるさと納税のワンストップ特例制度が使えませんので注意が必要です。

確定申告で生命保険料控除を受けたい方は、ふるさと納税も忘れずに申告しましょう。

医療費控除などがある方はそちらもあわせて申告します。

生命保険料控除の種類や対象

生命保険控除制度は、契約日が2012年1月1日以降の「新制度」と、契約日が2011年12月31日以前の「旧制度」があります。

新制度の生命保険料控除は3区分です。

| 一般保険料控除 | 生存または死亡に基因して一定額の保険金、 その他給付金を支払うことを約する部分に係る保険料 |

|---|---|

| 個人年金保険料控除 | 個人年金保険料税制適格特約の付加された 個人年金保険契約等に係る保険料 |

| 介護医療保険料控除 | 入院・通院等にともなう給付部分に係る保険料 |

旧制度の2区分で控除できる限度額(適用限度額)

| 各控除 | 3種類合計 | |

|---|---|---|

| 所得税 | 5万円 | 10万円 |

| 住民税 | 3.5万円 | 7万円 |

注意が必要なのは、どの区分に当てはまるかは保険の名称ではなく、保障内容で決まります。

保険会社から送られてくる控除証明書(支払い証明書)の区分を必ず確認してください。

参照元:公益財団法人生命保険文化センター

生命保険料控除の対象外になる保険

生命保険控除の対象にならない保険は下記です。

・財形保険

・保険期間が5年未満の貯蓄保険

・団体信用生命保険

・身体の障害のみにもとづいて保険料が支払われる傷害特約 など

参照元:公益財団法人生命保険文化センター

【シミュレーション】生命保険料控除はいくら戻る?

これまで生命保険料控除の仕組みや控除額を紹介しましたが、実際にいくら税金がお得になるのかシミュレーションしてみましょう。

シミュレーションの前に、年収・所得・手取りはすべて異なります。より厳密にシミュレーションしたい方は、源泉徴収票で課税される所得金額を参考にしてください。

(例)

加入年:2012年4月(新制度を適用)

加入保険:医療保険(年間5.4万円)、個人年金(年間8.2万円)

年収:500万円(所得税率10%)

医療保険・個人年金のそれぞれの所得税控除額と住民税控除額を、上述の表にあてはめて計算すると、下記の通りです。

①医療保険の所得税控除額:(54,000円 × 1/4)+ 20,000円 = 33,500円

②医療保険の住民税控除額:(54,000円 × 1/4)+ 14,000円 = 27,500円

③個人年金の所得税控除額: 80,000円を超えているため、一律40,000円

④個人年金の住民税控除額: 56,000円を超えているため、一律28,000円

①~④をまとめると、所得税の控除額の合計は73,500円、住民税の控除額の合計は55,500円です。

所得税=所得税の控除額 × 所得税率で求めます。

年収500万円の場合、所得税率は10%です。住民税は厳密にはお住いの自治体によって異なりますが、多くの場合10%のため、下記のようになります。

所得税:73,500円 × 10% =7,350円

住民税:55,500円 × 10%=5,550円

つまり、生命保険料控除の申告後に、所得税7,350円が還付され(指定口座に振り込まれ)、翌年の住民税が5,550円安くなります。

所得税と住民税を合算すると、生命保険料控除により戻ってくる金額は、計12,900円(7,350円+5,550円)となります。

もちろん年収が高くなるほど還付金も増えます。

年に1度の申告で、手続きは全て会社が進めてくれます。

これだけで年間数万円も戻ってくるため、活用しないと損です。

参照元:国税庁HP 所得税の税率

共働き世帯が生命保険料控除を活用するポイント

共働き世帯では、生命保険料控除を最大限活用しないと世帯の手取り額が変わってしまいます。

共働き世帯の生命保険料控除のポイントは3つです。

・生命保険料控除の対象者は、契約者ではなく支払った人(参照元:国税庁HP)

・夫婦の所得が高いほうで申告する

・片方が控除限度額を超える場合は、もう片方が申告する

生命保険料控除の対象者は、契約者ではなく支払った本人

生命保険料控除は、保険料を支払った本人が活用できます。契約者が夫でも、妻が保険料を支払っている場合は、妻が年末調整で生命保険料控除を申告することができます。

例えば、夫が死亡保険などが付いた定期保険の保険料を支払い、妻が貯蓄目的の養老保険の保険料を支払っているケースでは、夫と妻が別々に申告できるため2つの保険料を控除できます。

控除限度額については後ほど解説しますが、世帯で支払う保険料がいくらになるのかあらかじめ計算し夫婦で支払い者を分けておくと、控除の上限額いっぱいまで活用できるようになります。

共働きで高収入世帯であるほど節税効果も最大化しますので、どちらか一方だけが支払っている場合は支払い者の変更も検討しましょう。

夫婦の所得が高い方で申告する

先ほどのシミュレーションで、年収500万円の場合は所得税率10%で計算しました。

年収が高ければ高いほど所得税率も上がるため、夫婦で社会保険料控除を活用する場合は、所得の高いほうで申告しましょう。

※支払者=控除対象者なので、誰でもできるわけではないのが注意。補足が必要。

控除限度額を超えた部分はもう片方で申告

上述の表で示した通り、生命保険料控除には控除上限額があります。夫が自身の保険料と妻の保険料を支払っている場合、上限を超えた分は控除を受けることができません。

夫婦共働きでそれぞれ税金を納めている場合は、支払いを分けた方が良い場合があります。

(例1)夫が妻の保険料も支払っている場合(新制度)

夫の保険料=12万円

妻の保険料=12万円

夫の年間支払い保険料=24万円

生命保険料控除が受けられる金額=所得税4万円(上限)、住民税2万8,000円(上限)

つまり、世帯で6万8,000円しか控除が受けられません。

(例2)夫も妻もそれぞれ保険料を支払っている場合(新制度)

夫が支払う保険料=12万円

夫の年間支払い保険料=12万円

夫が生命保険料控除が受けられる金額=所得税4万円(上限)、住民税2万8,000円(上限)ー①

妻が支払う保険料=12万円

妻の年間支払い保険料=12万円

妻が生命保険料控除が受けられる金額=所得税4万円(上限)、住民税2万8,000円(上限)ー②

①と②を合算すると、世帯で13万6,000円の控除が受けられます。

各控除額を合算しても、控除できる限度額は12万円です。支払う保険料が12万円を超える場合は、夫婦で支払い者を分けるのがおすすめです。

例えば、一般生命保険料、介護医療保険料、個人年金保険料、それぞれの保険料の控除額を合計し12万5,000円になっても、12万円までしか控除することができません。

参考:国税庁HP 生命保険料の限度額計算

生命保険の活用方法については下記記事でも詳しくまとめています。

終わりに|生活保険料控除で節税しよう

今日は生命保険料控除について紹介しました。

加入する保険によって詳細な金額は異なるため、下記は目安ですが

・年収500万円で、夫が12万円、妻が12万円の保険料を支払っている場合は、世帯で13万6,000円が控除されます。

・年収500万円で、夫が3万円、妻が3万円の保険証を支払っている場合でも、世帯で9万2,000円が控除されます。

浮いたお金で、プチ旅行に出かけたり、年に1度家計管理を頑張った自分へのご褒美や、趣味やスキルアップなどの自分磨きに充てることもできますね。年間にすると数万円の節税でも、10年・20年で見るとかなり得をする制度です。

特に、夫婦共稼ぎで税率が高い世帯ほど節税効果が高くなるため、家計に少しでも余裕を持ちたい方はぜひ活用してください。

節税して浮いたお金を趣味や自分へのご褒美に充てるのもいいですね。

生命保険料控除は5年までさかのぼることもできます。賢く節税制度をフル活用しましょう。