教育費はいくら必要?幼稚園〜大学までの総額の目安をシミュレーション

「教育費っていくらかかるの?」

子どもが生まれ、就学を意識するようになると「教育費」について考え始める人も多いのではないでしょうか。

とくに、幼稚園やその先の進路が視野に入ってくると、「将来、どれくらいのお金を用意しておけばいいのか」「公立/私立でどれくらい変わるのか」といった不安を感じやすくなります。

教育費は、公立/私立で決まる「学校に払う費用」(学校教育費)に加えて、塾・習い事などの学校外活動費、大学の学費+通い方(自宅/自宅外)によって大きく変わります。

そのため、「何を選ぶと」「どのくらい費用がかかり」「最終的に合計額はいくらになるのか」という全体の目安がつかみにくい費用でもあります。

そこでこの記事では、いきなり細かく計算するのではなく、公立/私立・塾/習い事・大学の通い方といった条件を切り分けて、総額の目安をシミュレーションしやすいよう整理しました。

ねくこ

ねくこあわせて、公立と私立で差が出やすいポイント、無償化や贈与など「準備に使われやすい制度」の役割も解説します。

この記事で分かること

- 幼稚園〜大学までにかかる教育費(総額)の目安と差が出やすいポイント

- 予算帯×進路の考え方の目安

- 教育費を準備する際に使われやすい制度の概要と考え方

ねくこ

ねくこまずは、「教育費」という言葉の意味を整理したうえで、幼稚園〜大学までの総額の目安を見ていきましょう。

そもそも教育費とは?

教育費とは、子どもの進学・在学に伴って家計から出ていく支出の合計です。

ねくこ

ねくこポイントは、教育費が「学校に払う費用」だけで終わらないことです。

学校に払う費用(学校教育費)を土台に、塾・習い事など(学校外活動費)や通学費、(大学は)生活費が上乗せされることで、総額が大きく変わります。

この記事では、教育費を次の順番で整理します。

- 学校教育費(公立/私立):幼稚園~大学まで学校に支払う費用

- 家庭の選択で増える費用:塾・習い事(学校外活動費)、大学の通い方(自宅/自宅外)など

- 受験・入学準備・留学など、特定の時期に集中する一時費

※幼稚園〜高校の数値は主に文部科学省の調査、大学の学費は日本政策金融公庫、生活費はJASSOの調査を参照しています(それぞれ集計範囲が異なるため、本記事では「家計の支出」として組み合わせて整理します)。

この記事で使う言葉の整理(辞書)

用語の定義を確認する(クリックで開く)

教育費は資料ごとに使われ方が異なるため、この記事では次の意味で言葉を使います。

- 教育費(総額)

幼稚園〜高校は「学校に払う費用+給食+塾・習い事等」、大学期は「学費+生活費」を基本として、必要に応じて受験・入学準備・留学などの一時費を加えた、家計としての総額 - 学校教育費(幼稚園〜高校)

授業料、入学金、施設費、教材費、通学関係費など、学校に関わって支払う費用(塾・習い事は含まない) - 学校外活動費(幼稚園〜高校)

塾、家庭教師、通信教育、習い事など、家庭の選択で増減しやすい費用 - 学費(大学)

大学に支払うお金の総称(入学時にかかる費用+在学中にかかる費用) - 生活費(大学)

自宅通学か自宅外かで大きく変わる費用(家賃・食費など) - 一時費

受験・入学準備・留学など、特定の年にまとまって出やすい費用

教育費総額の目安

まずは、教育費の全体像をつかむために、幼稚園から大学までにかかる教育費(総額)を見てみましょう。

次の一覧は令和5年度の公的調査の平均値をもとに、

- 幼稚園〜高校は「学校に払う費用(学校教育費)+給食+塾・習い事等(学校外活動費)

- 大学は「学費+生活費」

までを含めた家計支出の目安です。

| 公立寄りモデル | 私立寄りモデル | |

|---|---|---|

| 幼稚園(3年間) | 55.2万円 | 104.1万円 |

| 小学校(6年間) | 219.6万円 | 1044.6万円 |

| 中学校(3年間) | 162.6万円 | 468万円 |

| 高校(3年間) | 178.8万円 | 353.7万円 |

| 大学(4年間) | 481.2万円 | 689.8万円 |

| 合計 | 1097.4万円 | 2660.2万円 |

※受験・入学準備・留学など、特定の年にまとまって出る費用(一時費)は含めていません。

※この表は「公立寄り(幼小中高は公立中心+大学は国公立)」と「私立寄り(幼小中高は私立中心+大学は私立)」のモデルケースで、教育費(総額)の幅をつかむための目安です。実際には、必ずしもこの金額になるわけではありません。

※いずれも最新の公的統計をもとにした概算であり、物価や学費、為替、制度改正などによる将来の変化は織り込んでいない点にご注意ください。

ねくこ

ねくこ次の章では、幼稚園から大学までのどこで、どのような理由で教育費が変わるのか、順を追って見ていきます。

公立・私立でどれくらい違う?学校教育費の目安

ここで確認するのは、学校に支払う費用=「学校教育費」です。

幼稚園〜大学まで公立寄り(幼小中高は公立中心+大学は国公立)の場合は約704.4万円前後、私立寄り(幼小中高は私立中心+大学は私立)の場合は約1842.4万円前後が、1人あたりの学校教育費(学校に支払う費用)の目安になります。

公立・私立で変わる学校教育費の目安

| 公立 | 私立 | |

|---|---|---|

| 幼稚園(3年間) | 20.7万円 | 46.2万円 |

| 小学校(6年間) | 44.4万円 | 586.8万円 |

| 中学校(3年間) | 45.3万円 | 338.4万円 |

| 高校(3年間) | 140.4万円 | 249.6万円 |

| 大学(4年間) | 453.6万円 | 621.4万円 |

| 合計 | 704.4万円 | 1842.4万円 |

※授業料や施設費などの学校教育費のみの目安です。塾や習い事、大学通学期間の生活費などは含まれていません。

教育費全体の土台となるのが「学校教育費」です。

学校教育費は、幼稚園から大学までのどの段階を公立/私立にするかで大きく変わります。

表の合計欄を比べると、公立で進学した場合と私立で進学した場合で、約1,138万円(1,842.4万円−704.4万円)の開きがあります。

数値はいずれも平均データをもとにした目安のため、学校や地域、家庭の選択によって前後しますが、公立/私立でどの程度差が出やすいかをつかむ材料になります。

実際の教育費は、この学校教育費をベースに、塾や習い事(学校外活動費)や生活費などを必要に応じて上乗せした総額です。

ねくこ

ねくこここから先は、幼稚園・小学校・中学校・高校・大学それぞれの段階ごとに、どのくらい費用がかかるのかを内訳とあわせて見ていきます。

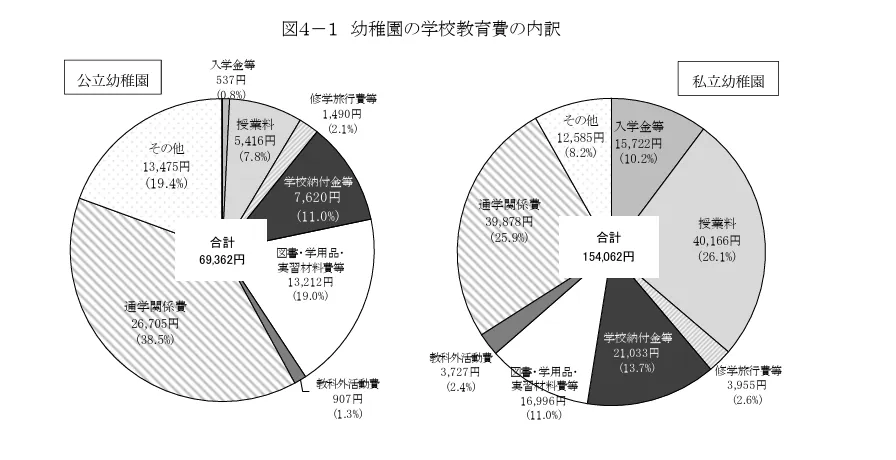

幼稚園:公立6.9万円/私立15.4万円|差はあるが、金額は少なめ

幼稚園にかかる学校教育費は、公立/私立で一定の差はありますが、幼稚園から大学までを通した学校教育費全体で見ると、金額はまだ少なめです。

公立と私立の学校教育費の差額は、年間で約8.5万円です。

| 学校教育費 | 合計(3年間) | |

|---|---|---|

| 公立幼稚園 | 6.9万円 | 20.7万円 |

| 私立幼稚園 | 15.4万円 | 46.2万円 |

注釈(クリックで開く)

(注) 1 「入学金等」とは、入学にあたって要した諸費用であり、併願等で実際には入学しなかった学校へ納付した金額を含む。統計表の「入学金・入園料」「入学時に納付した施設整備費等」「入学検定料」の計である。

2 「修学旅行費等」とは、修学旅行、遠足、見学、移動教室などのために支払った経費であり、個人的に要した経費は含まない。統計表の「修学旅行費」「校外活動費」の計である。

3 「学校納付金等」とは、学級費、PTA会費等であり、統計表の「施設整備費等」「学級・児童会・生徒会費」「その他の学校納付金」「PTA会費」「後援会等会費」「寄附金」の計である。

4 「図書・学用品・実習材料費等」とは、授業のために購入した図書、文房具類、体育用品及び実験・実習のための材料等の購入費であり、統計表の「教科書費・教科書以外の図書費」「学用品・実験実習材料費」の計である。

5 「教科外活動費」とは、クラブ活動、学芸会・運動会・芸術鑑賞会、臨海・林間学校等のために家計が支出した経費である。

6 「通学関係費」とは、通学のための交通費、制服及びランドセル等の通学用品の購入費であり、統計表の「通学費」「制服」「通学用品費」の計である。

※以下の表に関しても同じ注釈となります

図を見ると、公立幼稚園では通学関係費の割合が大きく見えますが、これは授業料が低いために、相対的に比率が高くなっている点に注意が必要です。

金額ベースで比較すると、通学関係費や教材・用品費などの多くの項目は、私立幼稚園の方が高くなっています。

ねくこ

ねくこ幼稚園段階では、公立・私立ともに授業料以外の支出も一定割合を占めますが、私立では授業料や学校納付金が全体を押し上げていることが分かります。

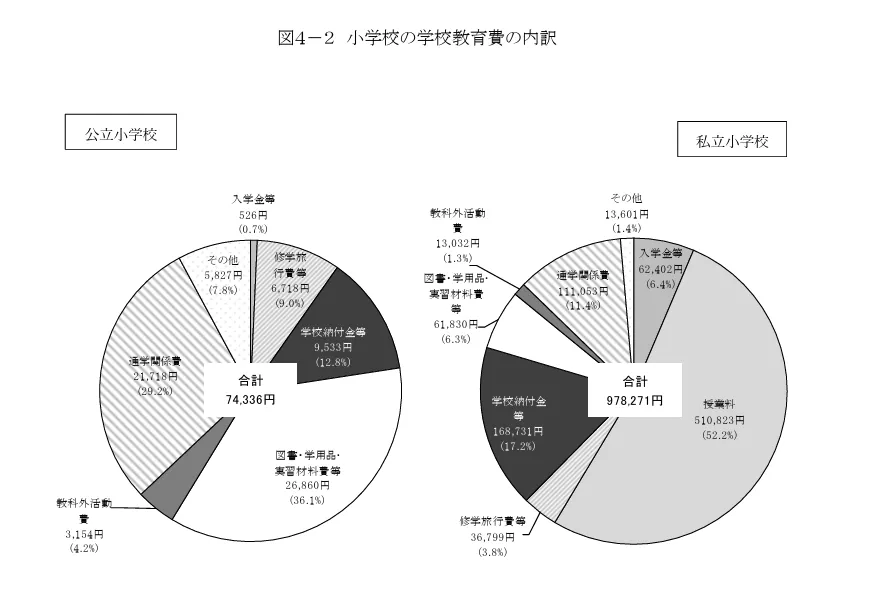

小学校:公立7.4万円/私立97.8万円|学校教育費の差が大きくなる時期

小学校に入ると、公立/私立で学校教育費の差が大きく開きます。

| 学校教育費 | 合計(6年間) | |

|---|---|---|

| 公立小学校 | 7.4万円 | 44.4万円 |

| 私立小学校 | 97.8万円 | 586.8万円 |

公立小学校では授業料がほとんどかからないため、教材費や通学関係費といった授業料以外の支出が中心になります。

一方、私立小学校では授業料の占める割合が大きく、毎年継続して発生することから、学校教育費全体を大きく押し上げています。

ねくこ

ねくここのため、小学校段階では「私立を選ぶかどうか」がその後の学校教育費に大きく影響するポイントになります。

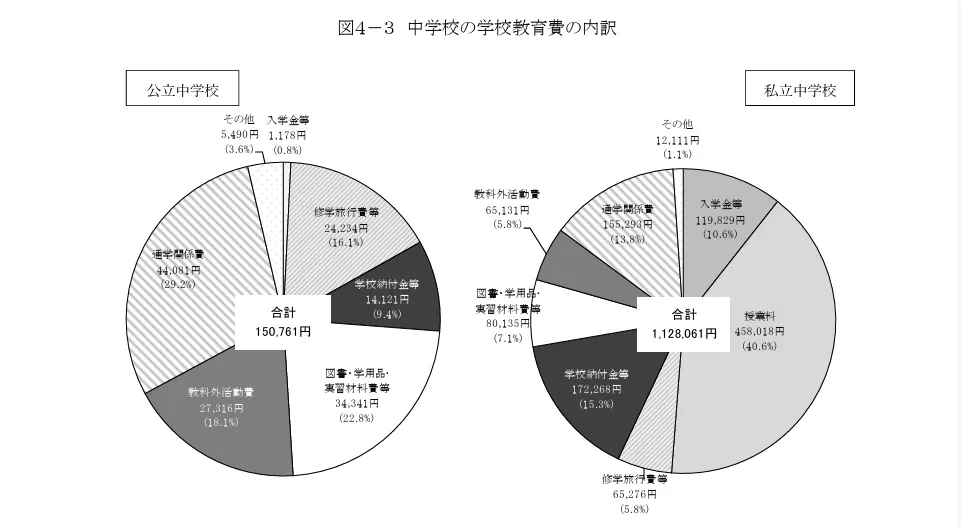

中学校:公立15.1万円/私立112.8万円|私立を選ぶと負担が続く

中学校では、小学校に比べると公立/私立の合計額の差はやや縮まりますが、学校教育費には引き続き大きな開きがあります。

| 学校教育費 | 合計(3年間) | |

|---|---|---|

| 公立中学校 | 15.1万円 | 45.3万円 |

| 私立中学校 | 112.8万円 | 338.4万円 |

公立中学校では、教材費や学校納付金などが学校教育費の中心となる一方、私立中学校では授業料の占める割合が大きく、毎年の負担が継続します。

ねくこ

ねくここのため、中学校段階でも「私立を選ぶかどうか」が学校教育費に大きく影響する状況は変わりません。

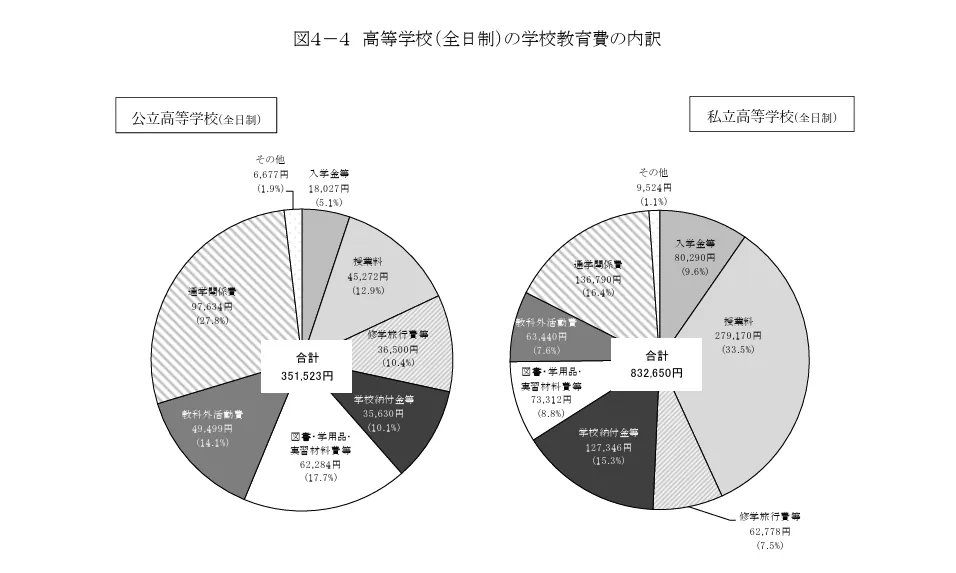

高校:公立35.1万円/私立83.2万円|学校教育費の差は続く

高校でも、公立/私立の学校教育費には一定の差がありますが、小学校や中学校と比べると差の広がり方は緩やかです。

| 学校教育費 | 合計(3年間) | |

|---|---|---|

| 公立高等学校(全日制) | 35.1万円 | 140.4万円 |

| 私立高等学校(全日制) | 83.2万円 | 249.6万円 |

公立/私立ともに、授業料に加えて、教材費や学校納付金、修学旅行費などが学校教育費の中で一定の割合を占めています。

高校段階ではこうした費用が在学期間を通じて継続的に発生するため、「公立か私立かという学校選択の影響がそのまま学校教育費の水準として表れやすい」点が特徴です。

大学|学費と通い方で教育費が大きく変わる時期

大学では、幼稚園から高校までと異なり、学校に支払う学費そのものは比較的見通しを立てやすい時期です。

入学時にまとまった費用はかかりますが、入学後は受験などによる費用の変動が少なく、学費は毎年ほぼ一定額で発生します。

初年度の費用

| 入学費用 | 学校納付金 | 受験費用 | 入学しなかった学校への納付金 | 合計 |

|---|---|---|---|---|

| 国立大学 | 28.6万円 | 27.7万円 | 10.8万円 | 67.2万円 |

| 私立大学(文系) | 40.6万円 | 31.3万円 | 9.9万円 | 81.8万円 |

| 私立大学(理系) | 46.6万円 | 32.2万円 | 10.0万円 | 88.8万円 |

在学中の費用

| 大学在学費用(年間) | 学校納付金 | 合計(4年間) |

|---|---|---|

| 国立大学 | 96.6万円 | 386.4万円 |

| 私立大学(文系) | 145.2万円 | 580.8万円 |

| 私立大学(理系) | 172.4万円 | 689.6万円 |

このように、大学の学費は4年間の総額を比較的把握しやすい一方で、教育費は学費だけで決まるわけではありません。

自宅から通うのか、一人暮らしをするのかといった通い方によって、生活費が加わり、教育費の総額は大きく変わります。

ねくこ

ねくこここまで見てきたのは、幼稚園から大学までの「学校に払う費用」です。

教育費はまずこの土台で大きく差がつきます。

教育費のオプション:選択次第で増える費用

ここからは、塾や習い事(学校外活動費)、大学の通い方など、選び方によって教育費が増えやすい項目を順番に見ていきます。

ねくこ

ねくこいつ、どれくらい費用をかけるかは家庭によって異なりますが、選択次第では総額だけでなく支出が増える時期(タイミング)も変わります。

塾・習い事(学校外活動費)|積み重なって、気づくと差になりやすい

学校教育費とは異なり、塾や習い事などの学校外活動費は、すべての家庭で必ずかかる費用ではありません。

中でも、塾や習い事は月々の支出としては目立ちにくい一方で、学年をまたいで積み重なることで、教育費全体に大きな差を生みやすい項目です。

ねくこ

ねくこまずは、学年ごとに見た場合、塾や習い事(学校外活動費)がどの段階で増えやすいのかを確認していきましょう。

学年別に見る|塾・習い事費(学校外活動費)

| 区分 | 年間平均額 | 在学期間合計額 |

|---|---|---|

| 幼稚園(3年) | 10.0万円 | 30.0万円 |

| 小学校(6年) | 25.6万円 | 153.6万円 |

| 中学校(3年) | 35.6万円 | 106.8万円 |

| 高校(3年) | 24.6万円 | 73.8万円 |

この表は、文部科学省の調査にもとづく平均的な支出を示したものです。

塾や習い事にかかる費用は「中学校段階でピークを迎えている」ことが分かります。

これは、高校受験に向けた学習対策が中学校段階に集中しやすい一方で、高校では進路の選択や学校の学習体制によって、塾を継続するかどうかが家庭ごとに分かれるためです。

このことから、塾や習い事(学校外活動費)は「学年が上がるほど増え続ける費用」ではなく「受験の種類や時期によって支出が集中しやすい費用」だといえます。

塾・習い事費(学校外活動費)の内訳

次に、塾・習い事費(学校外活動費)の内訳について見ていきます。

ねくこ

ねくこ学年ごとの増え方を押さえたうえで、どのような支出が積み重なっているのかを確認しておくと、教育費のイメージがより具体的になります。

| 区分 | 塾・学習系 | スポーツ・文化系 | 体験・検定などの単発費用 | 合計 |

|---|---|---|---|---|

| 公立幼稚園 | 3.4万円 | 3.8万円 | 2.6万円 | 9.8万円 |

| 私立幼稚園 | 5.0万円 | 7.3万円 | 3.3万円 | 15.6万円 |

| 公立小学校 | 11.2万円 | 9.9万円 | 4.3万円 | 25.4万円 |

| 私立小学校 | 36.6万円 | 19.4万円 | 14.7万円 | 70.7万円 |

| 公立中学校 | 27.1万円 | 5.7万円 | 2.5万円 | 35.3万円 |

| 私立中学校 | 23.6万円 | 7.4万円 | 10.9万円 | 41.9万円 |

| 公立高校 | 20.0万円 | 1.6万円 | 2.6万円 | 24.2万円 |

| 私立高校 | 23.8万円 | 2.8万円 | 7.9万円 | 34.5万円 |

※体験・単発系には、キャンプや短期講座、検定試験、イベント参加費など、年によって発生する学校外活動費を含みます。

塾・習い事費(学校外活動費)の中でも、塾やスポーツ系は継続的に発生しやすい一方で、体験・単発系の支出は年によって有無や金額が大きく変わるのが特徴です。

塾や習い事をどのように取り入れるかは、家庭によってさまざまです。

- 学校の補習や短時間の習い事が中心

- 学年に応じて塾や習い事を継続的に利用

- 受験期に講習や特別対策が重なる

このように取り入れ方によって、塾・習い事費(学校外活動費)の総額や教育費全体の目安となる金額は大きく変わります。

ねくこ

ねくこそのため、塾・習い事費(学校外活動費)は「必ずかかる費用」ではなく「進路や時期に応じて、取り入れ方に幅がある教育費のひとつ」として捉えるとよいでしょう。

次に見ていく大学進学では、塾・習い事費(学校外活動費)とは異なる形で、選択次第で教育費に大きな差が生まれやすい要素があります。

大学への通い方|学費以上に差が出やすい要素

大学進学では「どの大学に進むか」だけでなく「自宅から通うか・自宅外で生活するか」という通い方の違いが、教育費の総額に大きく影響します。

学費には国公立/私立といった学校区分ごとの目安がありますが、自宅外生活になると家賃や食費、光熱費などの生活費が在学期間を通じて発生し、負担が長期間続きます。

ねくこ

ねくこここではまず、「自宅から通う場合」と「自宅外で生活する場合」で、大学4年間の生活費にどれくらい差が出るのかを確認します。

① 通い方別|大学4年間の生活費の目安

大学では、進学先の学費に加えて「自宅から通うか」「自宅外で生活するか」で生活費に大きな差が生まれます。

JASSOの調査によると、大学生の生活費は次のような水準です。

| 通い方 | 年間の生活費 | 4年間の生活費 |

|---|---|---|

| 自宅 | 約42.4万円 | 約170万円 |

| 自宅外(下宿・アパート等) | 約107.1万円 | 約430万円 |

| 差額 | 約65万円 | 約260万円 |

※生活費の金額は、JASSO学生生活調査の大学昼間部生の平均値をもとに、単純に4年間分を掛け合わせた概算です。仕送り額やアルバイト収入、居住地域、物価水準によって実際の負担は大きく異なります。

このように、通い方だけで大学4年間に200万円以上の差が生じる可能性があります。

② 生活費の内訳構成

では、この差はどこから生まれているのでしょうか。

自宅外生活では、生活費の中でも住居・光熱費の占める割合が大きくなる点が特徴です。

| 学生生活費(年間) | 食費 | 住居・光熱費 | 保健衛生費 | 娯楽・し好費 | その他の日常費 | 年間合計 | 合計(4年間) |

|---|---|---|---|---|---|---|---|

| 自宅 | 8.8万円 | – | 4.9万円 | 13.6万円 | 14.9万円 | 42.4万円 | 169.6万円 |

| 学寮 | 23.4万円 | 28.1万円 | 4.5万円 | 11.3万円 | 16.2万円 | 83.6万円 | 334.4万円 |

| 下宿・アパート等 | 26.2万円 | 45.5万円 | 5.2万円 | 12.9万円 | 17.1万円 | 107.1万円 | 428.4万円 |

特に下宿・アパート等では、住居・光熱費が生活費全体を大きく押し上げていることが分かります。

ねくこ

ねくこ住居費は、食費や娯楽費と異なり、在学中ほぼ一定額がかかり続けるため、毎年の差がそのまま4年間分積み重なります。

これらを合算すると、大学では学費そのもの以上に「自宅から通うか」「自宅外で生活するか」という通い方の違いが、教育費の総額を大きく左右することが分かります。

塾や習い事(学校外活動費)と異なり、大学での通い方は一度決まると在学期間中はそのままとなる場合が多いものです。

特に自宅外生活では、家賃を中心とした住居費が毎年ほぼ一定額で発生するため、その差が4年間分積み重なり、数百万円単位の開きになりやすくなります。

ねくこ

ねくこ大学期の教育費を考える際には、「どこに進学するか」だけでなく「どんな通い方になるか」まで含めて見通しておくことが重要です。

受験・留学・入学準備などの一時費|短期間に支出が集中しやすい

教育費を年平均で見ると、出費が大きく増える時期が目立ちにくいものです。

しかし、入学や留学などのタイミングでは費用がまとまって発生します。

ねくこ

ねくこそのため、総額や年平均だけでなく「支出が集中する時期」もあわせて確認することが大切です。

入学時は「手続き〜準備」に費用が集中しやすい

入学時は、手続きから準備までの間に費用がまとまって発生しやすいタイミングです。

日本政策金融公庫(JFC)の調査によると、大学の入学費用は、子ども1人あたり平均で約81万円とされています。

これらは入学前後の限られた期間に支払う必要があるため、年平均で見ると目立ちにくくても、実際の家計では「その年だけ支出が多くなる」という形になりやすい点が特徴です。

留学費用は「出発前後」に前倒しで発生しやすい

留学費用も支出のタイミングが偏りやすい代表的な例です。

航空券や留学保険、各種手続きに関わる費用などが、出発前後の短い期間に前倒しで発生します。

内容や期間によって金額差はありますが、たとえば私費でアメリカへ1年間留学する場合、授業料や滞在費、渡航費などを含めて各種調査や大学等のモデルケースではおおよそ300万〜500万円程度になるケースも見られます。

留学費用は、総額の大きさだけでなく「いつ支払いが発生するか」をあらかじめ把握しておくことが重要な費用です。

※上記はあくまで一般的な一例であり、都市(大都市圏か地方か)、大学の種類(州立・私立・コミュニティカレッジ等)、寮・ホームステイ等の住まい方、為替レートやインフレによって、必要額は大きく変動します。具体的な費用は各学校・留学エージェント等の最新情報をご確認ください。

ここまで見てきた塾や習い事(学校外活動費)、大学の通い方(自宅/自宅外)、受験・留学などに関わる一時費は、学校教育費とは別に、進路や家庭の選択によって「発生するかどうか」「必要な金額」「出費の時期」が変わりやすい部分です。

塾や習い事(学校外活動費)は「どんな選択をしたときに、いつ・どれくらい負担が増えやすいかを押さえておく」ことが大切です。

ねくこ

ねくこ次は「何を優先しどこを調整するか」を整理していきます。

教育費の設計の考え方|迷わないための整理軸

教育費の悩みが長引きやすい理由のひとつは「あれもこれも同時に考えようとしてしまうこと」です。

ねくこ

ねくこ進路、塾、留学、大学の通い方などを一度に考えると、何から決めればいいのか分からなくなりやすくなります。

そこでここでは考え方をシンプルにします。

- まず「これだけは譲れない」という優先条件を1つ決める

- そのうえで、他の条件をどう調整すれば成り立つかを見る

この順番で考えると、教育費シミュレーションは一気に現実的になります。

教育費シミュレーションの進め方

STEP1|優先条件を1つ決める

最初に決めるべきは、「いくらまで出せるか」(金額)ではなく「譲れない条件はどれか」です。

多くの家庭で優先される条件は、次のようなものです。

- 中学受験をしたい

- 大学では自宅外で生活させたい

- 留学を経験させたい

- 奨学金はできるだけ使いたくない

ここで大切なのは「同時に2つ以上の条件を固定しないこと」です。

まずは「これだけは守りたい」という条件を1つに絞ります。

ここで決める優先条件は、最終決定ではなく「仮置き」でOKです。

ねくこ

ねくこまずは今の時点でいちばん大切にしたいことを1つ置き、状況が変わったら前提を更新してシミュレーションし直しましょう。

STEP2|優先条件に合わせて「調整しやすいところ」を見る

優先条件を1つ決めたら、次は「それ以外でどこを調整すれば、家計に無理が出にくいか」を考えます。

教育費の中で比較的調整しやすいポイントは次のような部分です。

- 大学を国公立にするか、私立にするか

- 私立に通う期間をどこまでにするか

- 塾や習い事(学校外活動費)をどの程度にするか

- 大学の自宅外生活の水準をどう考えるか

ここで大切なのは「削る」「我慢する」と考えすぎないことです。

「優先条件を守るために、どこを軽くするか」「状況次第で調整できる部分はどこか」そんな視点で見ていくと、教育費全体のバランスが取りやすくなります。

優先条件別|考え方の例

ねくこ

ねくこここでは「これだけは譲れない」と決めた条件ごとに、教育費をどう考えていくか整理します。

中学受験を優先した場合

中学受験を前提にすると塾や受験準備にかかる費用が早い段階から発生するため、教育費は比較的高めの水準からスタートします。

中学受験を優先する場合は「その後の進路のどこで出費を抑えるかをセットで考えること」がポイントです。

たとえば、

- 高校以降は、私立一貫を前提にするか、公立への切り替えも含めて検討する

- 大学は国公立を軸に考える

- 大学の自宅外生活は慎重に検討する

「高校以降や大学など、どこを抑えるかをあわせて考える」と全体が見えやすくなります。

大学の自宅外生活を優先した場合

家賃や生活費の支払いが4年間続くため、教育費は1,100~1600万円程度まで膨らみやすくなります。

この条件を優先する場合は「大学以前の教育費を比較的抑えめに設計する」のが現実的です。

- 小中高は公立中心で進める

- 私立に通う期間は限定的に考える

- 塾や習い事(学校外活動費)は目的を絞って利用する

自宅外生活は長期間続く支出になるため「大学に入る前までにある程度の余裕を残しておく」考え方が必要です。

留学を優先した場合

中長期の留学を優先したい条件にすると、全体の教育費に300万〜500万円程度の追加支出が発生するケースが一般的です。

留学を優先する場合、それ以外の部分で教育費のバランスを取る必要があります。

- 学校選択は公立寄りに考える

- 私立に通う期間はできるだけ短くする

- 大学は自宅生を前提に考える

留学費用は一度に大きく出るため「それ以外の時期の支出をできるだけ抑えておく」と負担を感じにくくなります。

奨学金は抑えたい場合

奨学金を極力使わない場合、教育費は早い段階から「無理のない進路」を組み立てていく必要があります。

- 私立に通う期間は限定的にする

- 大学は国公立・自宅生を軸に考える

- 自宅外生活は慎重に検討する

このケースでは「安心して続けられる進路を選ぶ」という考え方が、結果的に家計の安定につながります。

ケース別|実際の家庭ではどう考える?

最後に実際の家庭を想定しながら「優先条件」と「調整したポイント」の組み合わせ方の例を見てみましょう。

※ここまでで見てきた前提(幼稚園〜高校は公立中心、大学は国公立・自宅生など)を置いた場合の試算です。実際の教育費がこの金額になることを保証するものではなく、地域・学校・物価・制度改正・兄弟の有無などによって大きく変動します。

ケースA|限られた予算の中で優先したいことを決めた例

Aさん夫婦は「大学では自宅外での生活を経験させたい」という希望をまず最初に大切にしました。

大学の自宅外生活は家賃や生活費が4年間続くため、教育費の中でも比較的大きな支出になります。

そこでAさん夫婦は、大学での支出をあらかじめ想定したうえで「大学以前の教育費は抑えめに考える」進め方を選びました。

大学は国公立を想定し、学費と生活費のバランスを重視しています。

その代わり次のような点で調整しています。

- 小中高は公立中心

- 私立は選ばない

- 塾・習い事(学校外活動費)は最低限に抑える

教育費は、公立中心+大学学費をベースに「1,100万円前後をひとつの目安」として考えています。

ねくこ

ねくこすべての希望を盛り込んだわけではありませんが、「大学での経験を大切にしたい」という軸を先に決めたことで、何にお金を使い、どこを控えるかが自然に整理できました。

ケースB|選択肢が多い中で、考える範囲を決めた例

Bさん夫婦は、私立や留学など教育の選択肢が多い一方で、このまま進むと教育費がどこまで増えるのか想像しにくいと感じていました。

そこで選択肢を次々に足していくのではなく「最初にここまでを考える」という範囲を決めることにしました。

具体的には、

- 私立に通う期間は必要最小限にする

- 大学は自宅通学を前提に考える

- 留学は短期に限定する

あらかじめ、取り入れる選択と見送る選択をはっきりさせています。

このように考え方の線を引いたことで「教育費全体は1,400万〜2,000万円程度を目安」に考えられる形になりました。

ねくこ

ねくこ選択肢をすべて追いかけるのではなく「最初に優先順位を決めておく」ことで、進路を考えながら教育費の見通しも立てやすくなっています。

ケースC:教育方針として私立を選んだ例

Cさん夫婦は「教育環境や学校の方針を重視したい」という考えから、「進路の中に私立を組み込む」ことを最初の条件に考えました。

私立を選ぶ場合は一度通い始めると同じ学校に通い続けるケースが多く、教育費も一定期間まとまって発生しやすくなります。

そのためCさん夫婦は「どこかで私立にするか」ではなく、「私立を前提にどう進むか」を考える形で、全体の進路を整理しました。

具体的には、

- 幼稚園〜高校まで、私立を含めた進路を想定する

- 大学は国公立、または私立でも学部や通学形態を慎重に検討する

- 大学での自宅外生活は前提にせず、必要に応じて判断する

といった形で「私立を選ぶ分、他の部分で無理が出にくいように」と考えています。

教育費は「私立を含めた進路を前提に1,600万〜2,200万円程度をひとつの目安」として整理しています。

私立を選ぶこと自体を迷わず決めたことで、その後の進路や教育費については落ち着いて考えやすくなりました。

ここまででやってきたのは「この進路が正解」と決めることではありません。

教育費は、家庭ごとに状況も考え方も違います。

その中で大切なのは、

- 何をいちばん大切にしたいか

- そのために、どこなら調整できそうか

この2つを軸に「今はこう考えている」と整理できれば、教育費の全体像はかなり見えやすくなります。

ねくこ

ねくこここまで考えられるようになると、教育費の悩みは「なんとなく不安なもの」から、「考え方と選び方が見えるテーマ」に変わっていきます。

教育費の設計は、ひとつの答えを決めて終わりではありません。子どもの成長や状況に合わせて、あとから調整していく前提で考えておくと、無理が出にくくなります。

我が家の教育費を考えるシミュレーション

ここまでで「教育費の全体像」と「どの選択で差が出やすいか」は見えてきました。

ここからは「平均はいくらか」ではなく「我が家ではどう考えるか」を整理していきます。

ねくこ

ねくここのシミュレーションは、いまの前提を当てはめて概算を出すためのものです。

進路や考え方が変わったら、あとから前提を入れ替えて見直せます。

STEP1|幼稚園〜高校:学校教育費(公立/私立)の前提を当てはめる

まずは「幼稚園〜高校までを公立/私立どちら寄りにするか」を考えます。

ここで見るのは、授業料・入学金・施設費・教材費など、学校に支払う「学校教育費」が中心です。

※金額は目安です。学校や地域、進路によって前後します。

- 幼稚園〜高校まで すべて公立中心:約260万円前後

- 小中高のどこかで 私立を取り入れる:約400~900万円前後

- 小学校から高校まで 私立中心:約1,250万円前後

ねくこ

ねくこ「たぶん公立中心」「中学か高校で私立になるかも」「迷うからひとまず私立で考える」でも大丈夫です。

この金額が「教育費の土台」になります。

STEP2|塾・習い事(学校外活動費):家庭の選択で増える費用をざっくり見積もる

次に、塾や習い事(学校外活動費)など家庭の選び方で増えたり減ったりする目安を当てはめます。

ここは「必ずかかる」ものではないので、まずはざっくりで十分です。

- 小学校:週1〜2の習い事中心:年間20万×6年=約120万

- 中学校:受験塾あり:年間35万×3年=約105万

- 高校:必要なら:年間25万×3年=約75万

ねくこ

ねくこ実際には、塾に通う期間や受験の有無によって、在学期間中の合計額は大きく変わります。

ここは平均に寄せず、×年額を決めて考えるとよいでしょう。

- 塾や習い事を必要な時期だけ利用するケース:100万円台

- 受験期に塾や講習が重なるケース:200〜300万円前後

になることが多いイメージです。

「受験期は増えそう」「塾は最低限に抑えたい」など、どの時期にどれくらい使いそうかの方向だけを決めておけば十分です。合計額は、あとでまとめて出せば問題ありません。

STEP3|大学:学費と「通い方」をセットで見積もる

大学では「学費(国公立/私立)と通い方(自宅/自宅外)の組み合わせ」で教育費が大きく変わります。

大学は一度決まると支出の全体像が見えやすいため、4年間でまとめて見積もります。

ここでは細かい大学名までは決めず、この記事で紹介してきた数字をもとに「学費と生活費をあわせた前提」を当てはめます。

※このSTEPの大学費用は、学費(JFC)+生活費(JASSO)を4年分で合算した目安です。

- 国公立大学:学費 約 450万円(4年間)

- 私立大学(文系):学費 約 580万円(4年間)

- 私立大学(理系):学費 約 690万円(4年間)

これに加えて、通い方によって生活費が変わります。

- 自宅から通う:生活費 約 170万円(4年間)

- 一人暮らし:生活費 約 430万円(4年間)

ねくこ

ねくこ大学では「学費と通い方をセット」で見積もって初めて教育費のシミュレーションが成り立ちます。

STEP4|受験・入学準備・留学:まとまって出る費用は別枠で見ておく

最後に「毎年ではなく特定の年にまとまって出やすい費用」をみていきます。

ここも「入れる/入れない」の判断だけでOKです。

- 大学の入学時」約80万円前後

- 留学(内容による):約300〜500万円程度かかることも

1分でできる|教育費の簡易シミュレーション

これで、教育費をどう考えればよいかは整理できました。

ねくこ

ねくこではその考え方を使って、今の時点の前提で一度我が家の教育費を当てはめてみましょう。

ここまでのSTEPをもとに、まずは当てはまるものを足してみてください。

この表は自分の前提を当てはめるの選択肢です。金額を決めるものではないので、すべてを当てはめる必要はありません。ここで選んだ金額を足して「合計の目安」を出します。

| 項目 | 想定の考え方 | 置きやすい目安 |

|---|---|---|

| STEP1 :学校の土台(学校教育費) | 幼稚園〜高校までを公立中心 | 約260万円前後 |

| 小中高のどこかで私立を想定 | 約400〜900万円前後 | |

| 小学校〜高校まで私立中心 | 約1,250万円前後 | |

| STEP2 :塾・習い事(学校外活動費) | 最低限に抑える | 100万円前後 |

| 受験対策をある程度想定 | 200〜300万円前後 | |

| STEP3: 大学 | 国公立+自宅通学 | 約620万円前後 |

| 私立(文系)+自宅通学 | 約750万円前後 | |

| 私立(理系)+一人暮らし | 約1,100万円前後 | |

| STEP4 :一時費 | 大学入学時のみ | 約80万円前後 |

| 中長期の留学を想定 | +300〜500万円程度 |

STEP1〜4を足して「我が家の教育費の仮の総額」が出れば、今日のシミュレーションは完了です。

ねくこ

ねくこ合計が出たらいちばん近い金額帯を選んでください。

- 公立中心なら:1,100万円前後

- どこかで私立や受験対策を入れるなら:1,500万円前後

- 私立中心+大学が自宅外も想定するなら:2,200万円以上

このあとの「予算帯×進路の早見表」で、その金額帯の中でどんな進路が組み立てやすいかを確認してみましょう。

予算帯×進路の考え方の目安(初心者向け早見)

ここでは教育費の総額をいくつかの予算帯に分け、その中で考えやすい進路の組み合わせを整理します。

ねくこ

ねくこ×があっても無理ではなく、奨学金・期間の工夫・優先順位で現実的になることが多いです。

予算帯×進路選択の早見表

この早見表は「子ども1人あたり、家計から準備する教育費の総額」を目安にしたものです。

兄弟構成や住んでいる地域、奨学金や贈与の有無によって、想定される金額は前後します。

表の見方は次の通りです。

- ○:大きな調整をせずに考えやすい

- △:条件や優先順位の整理が必要

- ×:工夫が必要になりやすい

| 分類 | 進路・条件 | 〜1,100万 | 1,100〜1,600万 | 1,600〜2,200万 | 2,200万〜 |

|---|---|---|---|---|---|

| 学校教育費 | 幼小中高すべて公立 | ○ | ○ | ○ | ○ |

| 学校教育費 | 小・中で私立 | × | △ | ○ | ○ |

| 学校教育費 | 高校で私立 | △ | ○ | ○ | ○ |

| 大学(学費) | 大学 国公立 | ○ | ○ | ○ | ○ |

| 大学(学費) | 大学 私立(文系) | △ | ○ | ○ | ○ |

| 大学(学費) | 大学 私立(理系) | × | △ | ○ | ○ |

| 大学(通い方) | 大学 自宅外 | × | △ | △ | ○ |

| 学校外活動費 | 塾・受験強化 | △ | △ | ○ | ○ |

| 一時費 | 留学(中長期) | × | × | △ | ○ |

※あくまで目安であり、学校や地域、学部、進路設計によって差が出る点は前提として見てください。また、大学費用の一部を奨学金で賄う場合、親の自己負担額はこの表より小さくなることもあります。

この早見表は、進路を決めるためのものではなく、教育費の中で「金額が大きくなりやすい選択」と「あとから調整しやすいこと」を整理するための表です。

ねくこ

ねくこ実際の進路設計では、○・△・×が混ざることのほうが一般的です。

〜1,100万円|公立中心で進んだ場合のイメージ

この予算帯では「どこでどれくらいかかるか」を比較的イメージしやすくなります。

- 幼稚園から高校までを公立中心

- 大学も国公立かつ自宅から通う

を想定すると、教育費の総額はおおよそ1,100万円前後になります。

学校に支払う費用が大きく膨らみにくいため、教育費全体の見通しを立てやすいのが特徴です。

一方で、大学で自宅外生活を選んだり、塾や受験にかかる費用が重なったりすると、想定していた金額から広がることもあります。

ねくこ

ねくここの場合は「どこまでを想定するか」を整理しながら進路を考えると、教育費を把握しやすくなります。

1,100〜1,600万円|一部で私立を取り入れやすいケース

この予算帯になると、進路の選び方に少し幅が出てきます。

たとえば、

- 高校だけ私立にする

- 大学を私立(文系など)にする

といった選択が無理のない範囲で検討しやすくなります。

一方で、私立を選ぶ場面が増えるほど、教育費の総額は把握しづらくなりがちです。

大学で自宅外生活を選んだり、受験期に塾や講習の費用が重なったりすると、想定より支出が増えることもあります。

ねくこ

ねくこそのためこの予算帯では「どの段階で私立を取り入れるか」を意識して考えておくと、教育費の見通しを立てやすくなります。

1,600〜2,200万円|私立進学も選びやすくなるケース

この予算帯では「中学や高校で私立を選ぶ」ことも現実的に検討しやすくなります。

その分、私立を選ぶ場所や期間によって、教育費の総額に差が出やすくなります。

特に意識しておきたいのは

- 私立に通う期間が長くなる

- 大学で自宅外生活を選ぶ

この2つが同時に重なった場合です。

この組み合わせになると、教育費の総額が想定より大きくなることもあります。

ねくこ

ねくこそこで「私立はどこまでにするか、大学は自宅か自宅外か」をセットで考えておくと、あとから迷いにくくなります。

2,200万円〜|私立中心も選べるが、選び方で金額が変わりやすいケース

この予算帯では「幼稚園から高校まで私立中心、大学も私立」といった進路も現実的な選択肢に入ってきます。

選べる幅が広がる分、「塾はどこまで通わせるか」「留学は想定するか」「大学は自宅から通うか」など、決める内容によって、必要になる教育費が大きく変わってきます。

ねくこ

ねくここの段階で大切なのは「全部できるかどうか」を考えることではなく「最初から教育費に入れて考えるものを、ある程度決めておく」ことです。

たとえば、「大学は自宅外も想定する」「留学は今回は考えない」など、あらかじめ最初に置く条件を整理しておくと、教育費の見通しが立てやすくなります。

ここまで見てきたように、予算が上がるほど選べる進路は広がりますが、どの予算帯でもすべての選択を一度にかなえるのは簡単ではありません。

この章で整理してきたのは「それぞれの予算帯の中で、どんな組み合わせが考えやすいか」という視点です。

ねくこ

ねくこ「この予算帯ならこの進路しか無理」と決めつけるためではなく、自分の家庭では、どこを優先し、どこを調整すると現実的かを考えるための材料として見てください。

教育費はどう準備する?使える制度と考え方

次に考えたいのが、想定した教育費を「どんな手段で、どのくらいのペースで準備していくか」です。

教育費の総額を18歳(大学入学前後)までに準備する想定で、毎月一定額を積み立てる場合、次のような金額が目安となります。

(※総額を18年間=216か月で割った単純計算です)

| 教育費の総額(目安) | 月当たりの積み立て額(目安) | 変動要因 | ポイント |

|---|---|---|---|

| 〜1,100万円 | 約5.1万円 | 塾・受験費の有無 | 平均の目安なので、高校・大学の山の時期は少し余裕を見ておくと安心 |

| 1,100〜1,600万円 | 約5.1〜7.4万円 | 私立を入れる段階 | どこで私立を入れるかを決めると見通しが立つ |

| 1,600〜2,200万円 | 約7.4〜10.2万円 | 私立の期間×大学の通い方 | 2つが重なると想定より増えやすい |

| 2,200万円〜 | 約10.2万円~ | 塾・留学・自宅外など入れる項目の数 | 最初に「含めるもの」を決めておくとブレにくい |

※教育費は入学や進学のタイミングで増えやすいため、これは「平均するとこのくらい」という目安です。

ねくこ

ねくこここでは代表的な制度や準備方法について「どの費用をカバーする制度なのか」「どんな家庭・進路で使われやすいのか」という役割だけを整理します。

無償化|授業料相当の補助が中心。実費は残る。

幼児教育・保育の無償化や高校の授業料支援によって、授業料相当額の負担は以前より軽くなっています。

ねくこ

ねくこその結果、これまで費用面から検討しにくかった進路が、一部の予算帯では現実的に検討できるようになった家庭もあります。

たとえば、

- 幼児教育・保育の無償化では、3〜5歳の利用料が原則無償

- 高校では、授業料相当額への就学支援がある

- 公立高校は実質無償、私立高校も世帯条件に応じて補助が出る

といった形で「授業料」に近い部分は確かに軽くなっています。

そのため「高校で私立を選ぶ」という選択肢が、条件次第では検討しやすくなったケースも見られます。

ただし、無償化でカバーされるのは授業料相当額が中心です。

実際には、

- 給食費

- 教材費

- 行事費・修学旅行費

- 部活動費や塾などの学校外活動費

といった実費部分は引き続き発生します。

そのため無償化は、「私立を安くする制度」ではなく、「選択肢を検討しやすくする制度」と捉えると、教育費シミュレーションとのズレが起きにくくなります。

ねくこ

ねくこ幼児期でも高校でも、無償化は教育費そのものをなくす仕組みではなく、判断の余地を広げる仕組みという点は共通しています。

※幼児教育・保育の無償化の対象となる年齢や施設、保育の必要性の認定基準、高校授業料の就学支援金の支給要件(所得制限等)は、制度改正や自治体の運用により変わることがあります。最新の対象範囲・支給条件は、こども家庭庁『幼児教育・保育の無償化』および文部科学省『高校生等への修学支援』等の公式情報をご確認ください。

学資保険 vs NISA|「どちらが得か」ではなく役割で選ぶ

教育費の準備方法として学資保険とNISAを比較する人は多いかもしれません。

ねくこ

ねくこただし、ここで大切なのは「どちらが得か」を決めることではありません。

この2つは、そもそも役割が違う仕組みだからです。

学資保険は「いつ・いくら使うか」をあらかじめ決めて準備したい家庭で利用されることが多い商品です。

大きく増えることは期待しにくい一方で「この時期に、これくらいは確保できている」という見通しを立てやすく、教育費の土台をつくる目的で使われることが多い仕組みです。

一方、NISAは株式や投資信託など値動きのある商品で運用する制度であり、使う時期までの価格変動や元本割れの可能性をある程度受け入れられるの選択肢になりえます。

運用次第では受け取れる金額が目減りするリスクがある一方、教育費に限らず状況に応じて使い道を変えやすいという特徴があります。

整理すると、この2つは次のような関係になります。

学資保険:金額と時期を決めて準備する方法

NISA:幅を持たせながら準備する方法

そのため「どちらか一方を選ばなければならない」というものではありません。

ねくこ

ねくこたとえば、最低限は学資保険で確保し、余裕分をNISAで運用するといったように、役割を分けて併用する考え方も一般的です。

※NISAは、投資信託や株式等の値動きのある金融商品で運用する制度であり、元本は保証されません。価格変動や為替変動等により投資元本を下回るおそれがあります。学資保険についても、商品ごとの保障内容や予定利率、払戻方法によって受け取れる金額は異なり、途中解約時の払戻金が払込保険料を下回るケースや、インフレにより将来の学費上昇に追いつかない可能性があります。ここでの説明は一般的な制度・商品分類レベルの概要であり、特定の金融商品を推奨するものではありません。具体的な商品性・手数料・税制の取り扱いは、必ず金融庁等の公的情報および各社の契約概要・注意喚起情報・目論見書・パンフレット等をご確認ください。

贈与|使える制度はあるが、事前の要件確認が欠かせない

祖父母などからの贈与が、教育費を考えるうえでサポートになっているケースもあります。

実際、教育費に関しては一定の条件を満たせば贈与税がかからない制度や、税負担を抑えられる仕組みが用意されています。

ねくこ

ねくこたとえば、直系尊属からの教育資金の一括贈与に係る贈与税の非課税措置は、一定の期間(令和8年3月31日まで)や金額上限、受贈者の年齢、対象となる教育費の範囲などが詳細に定められた時限的な制度です。

一方で、贈与には金額、使い道、タイミング、贈与税の扱いなどについて、それぞれ決まりがあります。

教育資金の一括贈与の非課税措置など、税制上の特例もありますが、要件や期限が定められているため、具体的に利用を検討する際は国税庁の情報や税理士など専門家への確認が欠かせません。

内容をよく確認せずに進めてしまうと、「思っていたより対象にならなかった」「税金が発生した」といったケースにつながることもあります。

そのため「贈与は使える制度がある一方で、事前に条件を押さえておくことが大切な方法」と言えます。

制度の種類や具体的な金額の考え方は少し複雑になるため、ここでは全体像のみを整理しています。

ねくこ

ねくこ詳しく知りたい方は、以下の記事で解説しています。

※直系尊属から教育資金の一括贈与を受けた場合の贈与税非課税措置は、適用期間、対象となる教育費の範囲、受贈者の年齢、所得要件などが細かく定められた時限的な制度です(令和8年3月31日まで)。資金の一括贈与の非課税措置など、贈与税の特例には適用期限や金額上限、対象となる教育費の範囲などの細かな要件があります。制度内容は税制改正により変更されることがあるため、利用を検討する際は国税庁の情報や税理士等の専門家に必ずご確認ください。

奨学金|在学中は助かるが、卒業後の固定支出になる

借りた金額は卒業後に返済が続くという点は、あらかじめ理解しておく必要があります。

多くの奨学金は、在学中に月額で借りその合計額を卒業後に返済する仕組みです。

ねくこ

ねくこたとえば、月5〜8万円程度を4年間借りると総額で300万円前後になるケースも珍しくありません。

この場合、条件にもよりますが、有利子・無利子の別や返済期間によって卒業後に月1〜2万円程度の返済が、10年以上続くイメージになります。

奨学金を考える際は、

- 最終的にいくら借りることになりそうか

- その返済が、就職後の生活にどの程度影響しそうか

この2点をセットで見ておくことが大切です。

奨学金は「使う・使わない」で白黒をつけるものではありません。

ねくこ

ねくこ教育費を考える際は、「一定額を使う場合」と「できるだけ使わない場合」の2つを並べて想定しておくと、進路の考え方を整理しやすくなります。

【Q&A】教育費シミュレーションの疑問に答える

まとめ

この記事では、幼稚園から大学までを通して、

- 公立か私立かで、教育費の総額がどれくらい変わるのか

- どの段階・どの選択で差が出やすいのか

- その中で、自分の家庭では何を優先し、どこを調整できそうか

といった点を、ひとつずつ整理してきました。

ねくこ

ねくこここまで見えてくれば、教育費について「何となく不安」という状態から、「何にどれくらいかかりそうか」を言葉と数字でイメージできる段階には進めています。

一方で、多くの方が次に感じやすいのが、

という感覚ではないでしょうか。

教育費は、それ単体で完結するものではありません。

兄弟がいる場合の配分、住宅購入や老後資金とのバランス、共働きや働き方の変化、奨学金をどこまで利用するかなど、教育費だけを切り出して考えるよりも、家計全体を並べて見たほうが整理しやすいテーマです。

ねくこ

ねくこなぜなら、教育費の合計が見えても、毎月いくら備えるかは、住宅・老後・兄弟など家計全体と一緒に見ないと決めにくいものだからです。

次の段階として「家計全体で「この設計で無理がなさそうか」を第三者と一緒に確認してみる」という進め方もあります。

たとえばソニー生命のライフプランナー相談など、保険会社や金融機関が提供するライフプランニングサービスを利用すると、教育費だけでなく住宅資金や老後資金も含めて、家計全体のイメージを整理する際の参考になります。

相談では、「毎月どの程度のペースで貯蓄や保険料を負担すると、教育費が重なる時期も含めて家計に無理が出にくいか」といった点を、現在の収支や家族構成を踏まえて一緒に考えてもらうことができます。

具体的な提案内容や取扱商品は、各社および担当者によって異なります。

\無料相談はこちら!/

教育費は、早く結論を出すことよりも「納得しながら考え続けられる状態」をつくることが大切です。

ねくこ

ねくここの記事が、そのための整理材料のひとつになっていれば幸いです。

本記事は、文部科学省や公的機関の公開資料等をもとに、一般的な教育費の目安や考え方を分かりやすく整理したものです。実際の教育費は、地域・学校・進路・家庭状況・制度の適用有無などによって大きく異なります。本記事の内容は、特定の進路選択や金融商品、制度の利用を推奨・保証するものではありません。また、制度や数値は今後変更される可能性があります。最終的な判断にあたっては、最新情報を確認のうえ、必要に応じて専門家へご相談ください。

本コンテンツは一般的な情報提供であり、特定の金融商品の勧誘または投資助言を目的とするものではありません。投資や保険、ローン等の利用にあたっては、ご自身の責任と判断で行ってください。

本節は、ソニー生命保険株式会社が提供するライフプランナーによる相談サービスの存在を紹介するものであり、特定の保険契約の締結を勧誘するものではありません。実際のサービス内容や取扱商品、費用負担等の詳細は、ソニー生命保険株式会社の公式情報をご確認ください。保険契約のご検討にあたっては、必ず「契約概要」「注意喚起情報」「ご契約のしおり・約款」等をご確認のうえ、ご自身の判断でお決めください。

ポイ活やお小遣い稼ぎなど、お得情報に関する情報を発信するメディアです。 手軽に毎月数千円〜数万円を稼ぐことができるTipsをお届けします! スキマ時間をうまく活用して、いつもよりプチ贅沢な生活をしましょう!

”CHOOSENER+”は、エレビスタ株式会社が運営する、みなさまにとって最適な選択をサポートするライフスタイルメディア。 “chosen”+”er” を組み合わせ、「選ばれしモノ」だけを取り扱う、という意味を込めた造語となっています。 日常の生活が“much better”になるよう、常に正しい情報を提供するメディアを目指していきます。