iDeCoの確定申告の方法から金融機関選びまで!税制メリットを最大限に活用しよう

老後の生活に対する不安が高まる現代において、自力で資産を積み立てながら税制優遇を受けられるiDeCo(個人型確定拠出年金)は、ますます注目を集めています。

掛金の全額が所得控除の対象となるだけでなく、運用益も非課税で再投資できるため、長期的には大きな節税効果と資産形成の両立が期待できます。

しかし、会社員かフリーランスか、あるいは主婦(主夫)かによって、年末調整や確定申告の要否が異なる点には注意が必要です。

また、金融機関ごとに手数料や運用商品の選択肢が変わるため、どこで口座を開設するかも重要なポイントになります。

ねくこ

ねくこ本記事では、iDeCoの確定申告の手続気に関して、押さえておきたいポイントを分かりやすく解説します。

老後資金を着実に積み立てたいと考えている方は、ぜひ参考にしてみてください。

| iDeCo商品取扱本数 | おすすめな人 | おすすめポイント | 公式サイト | |

| 38本 | 大手かつ人気があるところで始めたい人 |

・加入者数が業界トップクラス ・商品ラインナップが豊富 ・人気のeMAXIS Slimシリーズなど低コストファンドが充実 | 詳細を見る |

| 37本 | 楽天ユーザー |

・楽天銀行との連携で楽天ポイントも貯めやすい ・証券資産と年金資産を1つのIDで管理できる ・サポート体制が厚い | 詳細を見る |

| 34本 | ゆっくりと相談してじっくり決めたい人 |

・事前予約で店舗相談が可能 ・ターゲットイヤー型やバランス型など初心者にも選びやすい商品が多い ・コールセンターの受付時間が長く、平日夜20時まで相談可能 | 詳細を見る |

|

| 28本 | AppleやAmazonなど米国株式投資をしたい人 |

・「NASDAQ100指数」に連動するiDeCo商品が買える ・eMAXIS Slimシリーズなど低コストファンドも選べる ・サポート体制が厚い | 詳細を見る |

| 40本 | 迷ったらまずはここ |

・業界最多水準のラインナップ ・eMAXIS Slimシリーズなど人気の低コストファンドが豊富 ・ポイントサービス対象 | 詳細を見る |

| 27本 | auユーザー |

・対象投資信託の保有でPontaポイントがもらえる ・運営管理手数料が0円でコストを抑えやすい ・サポート体制が厚い | 詳細を見る |

iDeCoの確定申告は必要?こんな人は確定申告の必要アリ!

iDeCo(個人型確定拠出年金)は、自分で老後資金を積み立てることができる制度です。

国が用意している制度ということもあり、拠出時や運用時、受取時にさまざまな税制優遇を受けられる点が大きな魅力となっています。

しかし、いざ「確定申告をしなければならないのか?」という疑問が浮かぶ方も多いのではないでしょうか。

結論、iDeCoで確定申告が必要な人は、

- 会社員・公務員で年末調整で手続きしていない人

何らかの理由で 「小規模企業共済等掛金控除」の申請を会社でしていない 場合は、自分で確定申告をする必要があります。 - 自営業・フリーランスの人

個人事業主は確定申告が必須 なので、iDeCoの掛金も申告して控除を受ける必要があります。 - 会社員だけど、副業などで確定申告が必要な人

副業収入が年間20万円以上 ある人は、確定申告が必要。その際、iDeCoの掛金も一緒に申告すると控除を受けられます。 - 退職して年末調整を受けていない人

途中で退職した場合、年末調整を受けられないため、自分で確定申告する必要があります。

の4つのパターンいずれかに該当する人です。

上記に加えて、副業収入が20万円以下でも住民税の申告が必要な場合があり、iDeCoの控除反映は住民税にも関わるため注意してください。また、還付申告は後年に遡って手続できる期間があるため、控除の申告漏れに気づいたら早めに対応しましょう。

ねくこ

ねくこ以下では、確定申告が不要なケース・必要なケース別に、その理由と「じゃあ、どうすれば良いのか」も含めて解説します。

確定申告が不要となる一般的なケース

まず、確定申告が不要なケースについて。

iDeCoに加入していても、以下の条件を満たす場合には確定申告が不要となるケースがあります。

自分があてはまるかどうかをチェックしてみましょう。

年末調整で完結できる場合

会社員の方で、勤務先がiDeCoを含む所得控除に対応している場合は、年末調整だけで所得税や住民税の計算が完了します。

ねくこ

ねくこその場合、勤務先から「小規模企業共済等掛金払込証明書」の提出を求められます。

必要書類をきちんと提出し、控除を受けているかを必ず確認しましょう。

他に確定申告を要する所得がない場合

給与所得以外に副業や不動産収入などがなく、医療費控除や住宅ローン控除など、別の理由で確定申告を行う必要がなければ、iDeCo加入の有無にかかわらず確定申告は不要です。

ねくこ

ねくこあくまでも「年末調整で掛金控除を反映してもらえている」ことが前提となります。

勤務先がiDeCoの掛金控除を年末調整で対応している場合

事業主経由(給与天引き)で拠出している場合は、会社の事務取扱により年末調整で掛金控除が反映されるのが一般的です。

ただし会社の運用や提出時期によっては年末調整に間に合わず、確定申告が必要になることがあります。

年末調整が行われている場合、すでに給与明細などで掛金が差し引かれているため、追加で確定申告を行う必要はありません。

ねくこ

ねくこただし、年の途中で会社を退職した場合や、就職先で掛金控除の手続きが遅れている場合は、改めて確定申告が必要になる可能性がある点に注意してください。

| 勤務形態 | 年末調整の有無 | iDeCo掛金控除の扱い | 確定申告の要否 |

|---|---|---|---|

| 会社員 (フルタイム) | あり (企業が対応) | 年末調整で反映 | 不要 (他に申告理由がなければ) |

| 個人事業主 (フリーランス) | なし | 小規模企業共済等掛金控除として計上 | 必要 |

| 専業主婦(主夫) | 基本的に税金負担なし | 控除適用も所得なしのためメリット低 | 不要(他に申告理由がなければ) |

| 主婦(主夫)パート | 勤務先による(年末調整がない場合も) | 収入額次第で控除メリットあり | 年末調整がなければ申告が必要な場合も |

上記は、勤務形態と確定申告の有無をざっくり比較した表です。

ご自身の状況に近いケースを確認すると、手続きの要否がひと目でわかりますよ。

確定申告が必要となるケースを詳しく解説

一方、以下のケースは確定申告が必要です。

会社員でも確定申告が必要な状況になることがあるのと、個人事業主(フリーランス)や主婦(主夫)の方が注意すべきポイントを紹介します。

以下の情報を参考に、自分の状況がどれに該当するか確認してみてください。

会社員が確定申告をしなければならない主な例

会社員の方は、通常であれば年末調整によって所得税・住民税が精算されます。

しかし、以下のようなケースでは別途確定申告が必要になる可能性が高いです。

年末調整を受けられない(転職・退職など)

年の途中で転職や退職をした場合、在籍期間によって年末調整が十分に行われないことがあります。特に、年末時点で在籍していない会社員は年末調整の対象外となり、iDeCoの掛金控除を受けるには自分で確定申告を行わなければなりません。

掛金を自分で納付している(給与天引き以外)

会社を通さず個人でiDeCoの掛金を拠出している場合、年末調整では控除が反映されないことがあります。その場合、所得控除として反映するために確定申告が必要です。

年末調整では控除できなかったために追加で申告が必要となる場合

会社側の手続きが間に合わなかったり、証明書の提出が遅れたりすると、年末調整でiDeCoの控除を受けられないケースが考えられます。この場合、漏れてしまった分を申告すれば税金の還付を受けられる可能性があるため、忘れずに確定申告を行いましょう。

ねくこ

ねくこもし、あなたが上記いずれかに該当する場合、以下の注意点を押さえてください。

確定申告の手順は後述します!

会社員が確定申告を行う際の注意点

- 「小規模企業共済等掛金払込証明書」を手元に準備する

- 年末調整で控除されなかった掛金の合計金額を確認する

- 必要書類を税務署に提出(またはe-Taxで手続き)する

個人事業主・フリーランスの場合

個人事業主(フリーランス)の方は、すべての所得について毎年確定申告を行うのが基本です。

会社員と違い、年末調整がないため、iDeCoの掛金控除も自分で申告しなければなりません。

基本的にすべての所得を確定申告

事業所得や雑所得など、フリーランスとしての収入をまとめて確定申告書に記載します。この際、iDeCoの掛金も忘れずに申告しましょう。

iDeCoの掛金は小規模企業共済等掛金控除として申告

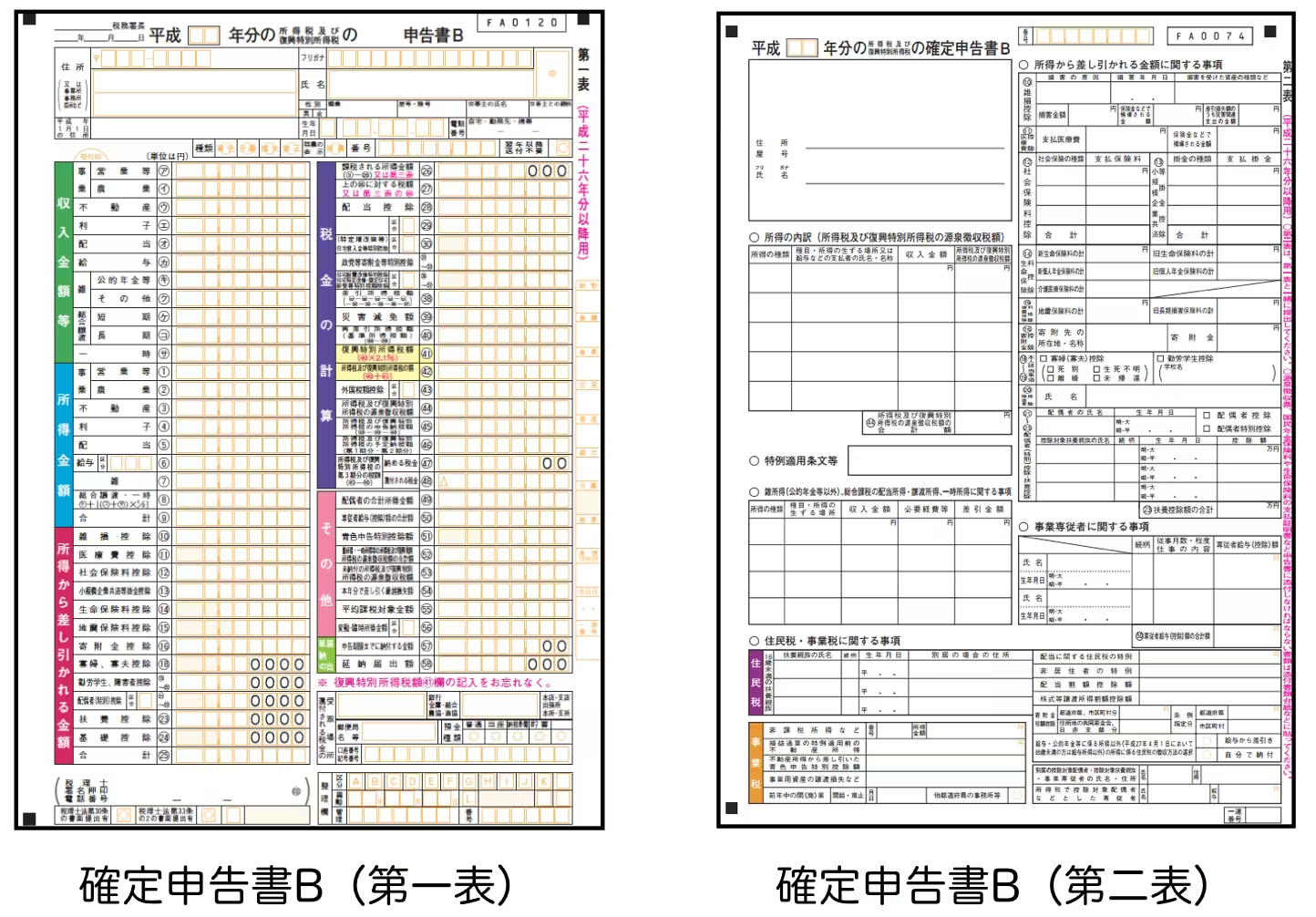

確定申告書第一表・第二表の「小規模企業共済等掛金控除」欄に、払込証明書の年間額を記入します。e-Tax利用時は証明書の提出省略が可能な場合でも、原本等の保存義務がある点に注意してください。

所得控除を使い忘れないためのチェックポイント

- まずは「小規模企業共済等掛金払込証明書」を確認

- 1年間で拠出した掛金総額を正確に把握

- 経費として計上するのではなく、控除欄で申告(誤って経費にしない)

ねくこ

ねくこiDeCoの控除を申告し忘れると、大きな節税効果を逃してしまいます。

特にフリーランスの方は年度末で忙しくなることが多いので、早め早めの準備が肝心です。

主婦(主夫)の場合の注意点

また、主婦(主夫)の方がiDeCoを利用するケースも増えています。

家計全体での老後資産形成を考えると、専業主婦(主夫)やパート勤務であってもiDeCoが活用できる場面は多いでしょう。

ただし、以下の点を理解しておくと手続きの失敗や無駄な拠出を防ぐことができます。

専業主婦(主夫)が国民年金第1号被保険者としてiDeCoを利用している場合

専業主婦(主夫)は一般に『国民年金第3号被保険者』ですが、配偶者の被用者保険の扶養でない等の事情により第1号となるケースもあります。iDeCoの加入可否や掛金上限は『被保険者区分(第1号・第2号・第3号)と、企業年金の有無』で決まるため、まずご自身の区分を確認してください。

しかし、所得がない(または非常に低い)場合は、掛金を拠出しても税金の控除メリットが得られないか、非常に小さいことがあります。

パート収入と掛金の関係

パート勤務で一定以上の所得がある場合は、iDeCoの掛金を拠出することで控除を受けられ、所得税・住民税の節税につながります。ただし、勤務先が年末調整を行わない場合や、年収に応じて社会保険の扶養の範囲が変わるなど、複雑な点が出てくるため注意が必要です。

配偶者控除との兼ね合いや掛金額の設定のポイント

年収が配偶者控除の対象になる範囲内かどうかによって、拠出すべき掛金の妥当性が変わる場合があります。

また、専業主婦(主夫)が無理に大きな掛金を設定しても税制メリットが薄いことがあるため、家計に合わせて無理のない範囲で設定するとよいでしょう。

主婦(主夫)が確定申告を検討すべきケース

- 年の途中でパート収入が増え、年末調整でiDeCoの控除を受けられなかった

- 退職や再就職などにより年末調整が実施されなかった

- 医療費控除や住宅ローン控除など、他の控除との兼ね合いで申告が必要

上記のように、iDeCoを利用しているといっても、勤務形態や所得状況によって確定申告が必要かどうかは異なります。

ねくこ

ねくこ確定申告は、掛金の控除をしっかり受けるための大切な手続きです。

少し面倒に感じる方もいるかもしれませんが、正しく申告することで老後資金づくりにおける節税メリットを最大限に享受できますよ。

確定申告の具体的な手続き・記入方法

iDeCo(個人型確定拠出年金)の掛金をしっかり控除に反映させるためには、確定申告の手続きや書類の記入方法を正しく理解する必要があります。

ここでは、必要書類の準備や申告書への具体的な記入ポイント、さらにe-Taxを使ったオンライン申告の流れをわかりやすく解説します。

確定申告の期間や提出方法は毎年公表されます。最新の申告期間・提出方法は国税庁サイトで必ず確認し、期限内に提出してください。申告漏れの還付は一定期間内であれば手続可能です。

必要書類を揃えよう

確定申告の作業を円滑に進めるためには、まず以下の書類をそろえることが大切です。

ねくこ

ねくこ特に「小規模企業共済等掛金払込証明書」は、iDeCoの掛金を控除に反映するための必須書類なので、紛失しないように注意しましょう。

①小規模企業共済等掛金払込証明書

iDeCoの運営管理機関から毎年10~11月頃に送付される重要書類です。

これがなければ控除を受けることができないため、必ず保管してください。

払込証明書は再発行や電子交付に対応する運営管理機関があります。紛失時は運営管理機関または国民年金基金連合会の案内に従って再取得しましょう。

②源泉徴収票(会社員の場合)

給与所得の金額や源泉徴収された所得税の額が記載されています。

会社員であっても年末調整を受けられなかった場合などは、源泉徴収票が必要です。

③マイナンバーカードや身分証明書類

確定申告を行う際、マイナンバーの提示や本人確認書類の写し(コピー)が必要となります。

- マイナンバーカードを利用する場合は、コピーではなく実物での確認やICチップの読み取りが必要です。

- マイナンバーカードをお持ちでない場合は、通知カード+運転免許証などの組み合わせで本人確認が求められます。

④その他必要に応じて医療費控除関連の書類など

iDeCo以外にも医療費控除や住宅ローン控除などを申告する場合、それぞれの証明書類を用意しましょう。

多くの控除を同時に適用することで、さらに税負担を減らせる可能性があります。

確定申告書への記入ポイント

確定申告書にiDeCoの控除を正しく記入することで、節税メリットを確実に受けられます。

以下のポイントを押さえて、申告漏れや記入ミスを防ぎましょう。

- iDeCoの掛金は「小規模企業共済等掛金控除」欄に記入

確定申告書(第一表・第二表ともに)には、各種控除欄が並んでいます。iDeCoの掛金は小規模企業共済等掛金控除としてまとめて記入します。- 「小規模企業共済等掛金払込証明書」に記載されている年間拠出額を確認し、その合計金額をもれなく書き写しましょう。

- 控除漏れを防ぐための具体的な書き方

- 小規模企業共済等掛金控除の欄に証明書の金額を記入

- 控除額の合計を確定申告書の「所得から差し引かれる金額」欄へ転記

- 最終的に算出される課税所得が正しく減額されているかを確認

- 記入例を参考に間違えないようにするコツ

税務署や国税庁の公式サイトには、iDeCoを含む各種控除の記入例が公開されています。記入する欄の位置や、金額の内訳などを具体的に確認できるので、初めての方はこれらの記入例を見比べながら進めるのがおすすめです。

ねくこ

ねくこ証明書に記載されている金額の合計が年末調整済みの金額と異なる場合は要注意です。会社ですでに一部控除を受けているケースもあるため、二重計上にならないよう気をつけましょう。

e-Taxを使ったオンライン申告の流れ

近年はインターネットを利用した電子申告(e-Tax)が普及しており、税務署へ行ったり、送付しなくても自宅から手続きが可能です。

以下では、e-Taxの主なメリットや準備、実際の申告手順を簡単にまとめました。

- e-Taxのメリット:時間・場所を選ばず申告可能

- 24時間いつでも申告書を作成・提出できる

- 郵送や税務署の窓口へ行く手間が省ける

- 還付金の振り込みが早まる場合がある

- 事前準備(e-Taxソフトの導入・マイナンバーカードの読み取り設定など)

- 国税庁のe-Taxサイトから申告用ソフトウェアをダウンロードするか、ブラウザ上で申告書作成を行う

- マイナンバーカードを利用する場合は、ICカードリーダーの接続やスマートフォンでの読み取りに対応しているかを確認

- 事前に利用者識別番号や暗証番号の取得を済ませておく

- 実際の入力手順と提出方法

- パソコンやスマホからe-Taxサイトにアクセス

- 指示に従って源泉徴収票や小規模企業共済等掛金払込証明書などの情報を入力

- 必要な控除を全て入力し、最終的な税額や還付金を確認

- 電子署名を行い、データを送信して完了

- 後日、登録した銀行口座に還付金が振り込まれる(還付申告の場合)

ねくこ

ねくこただし、e-taxのサイトは(多少改良はされてきていますが)非常に使いにくいです。

freeeなどの会計ソフトを使うとe-tax経由の送信も非常に楽になるため、毎年本格的に確定申告をするという個人事業主や副業サラリーマンの方は導入することを強くおすすめします。

iDeCoを始めるなら、金融機関選びも重要

| iDeCo商品取扱本数 | おすすめな人 | おすすめポイント | 公式サイト | |

| 38本 | 大手かつ人気があるところで始めたい人 |

・加入者数が業界トップクラス ・商品ラインナップが豊富 ・人気のeMAXIS Slimシリーズなど低コストファンドが充実 | 詳細を見る |

| 37本 | 楽天ユーザー |

・楽天銀行との連携で楽天ポイントも貯めやすい ・証券資産と年金資産を1つのIDで管理できる ・サポート体制が厚い | 詳細を見る |

| 34本 | ゆっくりと相談してじっくり決めたい人 |

・事前予約で店舗相談が可能 ・ターゲットイヤー型やバランス型など初心者にも選びやすい商品が多い ・コールセンターの受付時間が長く、平日夜20時まで相談可能 | 詳細を見る |

|

| 28本 | AppleやAmazonなど米国株式投資をしたい人 |

・「NASDAQ100指数」に連動するiDeCo商品が買える ・eMAXIS Slimシリーズなど低コストファンドも選べる ・サポート体制が厚い | 詳細を見る |

| 40本 | 迷ったらまずはここ |

・業界最多水準のラインナップ ・eMAXIS Slimシリーズなど人気の低コストファンドが豊富 ・ポイントサービス対象 | 詳細を見る |

| 27本 | auユーザー |

・対象投資信託の保有でPontaポイントがもらえる ・運営管理手数料が0円でコストを抑えやすい ・サポート体制が厚い | 詳細を見る |

もし、あなたがまだiDeCo(個人型確定拠出年金)の口座を持っていない場合は、上記の表も参考に選ばれることをおすすめします。

iDeCoは一人1口座しか持てませんが、金融機関ごとに口座管理手数料や商品ラインナップが異なるため、どこで始めるかによって運用の効率や利便性が変わってきます。

せっかく始めるなら、より有利な条件で運用できる環境を整えることが大切です。

ねくこ

ねくこというわけで、金融機関を選ぶ際に押さえておきたい3つの比較ポイントを解説します。

自身の投資スタイルや目的に合ったところを選ぶことで、長期投資のメリットを最大限に活かせますよ。

\こちらの記事ではより詳細に紹介しています!/

比較ポイント1:手数料

iDeCoで発生する手数料は、大まかに「口座管理手数料」と「運営管理手数料(金融機関が設定する手数料)」に分かれます。

これらは毎月あるいは毎年継続的に支払う必要があるため、少しの差でも長期運用を考えると大きな違いにつながります。

- 口座管理手数料や運営管理手数料の違い

- 国民年金基金連合会の手数料(必ずかかる)

- 運営管理手数料(金融機関が独自に設定)

- 一部の金融機関では、この運営管理手数料が無料になっているケースもあります。

- 低コストであるほど運用効率が高まる

長期の資産運用では、手数料の差が積み重なり、最終的なリターンに大きく影響します。特に数十年単位で運用するiDeCoでは、月々数百円の違いが長期的に見ると大きな差となるため、可能な限りコストが低い金融機関を選ぶことが望ましいでしょう。

比較ポイント2:商品ラインナップ

iDeCoは自分で運用商品を選び、掛金を積み立てていく仕組みです。

金融機関によって、投資信託の種類などが異なります。

- 投資信託の種類や運用実績

株式型・債券型・バランス型など、商品ジャンルだけでなく、信託報酬(コスト)や過去の実績もチェックしましょう。低コストのインデックスファンドや実績のあるバランスファンドが充実しているかどうかは、金融機関選びの重要なポイントです。 - 定期預金などの安全資産も含めたバランス

「リスクを取らずに積立したい」「一部は安全資産で運用したい」といったニーズに応じて、定期預金や保険商品を用意している金融機関もあります。リスク分散をしながら運用する場合は、こうした選択肢が豊富なところを探してみるとよいでしょう。

比較ポイント3:サポート・サービス体制

長期的な運用を成功させるためには、金融機関のサポートやサービス面の充実度も見逃せません。

自分の疑問や不安をすぐに解決できる体制が整っていれば、初心者でも安心して続けられます。

- 相談窓口の充実度

電話やチャット、店舗窓口など、相談できる場所が多いほど安心です。投資商品に関する質問や手続きの相談など、トラブルが発生した際のサポート体制を確認しておきましょう。 - オンラインサービスやスマホアプリの使いやすさ

マイページから手軽に商品の切り替えができる、運用成績がリアルタイムで確認できるなど、オンラインサービスの充実度は金融機関によって差があります。忙しい方や投資に慣れていない方ほど、直感的に使えるアプリやWebサイトがあると便利です。 - キャンペーン情報などの付加サービス

iDeCo口座開設時の特典や、積立額に応じたポイント還元など、金融機関独自のキャンペーンを行っていることがあります。一見小さいメリットに見えても、長期で考えると意外と大きな恩恵になる場合もあるため、見逃さないようにしましょう。

以上の3つの比較ポイントをしっかり押さえれば、自分に最適な金融機関を選びやすくなります。

iDeCoは長期間にわたる資産形成を目的としているため、始める前に金融機関選びを慎重に行うことで、今後のリターンや満足度に大きな違いが生まれます。

ねくこ

ねくこぜひここで紹介した基準を参考に、手数料や商品、サポート体制のバランスを考慮しながら、自分に合った金融機関を選択してみてください。

\こちらの記事ではより詳細に紹介しています!/

【Q&A】iDeCoの確定申告の疑問に答える

そして、ここまでの内容をQ&A形式にまとめました。

iDeCoで確定申告が必要なのはどんな人?

- 会社員で年末調整されていない人

- 自営業・フリーランス

- 副業収入がある人

- 年の途中で退職した人

などは確定申告が必要です。

これらの人は掛金控除を自分で申告しないと節税できません。

会社員なら確定申告はしなくていいの?

勤務先がiDeCo掛金控除を年末調整で処理していれば申告不要です。

ただし、給与天引きでなく個人納付していたり、証明書を出し忘れた場合は確定申告が必要です。

主婦(主夫)もiDeCoの確定申告が必要?

専業主婦(主夫)で所得がなければ申告不要ですが、パート収入があり年末調整がない場合や他の控除を受けるときは確定申告が必要です。

節税メリットが出るのは所得がある場合です。

確定申告するには何が必要?

- 「小規模企業共済等掛金払込証明書」

- 「源泉徴収票」

- 「マイナンバーカード」

などが必要です。

証明書を紛失しないよう保管し、書類をもとに控除額を正しく申告します。

iDeCoの掛金は確定申告書のどこに書くの?

「小規模企業共済等掛金控除」欄に掛金の合計額を記入します。

控除額は正確に書き、年末調整と重複しないように注意が必要です。

e-Taxでの申告は難しい?

e-Taxを使えば自宅で申告可能ですが、操作がやや複雑です。

freeeなどの会計ソフトを活用すると、初心者でもスムーズに申告できます。

iDeCoを始めるときの金融機関選びのポイントは?

- 手数料の安さ

- 投資商品の豊富さ

- サポート体制の充実

が重要です。

長期運用に適したコストと、自分の投資スタイルに合った商品がある金融機関を選びましょう。

まとめ|iDeCoを確定申告/年末調整して、所得控除に活かそう!

| iDeCo商品取扱本数 | おすすめな人 | おすすめポイント | 公式サイト | |

| 38本 | 大手かつ人気があるところで始めたい人 |

・加入者数が業界トップクラス ・商品ラインナップが豊富 ・人気のeMAXIS Slimシリーズなど低コストファンドが充実 | 詳細を見る |

| 37本 | 楽天ユーザー |

・楽天銀行との連携で楽天ポイントも貯めやすい ・証券資産と年金資産を1つのIDで管理できる ・サポート体制が厚い | 詳細を見る |

| 34本 | ゆっくりと相談してじっくり決めたい人 |

・事前予約で店舗相談が可能 ・ターゲットイヤー型やバランス型など初心者にも選びやすい商品が多い ・コールセンターの受付時間が長く、平日夜20時まで相談可能 | 詳細を見る |

|

| 28本 | AppleやAmazonなど米国株式投資をしたい人 |

・「NASDAQ100指数」に連動するiDeCo商品が買える ・eMAXIS Slimシリーズなど低コストファンドも選べる ・サポート体制が厚い | 詳細を見る |

| 40本 | 迷ったらまずはここ |

・業界最多水準のラインナップ ・eMAXIS Slimシリーズなど人気の低コストファンドが豊富 ・ポイントサービス対象 | 詳細を見る |

| 27本 | auユーザー |

・対象投資信託の保有でPontaポイントがもらえる ・運営管理手数料が0円でコストを抑えやすい ・サポート体制が厚い | 詳細を見る |

iDeCo(個人型確定拠出年金)は、自分で老後資金を積み立てると同時に、拠出時・運用時・受取時の各タイミングで大きな税制メリットを得られる制度です。

掛金は全額所得控除となるため、毎年の所得税・住民税を軽減できるほか、運用益も非課税で再投資が可能です。

とはいえ、会社員や個人事業主(フリーランス)、主婦(主夫)などの立場によって、確定申告が必要かどうかが変わったり、年末調整のみで済む場合もあります。

また、iDeCoによる節税効果を試算してみると、モチベーションアップにつながりやすいことも特徴のひとつです。

さらに、ふるさと納税やNISAなど、ほかの税制優遇制度との併用によって、より効率的な資産形成・節税を目指すことも可能となります。

そして、長期的な運用では複利効果と非課税のメリットが相まって、老後に備えた大きな資産を築くことが期待できるでしょう。

ねくこ

ねくこぜひ、せっかく始めるiDeCoで損をしないためにも、きっちりとした処理で最大限にメリットを活かしましょう!

\受取時についての記事はこちら/

(重要):iDeCoは原則60歳まで引き出せません。元本割れリスク・信託報酬等コスト・スイッチング手数料等を理解し、無理のない掛金設定を。本記事は一般的解説であり、個別の税務判断はお住まいの自治体・税務署や公式情報でご確認ください。