JPリターンズ、評判の真相は?物件の特徴や検討すべき人、「ヤバい」との噂も徹底解説

「長期の資産形成を検討したい人へ!」

JPリターンズは、都心駅近の中古マンション投資と賃貸管理のワンストップサービスです。

東京23区の中でも高稼働エリアを中心に長期の資産形成を目指す会社員などを支援する仕組みで、駅近ワンルームに特化した物件選定と家賃保証や原状回復費負担プランなどの賃貸管理サービスを提供します。

初めての不動産投資で空室リスクや運営の手間を抑えたい人の、長期的な資産形成の検討をサポートするサービスです。

※ 入居率・家賃送金遅延率・家賃保証や原状回復費負担などの条件、自己資金やキャンペーン事例は物件・契約内容・時期・審査等によって異なり、将来の収益や入居状況を保証するものではありません。不動産投資には空室・賃料下落・金利上昇・売却価格変動などのリスクがあります。数値・条件は2025年12月16日時点の公開情報をもとにした一例であり、最新の条件は必ずJPリターンズ公式サイトや重要事項説明書等の公式情報をご確認ください。

\ 都心駅近で資産形成を考えたい人へ! /

合いやすい人

検討したい人

不動産投資って本当に大丈夫?

初めての不動産投資では、誰もがこんな不安が頭をよぎるものです。

JPリターンズは「都心+駅近」の中古マンションと賃貸管理サービスを強みに、資産形成の一手段として検討し得る不動産会社の一つです。

「投資」である以上、リスクがゼロになるわけではありません。

しかし、JPリターンズは自社が管理する物件を対象として、入居率99.96%(2025年3月末時点)・家賃送金の遅延率0%といった実績※を公表しています。

※ 出典:JPリターンズ「会社案内」https://jpreturns.com/company/。入居率・家賃送金遅延率はJ.P.RETURNS株式会社が自社管理物件を対象に公表している2025年3月末時点の実績値の一例であり、他社物件や将来の数値を保証するものではありません。対象物件や算出方法の詳細・最新の実績は公式サイトをご確認ください。

賃貸需要の高い都心エリアに特化したビジネスモデルを取っており、家賃保証や特典キャンペーンといったサービスも展開しているため、

- 駅近・都市部を軸に空室リスクを下げたい人

- 投資用物件の購入だけでなく、家賃保証などの仕組みを検討したい人

- 自分が動く局面を極力減らしたい人

といった価値観を持っている人にとって、検討する余地があるサービスと言えます。

MIYABI

MIYABI「堅実に資産を築き上げたい。でも失敗はしたくない!」というあなたのために、JPリターンズに関するあれこれや、安全に取引するためのチェックリストをまとめました。

\ 都心駅近で資産形成を考えたい人へ! /

投資リスクに関する重要なお知らせ:本記事は情報提供を目的としたものであり、特定の商品やサービスへの投資を推奨したり、収益や元本を保証するものではありません。不動産投資には空室・賃料下落・金利上昇・売却価格の変動などのリスクがあります。最終的な投資判断は必ずご自身で行い、必要に応じて金融機関・税理士・専門家等にご相談ください。

※ 本記事で触れる数値・キャンペーン条件などは、2025年12月16日時点の公式情報・公的情報をもとにしています。最新情報は必ず公式サイト等でご確認ください。

JPリターンズの特徴は?不動産会社の特徴や強みを紹介

まず、JPリターンズの特徴や案内しているサービスを紹介します。

MIYABI

MIYABI「いろんな不動産会社があるけど、JPリターンズは何が違うの?」と疑問に感じる方は、どんなエリアを扱っているのかやサービス内容の違いを見ていくと判断しやすくなります。

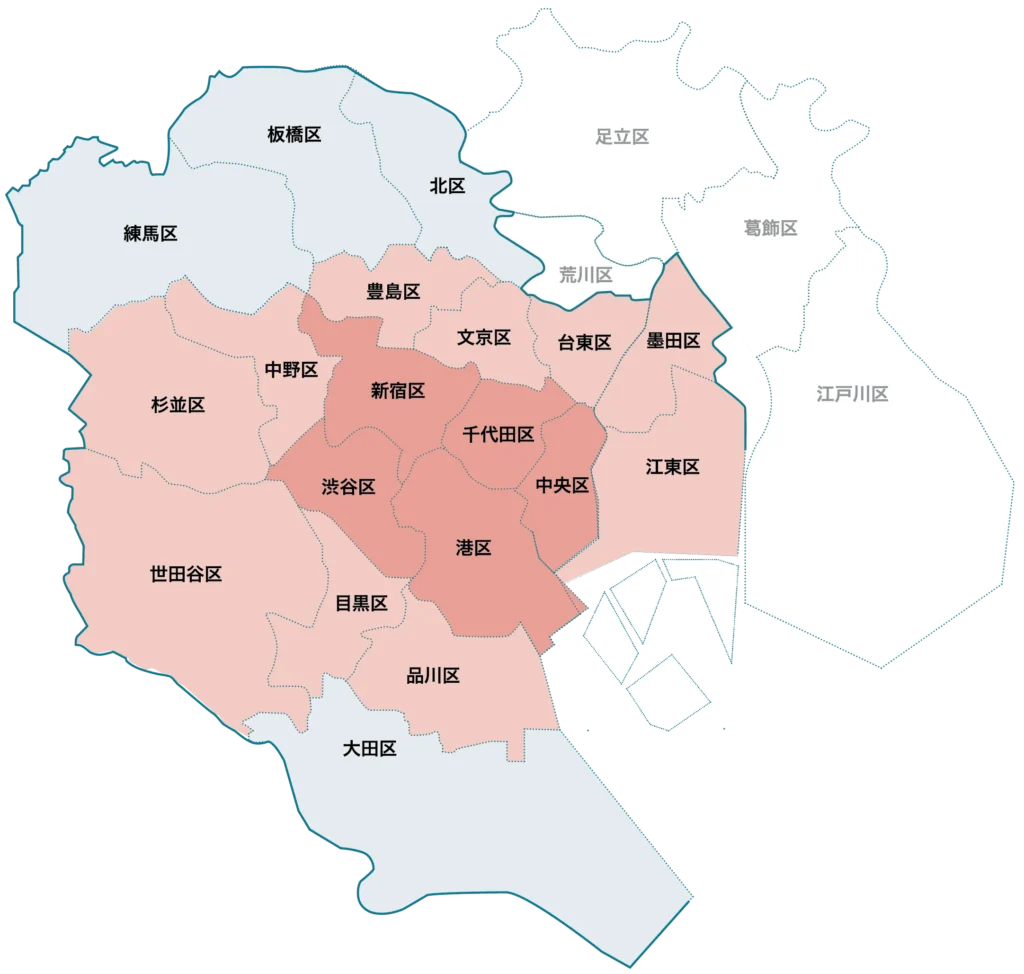

東京23区(都心5区+高稼働エリア)×駅近×ワンルームによる高い入居率

JPリターンズは「都心+駅近」を打ち出している不動産会社であり、取扱物件のうち70%が徒歩5分以内、さらに創業以来、徒歩10分以内の物件のみをラインナップと記載しています。

不動産において「駅近」は特に賃貸需要に影響しやすい条件の一つで、空室リスクの低減に寄与しやすい面※があります。

さらに、JPリターンズは不動産需要が高い東京の中でも23区、さらに都心の高稼働エリア(都心五区+周辺区)のワンルーム物件を中心に扱っています。

結果、単独世帯割合が高い東京都内においても、賃料水準が高い都心五区(港・千代田・中央・渋谷・新宿)や単身者が多い城南・城西エリア(新宿・豊島・渋谷・中野区など)の物件に注力して提供しています。

※ 東京都心部は人口・オフィス・商業施設が集まりやすく、一般に賃貸ニーズが強いエリアとされていますが、将来の需要や個別物件の入居状況を保証するものではありません。

扱う物件は都心の人気エリアに絞られており、入居率は2025年3月末時点で99.96%、創業以来の家賃送金の遅延率は0%と自社管理物件について公表※されています(いずれも過去の自社集計値であり、今後も同一水準が続くことを約束するものではありません)。

MIYABI

MIYABIこれは「空室や家賃未払いが発生した場合でも、オーナーへの影響をできるだけ小さくすることを目指した管理」という運用方針の一端がうかがえる実績です。

※ 2025年3月時点、公式サイトより引用。いずれも自社管理物件に関する同社集計による過去実績であり、将来も同じ数値が続くことを保証するものではありません。対象物件や算出方法の詳細は公式サイト、最新の実績は必ず公式サイトでご確認ください。

注釈(徒歩◯分表示の前提):不動産広告等での徒歩所要時間は、一般に「道路距離80メートルにつき1分」として算出し、1分未満の端数は切り上げるルールが示されています。徒歩分数の比較は便利ですが、信号待ち・坂道・時間帯などは反映されないため、現地確認とあわせて判断してください。

東京23区の中でも、特に都心5区エリアなどは、人口・オフィス・商業施設が集中しており、単身者・共働き世帯の賃貸需要が比較的強いエリアと言われます。

そのため、地方都市のワンルームや郊外物件と比べると、一般に空室期間が短くなりやすく、売却時にも買い手が見つかりやすいとされる傾向がありますが、景気や金利、個別物件の条件によっては長期空室や売りづらさが生じる可能性もあります。

物件タイプも投資スタイルに合わせて選びやすい構成になっており、たとえば次のようなイメージです。

低価格帯・利回り重視の物件

学生や単身者向けのワンルームやコンパクトな中古マンション。

価格帯は1,000万円前後までのケースもあり、ローンを前提として自己資金(手付金)が10万円台と比較的少額だったケースが一部で紹介されている事例もあります。

初期資金が限られている初心者向けの一例ではありますが、自己資金や総初期費用の水準は物件価格・諸費用・金融機関の条件等によって大きく変わり、数十万〜数百万円の自己資金が必要になるケースも一般的です。

都心築浅ハイスペック物件

渋谷・新宿など人気エリアにある築浅マンションで、設備やグレードが高いタイプ。

入居ニーズが高めで、賃料水準も周辺相場に沿って推移しやすいため、相対的に安定性を重視したい方に検討しやすいタイプです。ただし、将来の入居率や家賃が維持されることを保証するものではありません。

都心ファミリータイプ物件

ファミリー向け間取りで、オーナーチェンジ(購入時点で既に入居者がいる)となっているケースも多いタイプ。

購入直後から家賃収入が入るメリットがある一方で、購入前に室内を内見しにくいなどの注意点があります。

リノベーション済の中古物件に特化

また、JPリターンズは「デザイナーズ・リノベ物件」として、都心の好立地物件を仕入れて専有部設備を交換し、内装を整えてから提供していることも特徴です。

新築物件と比べ相対的に購入金額を抑えつつ、リノベーションにより競争力を高めることで、賃貸付けの面で優位になり得るという狙いです。

実際、SUUMO(リクルート)の調査※によると、賃貸の部屋探しでは、希望条件のすべてを満たす物件は少ないため、どこかで条件を緩めるケースが一般的です。

そして、入居物件決定の際に「あきらめた項目」として「築年数」が上位に挙がる旨が示されています。

これは築年数そのものより、室内状態(リフォーム・リノベの有無)や立地などを優先する人が一定数いることを示唆しています。

※出典:SUUMO「賃貸お部屋探しで重視すべきこと~一人暮らしシングル編~」(調査概要:2017年9月22日~9月25日、全国の賃貸住宅に住む20~39歳の一人暮らし社会人、有効回答数200名、インターネット調査)では、「妥協したポイント」で「築年数」が最多(「特になし」を除く)と記載されています。あわせてSUUMO「857人に聞いた引越し・住み替えの実態調査2017」(調査実施時期:2017年3月16日~17日)でも、どの層でも最終的にあきらめるポイントとして「築年数」が多い旨が記載されています。

MIYABI

MIYABIさらに、リノベーション物件を提供するだけでなく、情報発信も積極的に行っており、購入検討者の不安を払拭する努力が見られます。

\ 都心駅近で資産形成を考えたい人へ! /

売主物件は仲介手数料が0円(購入コストが抑えられる)

また、JPリターンズは自社が物件の売主となり、企画・開発から販売・賃貸管理・将来的な売却までワンストップで対応するのが特徴です。

このため、JPリターンズが売主となる物件については、通常の仲介を挟む取引と違って仲介手数料が0円となり、本来かかるはずだった仲介手数料分の初期費用を抑えられる可能性があります。

一方で、登記費用・税金・ローン事務手数料・火災保険料などの購入時諸費用は別途必要です。

担当制のワンストップ投資サポートを採用

サービス面では、一貫担当制のワンストップ投資サポートを採用しています。

業界経験の長い担当者が、相談・提案から購入、賃貸管理、将来の売却まで長期で伴走してくれる「コンシェルジュサービス」です。

さらに、契約プランによって適用されるサービスの範囲は異なるものの、例えば以下のようなサービスが挙げられます。

原状回復費をJPリターンズ側が負担する仕組みも用意

賃貸管理サービスの一環として、入居者退去時の原状回復費をJPリターンズ側が負担する仕組みが用意されています。

これは賃貸管理サービス・家賃保証プラン等を利用している場合に適用され、すべての契約形態で一律に無料になるわけではありませんが、ワンストップでお任せする際のメリットと言えます。

MIYABI

MIYABI賃貸管理については 「家賃保証プラン(サブリース)」以外に「賃貸管理代行プラン」「収支重視プラン」が用意され、3つから選べる形になっています。

契約プランごとに具体的にどこまで無料なのか・どこから費用負担が発生するのかは、個別の契約内容で必ず確認しましょう。

※ 家賃保証プランや原状回復費無料サービスの内容・対象範囲・免責事由は、プランや契約条件によって異なります。本記事での説明は概要であり、実際に適用される条件は必ず最新の重要事項説明書・個別契約書でご確認ください。

「安心5つ星パック」をはじめとする家賃保証・管理サービス

JPリターンズを語るうえで欠かせないのが、「安心5つ星パック」をはじめとする家賃保証・管理サービスです。

公式サイトによると、家賃保証プランでは以下のような特徴があります。

- JPリターンズがオーナーから物件を借り上げるサブリース方式(家賃保証プラン)であり、契約で定められた期間・条件のもとで家賃が支払われる仕組み

- 入居の有無にかかわらず、契約上定められた保証家賃を受け取れる可能性がある仕組み(免責事由や減額・見直し等の条件あり)

- 一部プランでは、契約後最初の10年間は原則として家賃を固定し、その後は5年ごとに家賃設定を見直すとされている

- 本契約は初回以降2年ごとに更新され、借地借家法第32条1項に基づき、周辺相場などを踏まえて家賃が変更される可能性がある

※ 家賃保証(サブリース)契約は、契約期間中であっても賃料の見直しや減額、契約の中途解約が行われる可能性があります。広告等で示される保証賃料や保証期間は一例であり、将来にわたり一定額の家賃・収益を保証するものではありません。具体的な条件は、必ず最新の重要事項説明書・個別契約書でご確認ください。

つまり、

家賃保証・管理サービスのメリット

- 空室リスクを「立地×保証」で一定程度抑えやすい

JPリターンズは「都心5区中心の高稼働エリア」「駅近にこだわる」うえに、家賃保証プランでは物件を借り上げて運用することで、空室時の家賃収入のブレを一定程度小さくしやすい仕組みです。その分、オーナー側の資金繰りのストレスを軽減しやすくなります(ただし、将来の賃料水準や収支を保証するものではありません)。 - リノベ×管理で「入居付け・回転の面倒」を外注しやすい

デザイナーズ・リノベは「室内丸ごとリノベ」「都心の駅徒歩圏内を扱う」等の説明があり、募集面の強化を意図した商品設計であるため、兼業投資家にとっては自分が動く局面が減りやすいメリットがあります。 - 退去コストのブレを抑えやすい(原状回復費)

原状回復費をJPリターンズが負担するプランを選べば、生活環境の変化によって退去が発生しやすい都心ワンルームで、退去のたびに出る費用の読みづらさを減らせます(適用範囲はプランにより異なります)。 - 収支計画が立てやすい(10年間家賃固定のプランもある)

「契約後10年間の家賃固定」「以降5年ごとの見直し(家賃保証システム利用の場合)」といった条件のプランを利用することで、ローン返済+税金+手残りの見通しが立てやすく、特に初心者にとって収支イメージをつかみやすくなります。 - 状況に応じて「保険の守備範囲」を変えられる(プラン切替)

「家賃保証システムと賃貸管理代行システムを後から切り替えられる」「2年ごとに変更の機会」があることによって、最初は保証でブレを減らし、慣れてきたら管理代行(収支重視側)に寄せるといった運用がしやすいです。

家賃保証・管理サービスのデメリット

- 利回りの上振れを捨てやすい

家賃保証(サブリース)は構造上、保証の安定と引き換えに、あなたの取り分が抑えられることが起きやすいです。しかも10年固定のプランでは、市場家賃が上がっても固定のままになり得ます(=上振れを取りにくい)。 - 可能性として減額が起こり得る

家賃保証プランは、初回以降2年ごとに更新となり、法令や契約条項に基づいて「借上賃料が減額される場合がある、更新時に相場等を考慮して見直す」ことが可能性としてはあります。

JPリターンズの場合は「都心×駅チカ」という物件が中心であるため相対的には起きにくい要素はありますが、「保証=永久に同じ金額」ではなく、減額請求があり得ることは留意する必要があります。 - 自由にやめにくい・売りにくい場合がある

サブリースは契約の性質上、途中解約や条件変更がややこしくなりがちです。売却時も、サブリース契約の承継条件などが絡むと、買い手が限定されたり、交渉が増えることがあります(契約次第)。

MIYABI

MIYABIこのメリットとデメリットをふまえて、JPリターンズの家賃保証・管理サービスを検討しましょう。

「安定」をどこまで重視するかは人それぞれなので、自分が納得できるバランスかどうかを数字で確認するのがコツです。

少ない自己資金から始められる可能性がある

JPリターンズでは、公式サイト等で「自己資金10万円前後から購入できた」といった事例が紹介されている物件が一部あります。

これは主に、1,000万円前後までの低価格帯物件をローン前提で購入した個別ケースで、すべての物件・すべての人が同条件で買えるわけではありません(融資は年収・勤続・既存借入などで変わります)。

JPリターンズが売主物件の場合、仲介手数料も0円など頭金(=ここでいう自己資金)を抑えて始められる可能性はありますが、安易に「現金がほぼゼロでもOK」という意味ではないということです。

実際には、登記費用・税金・ローン諸費用・火災保険料などの購入時諸費用が別途かかるのが一般的で、さらに生活防衛資金も残しておく必要があります。

MIYABI

MIYABI相対的に低いコストで始められる可能性があることは確かですが、「0円で始められる」ということではありません。

この点は、しっかり担当者とも話し合って「トータルでいくら掛かるのか」を見定めましょう。

ここだけは確認すれば、検討時に誤解しにくいポイント

- 契約当日に必要な現金の総額(頭金+諸費用の内訳、諸費用をローンに組み込めるか)

- 最悪ケースの月次収支(家賃下落・空室・金利上昇・修繕を置いたとき、毎月いくら持ち出しになる可能性があるか)

- 家賃保証・管理の条件(免責・見直し・更新ルール。保証や実績はリスクを小さくする仕組みで、損失ゼロを約束するものではない)

※「自己資金10万円前後」「手付金10万円から」といった表現は、特定の条件を満たす一部の事例にもとづくものであり、すべての物件・申込者に同水準の自己資金で適用されるものではありません。総初期費用としていくら準備すべきかは、必ず個別の見積書と金融機関の条件で確認してください。

\ 都心駅近で資産形成を考えたい人へ! /

JPリターンズの評判・口コミ|利用者の本音は?

次に、気になるJPリターンズの評判や口コミについて。

「良い評判も悪い評判も聞くけど、実際どうなの?」という疑問に答えると、JPリターンズには好意的な声と、営業スタイルなどに対する厳しめの声の両方が見られます。

ここで紹介する口コミは、主に2024〜2025年頃に公開された記事やレビューサイト・ブログなど、筆者が任意に抽出した情報をもとにした要約であり、すべての利用者の意見を網羅したものではありません。また、感じ方には個人差がある点にも注意してください。

JPリターンズの良い評判

良い評判としてまず目立つのは、担当者の丁寧で誠実な対応に関する声です。

「初歩から教えてくれて押し売りがなかった」

「メリットだけでなくデメリットも含めて説明してくれたので納得できた」

「複数社と比較したなかで一番説明が分かりやすかった」

といったコメントが複数見られます。

また、

「セミナー後のフォローが迅速だった」

「手続きがスムーズだった」

といった、事務対応面の評価もあります。

JPリターンズの悪い評判

一方で、悪い評判として挙がるのは主に営業の頻度・スタイルに関する不満です。

「セミナー後の電話が多く感じた」

「営業担当のテンションが合わなかった」

「こちらからの連絡に対するレスポンスにムラがあった」

といった声も存在します。

これは不動産投資業界全体でよく聞かれる指摘でもあり、「熱心」と「しつこい」の境界線は人によって大きく異なります。

また、運用面では、

「引き継ぎ後の対応が期待より淡泊だった」

「説明が抽象的に感じた」

という声もありますが、これは担当者やスタッフ個人の相性・コミュニケーションスタイルに左右される部分も大きいと考えられます。

MIYABI

MIYABI重要な約束や条件は、口頭だけでなくメールや書面で残しておくことで、誤解やすれ違いを減らせます。

総合すると、良い評価が目立つものの人間の相性はある

総合すると、今回確認できた口コミの範囲では、対応や物件自体に対して好意的な評価も一定数見られる一方で、「営業頻度」や「期待とのギャップ」でマイナス評価が生じている印象です。

会社そのものが「やばい」というより、人と人との相性やコミュニケーションの問題で評価が割れていると捉えると分かりやすいでしょう。

MIYABI

MIYABIいずれにせよ、最終的には「自分に合うかどうか」を確かめることが大事です。

ネットの評判だけで判断するのではなく、実際に個別相談に参加し、担当者の雰囲気・説明のわかりやすさ・質問への対応を自分の目で確認することをおすすめします。

確認ポイント(評判・対応)

- セミナーや個別相談で相性確認:担当者の説明スタイル・人柄・質問への回答の仕方をチェックし、「任せても大丈夫」と思えるかどうかを自分で判断する。

- 連絡方法の希望を伝える:電話よりメールが良ければ、最初の面談で「基本はメールでお願いします」とはっきり伝えておく。

- 口頭の約束は記録に残す:重要な条件や約束事は、メールやチャットで要点を書いてもらうか、自分でメモに残す。

- 第三者の意見も取り入れる:金額の大きい投資なので、気になる点は他の投資家やファイナンシャルプランナー、税理士などにも相談しておく。

\ 都心駅近で資産形成を考えたい人へ! /

「JPリターンズはやばい?」6つの論点で検証

本記事では、特定の立場に偏らないよう、公開情報と調査をもとにJPリターンズのメリット・デメリットや注意点を整理しています。

「JPリターンズってやばいって聞いたけど本当?」という不安の背景には、いくつかの論点が混ざっています。

ここでは、JPリターンズに関する代表的な懸念を6つの視点に分解し、「事実」と「注意点」「自分で確認すべきポイント」を整理します。

MIYABI

MIYABI一方で、不動産投資全般に共通するリスクや、誤解されやすいポイントが多いのも事実です。

そこを理解し、契約前にしっかり確認するかどうかが、失敗を避ける分かれ目になります。

※ 上記は、2025年12月16日時点での公開情報(公式サイト、国土交通省の各種検索サイト、関連ニュースや口コミサイトなど)を筆者が確認した範囲での暫定的な所感であり、今後の行政処分や訴訟等の発生可能性を否定するものではありません。最新状況は必ず公的情報や公式サイトをご確認ください。

① 営業・提案の透明性|数字の根拠と前提が見えるか

不動産投資の勧誘でありがちなのが、良い面だけを強調してリスクや前提条件を曖昧にしてしまう営業トークです。

口コミを見る限り、JPリターンズでは「メリットだけでなくリスクも説明してくれた」「収支シミュレーションの前提をきちんと教えてくれた」といった声が多く、比較的透明性が高い営業スタイルと言われることもあります。

とはいえ、担当者ごとに熱量や説明の仕方は異なりますし、シミュレーションが提示されたら、遠慮なく数字の根拠を質問することが大切です。

- 「この利回りは、家賃下落を何%見込んだ前提ですか?」

- 「空室はどのくらいの期間を想定していますか?」

- 「管理費・修繕積立金・固定資産税など、すべて入れた“手残り”はいくらですか?」

こういった質問に対して、根拠や前提を明確に答えてくれるかが、会社への信頼度を測る一つの目安になります。

MIYABI

MIYABI不明点を濁す、都合の悪い数字を見せたがらない、といった様子があれば、その時点で契約は見送った方が無難です。

② コスト構造|購入時・保有中・売却時の総額を把握しているか

「仲介手数料0円」と聞くと費用が安く感じますが、先述のとおり不動産投資のコストはそれだけではありません。

JPリターンズの場合、売主物件については仲介手数料0円で購入できたり、家賃保証や原状回復費の負担サービスがついたりするため、空室リスクや突発的な修繕費を抑えやすい仕組みはあります。

しかし、その分を含めた総額がどうなっているのか、「毎月の手残りベース」で確認することが重要です。

契約前には、次の3つの観点で総費用シミュレーションを出してもらいましょう。

- 購入時:物件価格+仲介手数料(あれば)+登記費用+不動産取得税+ローン費用+その他諸費用

- 保有中:毎月の家賃収入 −(ローン返済+管理費+修繕積立金+管理手数料+税金など)

- 売却時:売却価格 −(残債+仲介手数料+譲渡所得税など)

| タイミング | 主な費用項目の例 |

|---|---|

| 購入時 | 物件価格/仲介手数料(売主物件以外)/登記費用/不動産取得税/ローン事務手数料/火災保険料など |

| 保有中 | ローン返済額(元金+利息)/管理費/修繕積立金/賃貸管理手数料/固定資産税・都市計画税/保険料など |

| 売却時 | 仲介手数料/司法書士報酬/譲渡所得税・住民税(利益が出た場合)など |

MIYABI

MIYABI「手残りがプラスになっているか」「金利や家賃が変動しても耐えられるか」を、悲観ケースも含めて確認できれば、コスト面の不安はかなり小さくできます。

③ 収支の現実性|表面利回りだけで判断していないか

不動産投資の広告でよく目にする「表面利回り○%」という数字だけで判断するのは危険です。

実際には、管理費・修繕積立金・ローン利息・税金・空室期間・将来の家賃下落などを織り込んだ「実質利回り」で考える必要があります。

JPリターンズの物件は都心エリアが中心のため、表面利回りは地方高利回り物件より控えめなことが多い一方、入居率や家賃回収率が高い分、“計画からのブレ”を小さくしやすいという特徴があります。

もちろん、将来も同じ家賃水準が続くとは限らないため、念のため(プランによっては)次のような悲観シナリオも自分で計算しておきましょう。

- 10年後に家賃が10〜20%下落した場合

- 数ヶ月の空室が発生した場合

- 金利が1〜2%上昇した場合

例えば、家賃月10万円・ローン返済と管理費などの合計が月9万円程度のケースでは、手残りは月1万円前後です。

ここから家賃が10%下落すると手残りはほぼゼロになり、空室が続けば一時的に持ち出しになります。

このように、少し条件が変わるだけで収支がどう動くかを、楽観的だけでなく悲観的な方向でもイメージしておくと、リスクを取り過ぎていないか判断しやすくなります。

(あくまで一例であり、実際の数値は物件やローン条件によって大きく異なります)

MIYABI

MIYABI特に家賃保証プランを利用する場合、「保証家賃が将来どう見直される可能性があるのか」「保証の更新ができなくなるケースはあるのか」も確認し、保証が切れたあとの収支もシミュレーションしておくと安心です。

④ 物件品質リスク|立地・建物・管理体制の弱点はないか

どんな優良物件にも、必ず弱点はあります。

例えば都心駅近でも、繁華街に近く騒音が気になる、1階でプライバシーが取りにくい、エレベーターが古いなど、入居者から見てマイナスになり得る要素はないかを確認しましょう。

築年数が古い場合は、構造(新耐震基準かどうか)や大規模修繕の履歴も重要です。

管理組合がきちんと機能しておらず、修繕積立金が不足していると、将来一時金や大幅な値上げが発生する可能性もあります。

MIYABI

MIYABIJPリターンズのように管理まで一括して任せられる会社であっても、物件ごとの管理状態や将来の修繕計画は個別に確認しておきましょう。

重要事項説明書や管理規約、長期修繕計画書などに目を通し、気になる点は担当者に質問することが大切です。

⑤ 出口戦略|売却しやすさと残債リスクを考えているか

不動産投資では、「いざというときに売れるか」「売却価格でローン残債を返せるか」という出口戦略も非常に重要です。

都心エリアの区分マンションは一般的に売却しやすい部類ですが、景気の悪化や不動産市況の変動によって、希望価格では売れなかったり、買い手がつくまで時間がかかったりする可能性もあります。

オーナーチェンジ物件(入居者がいる状態での売却)の場合、買い手は主に投資家になるため、一般のマイホーム購入層より買い手層が狭い点も押さえておきましょう。

また、日本の借地借家法は借主保護が強いため、オーナーの都合で簡単に入居者に退去してもらうことはできません。

出口戦略を考える際は、次のような観点で売却シミュレーションをしてもらうのがおすすめです。

- ○年後に売却した場合の想定価格(標準ケース・悲観ケース)

- 残債との差額(売却後にローンが残らないか)

- 売却時にかかるコスト(仲介手数料・税金など)

JPリターンズは売却相談や買取のサポートも行っているため、購入前の段階で「出口」まで含めたプランを出してもらうと安心です。

MIYABI

MIYABIそれでも不安が残る場合は、「最悪、長期保有で完済まで持ち切る」という覚悟と余力を持てるかどうかも検討材料になります。

⑥ ローン(融資)|返済負担と金利上昇への備えは十分か

多くの方は、銀行ローンを利用してJPリターンズの物件を購入します。

ローンを組むにあたっては、毎月の返済額が家計にどの程度の負担か、将来の金利上昇にどこまで耐えられるかを冷静に考える必要があります。

たとえば3,000万円を35年ローン(元利均等返済)で借り、金利が1%から2%に上がった場合には、条件にもよりますが毎月の返済額が1万円以上増えるケースもあります。

家賃保証があっても、金利上昇による支出増まではカバーしてくれません。

したがって、余裕資金や繰上返済の可能性も含めて、「金利が上がっても家計が破綻しないか」をシミュレーションしておきたいところです。

MIYABI

MIYABIJPリターンズでは提携金融機関の紹介も受けられますが、複数の金融機関・商品を比較することも忘れないでください。

固定金利と変動金利の違い、団体信用生命保険(団信)の保障範囲など、長期に関わる条件は専門家の説明も踏まえて検討しましょう。

確認ポイント(リスク対策)

- 悲観シナリオで検証:家賃下落・空室・金利上昇を織り込んだ「厳しめの条件」で収支をシミュレーションする。

- 保証の限界を知る:家賃保証の更新条件・賃料見直しルール・免責事由を確認し、「保証がない状態でも持ちこたえられるか」を考える。

- 売却時のコストも含める:売却手数料・税金などを含めたうえで、残債がどうなるかを計算しておく。

- ローンは安全運転:返済比率(年収に占める返済額)が高くなりすぎないよう、借入額や金利タイプを調整する。

- 保険も活用:団体信用生命保険や家賃保証保険など、万一のときに家族や家計を守る仕組みもあわせて検討する。

\ 都心駅近で資産形成を考えたい人へ! /

JPリターンズを検討しやすい人と、慎重にすべき人は?

「自分はJPリターンズで買うべき?やめた方がいい?」という疑問に答えるために、向いている人・慎重にすべき人の特徴を整理しておきましょう。

MIYABI

MIYABI自分がどちらに近いかイメージしながら読んでみてください。

JPリターンズを検討しやすい人の条件

以下の項目に複数当てはまる人は、JPリターンズを含む都心型マンション投資サービスを検討候補の一つとしやすいタイプと言えます。

安定した収入がある

会社員・公務員・医療職など、比較的安定した職種で、毎月の返済に無理がない収入がある人。

JPリターンズの特典キャンペーンでは、目安として年収700万円以上・勤続2年以上・25〜50歳などの条件が定められていますが、融資可否や投資の適性は個々の状況によって変わります。

将来に備えて長期の資産形成をしたい

老後資金や将来のゆとりのために、10年以上の長期目線で資産を育てたい人。

投資は初心者だが、プロのサポートを受けたい

自分一人で物件探し・管理をするのは不安だが、プロのサポートがあれば挑戦してみたい人。

最初は誰もが初心者である不動産投資に対して、自分の勉強とプロへの相談とのバランスを取りたい人。

都心の堅実な物件に魅力を感じる

地方の高利回りよりも、「都心×駅近×中古」で安定性を重視したい人。

特に、東京の都心五区+周辺の流動性が高い地域で不動産投資を行いたいと考えている人。

手間をかけずに副収入を得たい

本業が忙しく、自主管理よりも賃貸管理をほぼお任せしたい人。

自分で判断するポイントと、委託する部分とのバランスを取りたい人。

団信も含めた保障を意識している

団体信用生命保険付きローンを活用し、万一の時に家族への保障を確保しつつ、将来の家賃収入を年金のように活用する可能性も含めて検討したい人。

※ ただし、不動産投資ローンの団体信用生命保険が既存の生命保険を代替できるかどうかは、保障内容や家族の状況によって異なります。保険の見直しは必ず保険会社や専門家に相談してください。

JPリターンズを利用する際に慎重になるべきケース

反対に、次のようなケースに当てはまる場合は、JPリターンズに限らず不動産投資自体を急がない方が良い可能性があります。

生活費に余裕がない・貯蓄が少ない

生活防衛資金(生活費数ヶ月分)が確保できていない場合、まずは貯蓄を優先した方が安全です。

借入に強い抵抗がある

ローンを組むこと自体がストレスになる場合、他の投資手段(NISA・iDeCoなど)から始める方が精神的に楽かもしれません。

短期で大きな利益を狙っている

数年で大きな売却益を狙う「一発狙い」の投資スタイルとは相性が良くありません。

基本的に中長期でじっくり育てるタイプの投資です。

急な資金需要が多い

将来の転職や起業など、近い将来に大きな支出が見込まれる場合、不動産のように流動性の低い資産に資金を固定するのは慎重に検討する必要があります。

投資の勉強をする気がない

任せきりにしたい気持ちは理解できますし、もちろんある程度の業務を委託をすることは可能です。

とはいえ、全く最低限の知識を学ぶ意欲がないと、どんな投資でも失敗リスクが高まります。

適性判断の目安

- 家庭の資金状況:生活防衛資金が残るか、万一の収入減があってもローン返済を続けられるかを確認する。

- 投資の目的・期限・金額:「いつまでに、何のために、いくら増やしたいのか」を具体的にイメージし、そのために不動産投資が本当に最適かを考える。

- 家族の理解:配偶者や家族とよく話し合い、長期のローンやリスクについて共通認識を持っておく。

- 他社比較:JPリターンズ一社だけで決めるのではなく、同じような都心型マンション投資会社や別の投資手段とも比較したうえで判断する。

\ 都心駅近で資産形成を考えたい人へ! /

【Q&A】JPリターンズの不動産投資の疑問に答える

そして、ここまでの内容やその他をまとめて、Q&A形式にしました。

終わりに|不安を「検証」に変えたら、あとは行動だけ

ここまで、JPリターンズの会社情報・物件の特徴・評判・リスクの考え方を見てきました。

総合的に見ると、JPリターンズは入居率99.96%(2025年3月末時点)・家賃送金遅延率0%といった自社管理物件の実績※や、「都心+駅近」の物件選定、家賃保証や原状回復費負担といったサービスで、投資家の不安を減らす工夫をしている会社といえます(いずれも過去実績や商品設計であり、将来の入居率や収益を保証するものではありません)。

※ 出典:JPリターンズ「会社案内」https://jpreturns.com/company/、入居率データは2025年3月末時点、自社管理物件に関する同社集計値)。上記の入居率・家賃送金遅延率は、J.P.RETURNS株式会社が自社管理物件を対象に公表している2025年3月末時点の実績値の一例であり、他社物件や将来の数値を保証するものではありません。対象物件や算出方法の詳細は公式サイトをご確認ください。最新の実績は必ず公式サイトでご確認ください。

一方で、不動産投資である以上、空室・家賃下落・金利上昇・売却価格の変動などのリスクは避けられません。

本記事でご紹介したようなチェックポイントや悲観シナリオのシミュレーションを通じて、不安を「なんとなく怖い」から「具体的に何を確認すべきか」に変えていくことが大切です。

MIYABI

MIYABIJPリターンズでは資料請求に始まり、そこで興味を持ったら個別相談・Web面談を通じて不動産投資や物件の詳細、家賃保証サービスの内容などを直接質問できます。

必要な確認をきちんと行ったうえで、「自分と家族にとって無理のない形」で不動産投資を活用できれば、JPリターンズは長期の資産形成を検討する際の候補の一つになり得ます。

\ 都心駅近で資産形成を考えたい人へ! /

本コンテンツは一般的な情報提供を目的としたものであり、特定の金融商品・不動産・サービスの購入や売却を勧誘・推奨するものではありません。記載内容の正確性・完全性・最新性を保証するものではなく、将来の運用成果や家賃収入、元本の保証も行いません。不動産投資およびサブリース契約には、空室・家賃下落・金利上昇・売却価格の変動・賃料減額請求・契約の中途解約等のリスクがあります。実際の投資・ローン利用・税務申告等に際しては、必ず最新の公式情報を確認のうえ、金融機関・税理士・不動産専門家等のアドバイスも踏まえて、最終的な判断を読者ご自身の責任で行ってください。

参考資料

- JPリターンズ「会社案内(入居率等の掲載あり)」

https://jpreturns.com/company/

最終確認日:2025年12月16日 - JPリターンズ「賃貸管理・提供サービス(家賃保証、家賃固定、原状回復費等の掲載あり)」https://jpreturns.com/management/

最終確認日:2025年12月16日 - JPリターンズ「好立地へのこだわり(数字で見る)」

https://jpreturns.com/characteristic/numbers/

最終確認日:2025年12月16日 - JPリターンズ「物件ラインナップ(自己資金/手付金、売主物件、仲介手数料0円等の掲載あり)」

https://jpreturns.com/thought/lineup/

最終確認日:2025年12月16日 - JPリターンズ「デザイナーズ・リノベ物件」

https://jpreturns.com/renovation/

最終確認日:2025年12月16日 - JPリターンズ「マンション投資セミナー」

https://jpreturns.com/seminar/

最終確認日:2025年12月16日 - 消費者庁「サブリース契約に関するトラブルにご注意ください!」

https://www.caa.go.jp/policies/policy/consumer_policy/caution/caution_011

最終確認日:2025年12月16日 - 国土交通省「賃貸住宅経営(サブリース方式)をお考えのみなさま(PDF)」

https://www.mlit.go.jp/report/press/content/001373809.pdf

最終確認日:2025年12月16日 - 金融庁「アパート等のサブリース契約で特に覚えておきたいポイント例(PDF)」

https://www.fsa.go.jp/news/30/ginkou/20181026/kouhyou03.pdf

最終確認日:2025年12月16日 - 国土交通省「宅地建物取引業者が宅地又は建物の売買等に関して受けることができる報酬の額(PDF)」

https://www.mlit.go.jp/tochi_fudousan_kensetsugyo/const/content/001750143.pdf

最終確認日:2025年12月16日 - 国土交通省「宅建業法の運用・解釈に関する資料(クーリング・オフ等)(PDF)」

https://www.mlit.go.jp/common/001180505.pdf

最終確認日:2025年12月16日 - e-Gov法令検索「宅地建物取引業法」

https://laws.e-gov.go.jp/law/327AC1000000176

最終確認日:2025年12月16日 - 不動産の表示に関する公正競争規約施行規則(徒歩分数の算出等)(PDF)

https://www.rftc.jp/webkanri/kanri/wp-content/uploads/2019/02/h_sekoukisoku.pdf

最終確認日:2025年12月16日 - 東京都総務局統計部「東京都の統計」

https://www.toukei.metro.tokyo.lg.jp/index.htm

最終確認日:2025年12月16日 - 公益財団法人日本賃貸住宅管理協会「第25回 賃貸住宅市場景況感調査(PDF)」

https://www.jpm.jp/marketdata/pdf/tankan25.pdf

最終確認日:2025年12月16日